Trên đây là nhận định của ông Phạm Xuân Hoè, nguyên Phó Viện trưởng, Viện Chiến lược, Ngân hàng Nhà nước Việt Nam tại hội thảo “Vai trò của ngân hàng trong xây dựng hệ sinh thái khởi nghiệp fintech” do Học viện Ngân hàng tổ chức ngày 4/10.

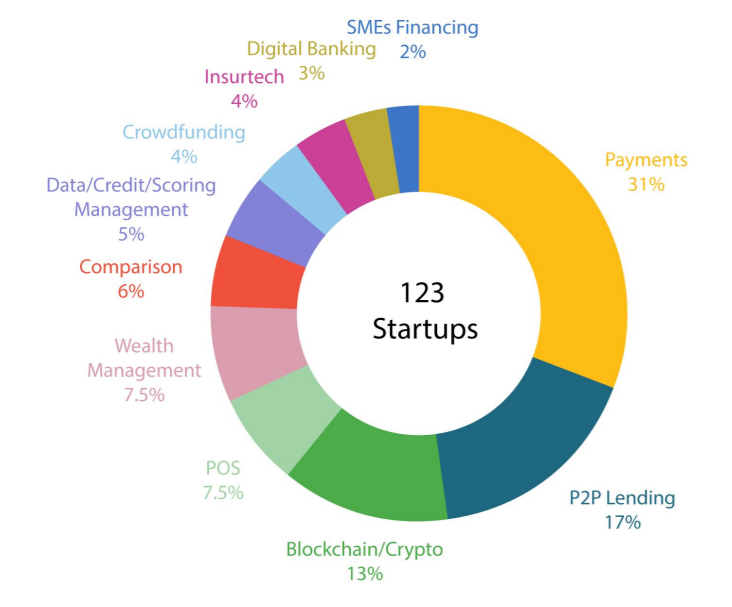

Dù mới ra đời gần đây, nhưng số lượng công ty fintech đang phát triển mạnh mẽ. Số lượng startup trong lĩnh vực này tại Việt Nam đã tăng hơn 207% trong giai đoạn 2016-2020, từ 40 công ty năm 2016 lên 123 công ty vào năm 2020. Trong đó, dịch vụ thanh toán vẫn là phân khúc thống trị, chiếm 31% số lượng các công ty fintech.

Theo thống kê của Ngân hàng Nhà nước, có đến 72% công ty fintech đã liên kết với ngân hàng tại Việt Nam; trong đó, 14% phát triển dịch vụ mới và chỉ có 14% sẵn sàng cạnh tranh với ngân hàng.

NHÀ QUẢN LÝ "ĐAU ĐẦU" VỚI RỦI RO TỪ FINTECH

Nhìn vào tỷ lệ 72% công ty fintech đã liên kết với ngân hàng tại Việt Nam, bà Nguyễn Thùy Dương, Phụ trách Chiến lược Dịch vụ Tài chính Ngân hàng của Ernst & Young Asean Fintech cho rằng: "Fintech không phải là kẻ phá bĩnh, là mối đe doạ với ngân hàng. Fintech cần được coi là “cánh tay nối dài” với các ngân hàng".

Bà Dương phân tích: Không “đứng trên vai ông lớn”, khả năng kiếm tiền của fintech sẽ giảm đi. Hoặc nếu đứng một mình, fintech sẽ phải đốt nhiều tiền, cần gọi vốn nhiều vòng. Fintech giới thiệu mô hình mới, tính năng mới với chi phí rẻ cũng lời cảnh tỉnh ngân hàng phải thay đổi. Mặt khác, fintech có công nghệ, sẽ mang lại khách hàng cho các ngân hàng thương mại, đây cũng là cách chia sẻ, hợp tác.

Hiện có 39 công ty fintech hoạt động trong lĩnh vực dịch vụ thanh toán, trong đó, 5 ví điện tử lớn nhất là MoMo, Payoo, Moca, Zalo Pay và Vietel Pay. Với hơn 4 triệu người tiêu dùng, toàn hệ thống xử lý lên tới 214,6 triệu món giao dịch với số tiền trên 91.000 tỷ đồng.

Bên cạnh đó, trong lĩnh vực cho vay ngang hàng (P2P lending) có hơn 40 công ty fintech hoạt động cung cấp sản phẩm cho vay nhanh. Tima là điển hình với 8 gói cho vay với những con số ấn tượng. Cụ thể, đơn vay mới trong ngày của Tima lên đến 4.583; đơn vay mới trong tháng trên 800.000; tổng đơn vay trên hệ thống trên 14,5 triệu đơn…

Fintech với tiềm năng tăng trưởng mạnh mẽ, tuy nhiên, ông Phạm Xuân Hoè, nguyên Phó Viện trưởng, Viện Chiến lược, Ngân hàng Nhà nước Việt Nam lưu ý hàng loạt rủi ro của fintech có thể gây ra cho thị trường tài chính.

“Những câu chuyện xuyên biên giới hay những gã “khổng lồ” công nghệ tiến quân vào Việt Nam, đều gây đau đầu cơ quan quản lý”.

Ông Phạm Xuân Hoè, nguyên Phó Viện trưởng, Viện Chiến lược, Ngân hàng Nhà nước Việt Nam.

Thứ nhất, fintech hoạt động dựa trên nền tảng công nghệ số, trên thế giới ảo, xoá nhoà đi ranh giới giữa các ngành nghề khác nhau, thương mại điện tử có thể kết hợp với thanh toán, cho vay tiêu dùng…

"Tuy nhiên, những câu chuyện xuyên biên giới hay những "gã khổng lồ” công nghệ tiến quân vào Việt Nam, đều gây khó cơ quan quản lý", ông Hoè lo ngại.

Ông Hòe cũng dẫn ví dụ, chỉ với một máy POS được đem bí mật từ Trung Quốc sang có gắn sim 3G Việt Nam, việc thanh toán bằng thẻ tín dụng có thể thực hiện ở bất cứ nơi đâu và tiền chuyển thẳng về Trung Quốc, không cần thông qua hệ thống ngân hàng Việt Nam.

Thứ hai, fintech có thể gây ra tiềm ẩn rủi ro lớn về bất ổn tài chính. “Sự sụp đổ hàng loạt công ty fintech cho vay ngang hàng tại Trung Quốc đã đe doạ thị trường tài chính. Vì vậy, ngân hàng Trung ương, Chính phủ Trung Quốc phải quản lý khắt khe các tập đoàn như Alibaba do lách cơ chế để mở rộng thị trường”, ông Hòe nói.

Ant Group là nhánh fintech của Tập đoàn Alibaba do tỉ phú Jack Ma sáng lập, nổi tiếng với việc phát triển phần mềm thanh toán di động AliPay nhưng fintech này toan tính lấn sân tài chính ngân hàng trong lĩnh vực kinh doanh tín dụng và tài sản khách hàng.

Thứ ba, đáng lưu ý, rủi ro trực diện nhất đối với người tiêu dùng tài chính là mất dữ liệu, thông tin người dùng.

Thứ tư, fintech cũng gây rủi ro cho nhà đầu tư và chính các chủ fintech khi bỏ vốn nhưng sản phẩm không khẳng định tên tuổi trên thị trường. Vì thế, theo ông, các ngân hàng nên đóng góp, xây dựng quỹ đầu tư mạo hiểm là tốt nhất, chứ đầu tư trực tiếp cho fintech không ai dám làm.

Thứ năm, đáng quan ngại rủi ro lớn về mặt pháp lý, phòng chống rửa tiền, tài trợ khủng bố do tất cả giao dịch đều thực hiện trên thế giới mạng, khó kiểm soát.

Cùng nhận định trên, ông Phạm Mạnh Thắng, Phó Tổng Giám đốc Ngân hàng Thương mại cổ phần Ngoại thương Việt Nam thừa nhận: “Công nghệ tài chính đã có sự phát triển rất nhanh, làm thay đổi diện mạo hệ thống tài chính ngân hàng. Các công ty fintech vừa là đối tác vừa đang dần trở thành các đối thủ cạnh tranh mạnh mẽ trong cung cấp dịch vụ tài chính”.

Tuy nhiên, ông Thắng lưu ý: "Hợp tác với fintech cũng đem đến những rủi ro, nguy cơ mất an ninh hệ thống công nghệ thông tin. Vì vậy, các chính sách quản lý đối với lĩnh vực fintech cần theo kịp và lường trước được sự phát triển nhanh chóng của công nghệ". Đồng thời, ngân hàng cũng cần triển khai giải pháp đảm bảo an ninh, bảo mật đồng bộ, giảm thiểu đến mức thấp nhất các rủi ro.

NGÂN HÀNG VỪA LÀ "BÀ ĐỠ", VỪA LÀ ĐỐI TÁC

“Ngân hàng thương mại đóng vai trò vô cùng quan trọng, vừa là bà đỡ, hỗ trợ vốn, vừa là đối tác kinh doanh. Chỉ có sự hợp tác, “đỡ đầu” của ngân hàng thương mại mới thúc đẩy khởi nghiệp fintech”.

(Ông Nguyễn Đình Thắng, Trưởng ban cố vấn làng fintech Techfest, Nguyên Chủ tịch Hội đồng quản trị LienvietPostbank).

Để đẩy nhanh quá trình xây dựng ngân hàng số, hạn chế rủi ro trong quá trình hợp tác với fintech, ông Nguyễn Đình Thắng, Trưởng ban cố vấn làng fintech Techfest, Nguyên Chủ tịch Hội đồng quản trị LienvietPostbank cho rằng: “Đối với cơ quan quản lý nhà nước, cần có có chính sách hỗ trợ, thúc đẩy thanh toán không tiền mặt của doanh nghiệp và người dân nhằm phát triển nền kinh tế số".

Đồng thời, sớm ban hành văn bản pháp lý cho phép cơ chế thử nghiệm cho ngân hàng và hệ sinh thái fintech.

Với ngân hàng thương mại, ông Thắng gợi ý, nên có sự hợp tác nghiên cứu, liên kết đối tác kinh doanh giữa ngân hàng và fintech, xây dựng hệ sinh thái khởi nghiệp fintech. Từ đó, phát triển các dịch vụ ngân hàng số, xây dựng hệ sinh thái của ngân hàng hướng tới phục vụ khách hàng trải nghiệm đa dạng hoá dịch vụ và cá thể hoá.

Với mục tiêu chiến lược trở thành ngân hàng hàng đầu tại Việt Nam, “ông lớn” Vietcombank đã xây dựng và phê duyệt đề án chuyển đổi số từ năm 2018. Vietcombank đã “dồn lực” trên đường đua ngân hàng số với 31 dự án và đang tiếp tục triển khai 20 dự án, chi phí đầu tư công nghệ thông tin giai đoạn 2017-2020 thực hiện đề án phát triển công nghệ thông tin đến năm 2020 hàng năm tăng 30-50%.

Đáng chú ý, trên chặng đường chuyển đổi số, Vietcombank chủ động lựa chọn “bắt tay” với các fintech trong thực hiện chiến lược phát triển số hóa sản phẩm dịch vụ và kênh cung cấp hiện đại cho khách hàng. Ông Phạm Mạnh Thắng cho biết, các nhóm ưu tiên chính trong chiến lược hợp tác với fintech gồm các sản phẩm tài chính sáng tạo của Vietcombank cho các đối tác trong hệ sinh thái. Đồng thời, hợp tác với các đối tác công nghệ nhằm xây dựng, thử nghiệm, ứng dụng công nghệ vào lĩnh vực tài chính ngân hàng.

"Ngân hàng Nhà nước 3 năm liên tục thúc đẩy cơ chế cho fintech nhưng hiện mới dừng ở tờ trình. Những cơ chế quan trọng cho mô hình kinh doanh mới, vấn đề mới dù có đầy đủ định hướng, nhưng lại không thể ra đời. Vướng nhất ở tư duy chính sách.

Ba kiến nghị lớn về chính sách tôi đề xuất, là tư duy hoạch định chính sách vượt trội; 01 Nghị định sanbox bao trùm cho tài chính số; 03 Nghị định chi tiết cho sanbox 3 khu vực gồm ngân hàng, chứng khoán, bảo hiểm".

Cần có tư duy vượt trội, vượt khỏi rào cản cũ, hành lang cũ. Nếu khư khư bám lấy cái cũ thì không thể tạo ra cơ chế mới. Tôi mong muốn cần cuộc cách mạng về tư duy chính sách, chứ không phải là cách mạng về công nghệ. Bởi công nghệ, mô hình kinh doanh, sản phẩm đều đã thay đổi, thì chính sách phải thay đổi. Tư duy những người làm chính sách phải thay đổi theo, không thể mang cái cũ chụp sang cái mới".

Google translate

Google translate