Trong báo cáo cập nhật triển vọng cổ phiếu nhóm ngân hàng vừa công bố, FiinGroup nhận định, định giá đã về đáy 8 năm nhưng vẫn thiếu động lực tăng giá.

NGUY CƠ NỢ XẤU TỪ TRÁI PHIẾU

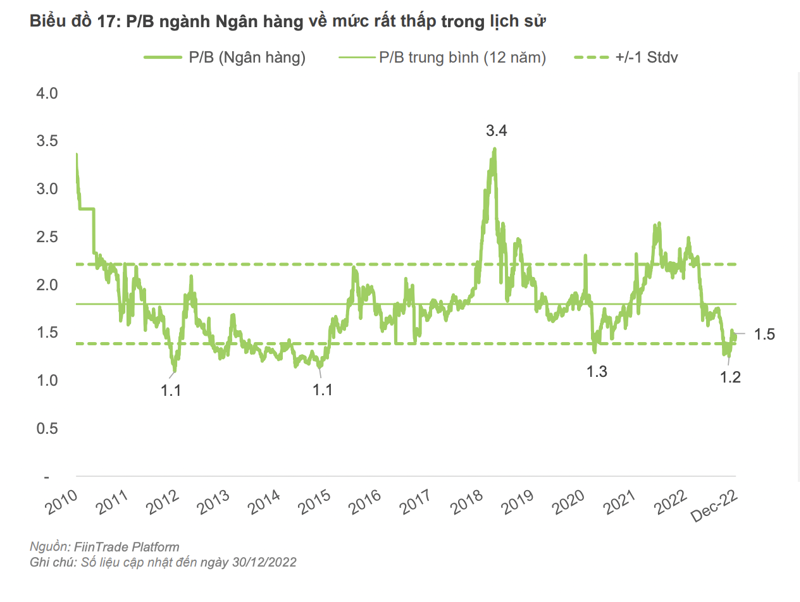

Xét theo khung định giá trong vòng 12 năm trở lại đây, phần lớn các cổ phiếu ngành ngân hàng đã giảm về vùng định giá thấp, đưa P/B chung của ngành giảm 40% so với cuối tháng 1/2022.

Tuy nhiên, đặt trong bối cảnh vĩ mô chung, ngành ngân hàng đang đối mặt nhiều thách thức hơn cơ hội.

Thứ nhất, áp lực về đẩy mạnh cho vay do thị trường bất động sản hấp thụ 20% tổng tín dụng đang gặp khó và thanh khoản chung của nền kinh tế đang bị “nghẽn” ở lĩnh vực bất động sản. Tăng trưởng tín dụng năm 2022 đạt 14,5% thấp hơn hạn mức cho phép 16%.

Thứ hai, rủi ro NIM giảm khi lãi suất huy động tăng cao, khiến thu nhập từ lãi tăng thấp trong khi thu nhập dịch vụ không còn dồi dào như trước.

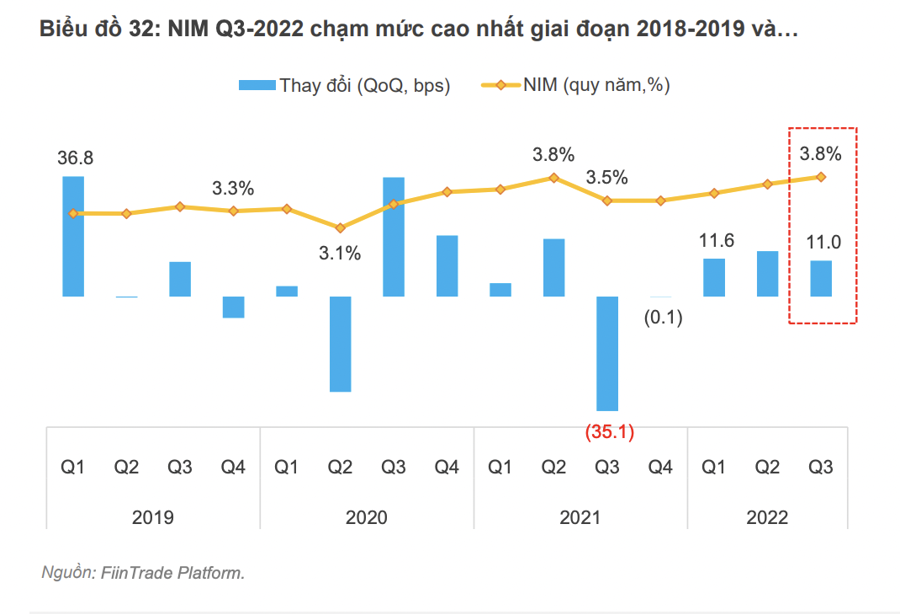

NIM đạt 3,83% trong Q3/2022, mức cao nhất kể từ sau khi COVID-19 xuất hiện và tăng +11 bsp so với quý 2 trước đó. NIM cải thiện mạn ở nhóm ngân hàng có tỷ lệ Trái phiếu doanh nghiệp/tổng dư nợ tín dụng ở mức thấp (bao gồm VCB, CTG, ACB, STB) và yếu đi ở nhóm có tỷ lệ Trái phiếu doanh nghiệp/dư nợ tín dụng và/hoặc tỷ trọng cho vay bất động sản ở mức tương đối cao (bao gồm TCB, HDB, MBB, TPB).

Riêng với STB, NIM Q3/2022 tăng +2,31 điểm % so với quý trước nhờ hoàn thành trích lập dự phòng cho một số khoản phải thu tồn đọng.

Điểm đáng chú ý đó là, để cải thiện NIM hoặc hạn chế NIM suy giảm, hầu hết các ngân hàng đã nỗ lực kiểm soát chi phí vốn bằng cách nâng tỷ lệ dư nợ cho vay/huy động. Tại thời điểm cuối quý 3, tỷ lệ LDR thuần của 27 ngân hàng niêm yết ở mức 106%, tăng mạnh so với mức bình quân 95% trước đó, và nhờ vậy, chi phí vốn tăng thấp +200bps QoQ, thấp hơn nhiều so với mức tăng +520bps về lãi suất cho vay và +400bps về lãi suất huy động.

Đây cũng là chỉ báo cho thấy xu hướng giảm của NIM trong các quý tới, đặc biệt là ở những ngân hàng vay mượn nhiều trên thị trường liên ngân hàng (bao gồm TCB, TPB, VPB, MSB, HDB).

Chi phí vốn dự kiến tăng mạnh vì (i) không còn dư địa nâng LDR do tỷ lệ này đã chạm giới hạn được phép khi huy động tăng thấp hơn đáng kể so với tăng trưởng tín dụng và (ii) lãi suất huy động gần đây tăng mạnh, khoảng 500bps so với nửa đầu năm, do hệ lụy từ động thái tăng lãi suất nhanh với biên độ mạnh của FED.

Thứ ba, chi phí dự phòng rủi ro tín dụng đang tăng lên do nhiều khoản cho vay với bất động sản có thể trở thành nợ xấu nếu tín dụng vào lĩnh vực này tiếp tục bị thắt chặt. Ngoài ra, rủi ro tăng nợ xấu chéo khi có nhiều doanh nghiệp bất động sản vi phạm nghĩa vụ nợ trái phiếu.

Tỷ lệ nợ xấu (NPL) tăng mạnh trong quý 3/2022, +11bps lên mức 1,60% và tăng tới +10bps lên mức 1,90% nếu bao gồm trái phiếu VAMC, nhưng tỷ lệ NPL này vẫn thấp hơn so giai đoạn trước khi COVID xuất hiện. Tỷ lệ tạo mới nợ xấu dương 3 quý liên tiếp cho thấy nợ xấu đang tăng lên, chủ yếu ghi nhận ở 3 ngân hàng có vốn nhà nước (VCB, BID và CTG) và một vài ngân hàng cổ phần (ACB, NAB, NVB).

Ngược lại, một số ngân hàng có tỷ lệ tạo mới nợ xấu tăng rất thấp hay thậm chí giảm, bao gồm TCB, SHB, VPB và MBB.

Trái phiếu doanh nghiệp phi ngân hàng hiện chiếm tỷ trọng không quá lớn, khoảng 7,6% tổng dư nợ tín dụng ở hệ thống ngân hàng tại thời điểm cuối tháng 10/2022, trong đó riêng trái phiếu bất động sản chiếm 3,8%.

Tuy nhiên, do môi trường lãi suất cao và nhiều dự án gặp khó về vấn đề pháp lý, triển vọng ngành bất động sản hiện nay kém tích cực, góp phần tăng nợ xấu chéo sang tín dụng ngân hàng khi có nhiều doanh nghiệp vi phạm nghĩa vụ nợ trái phiếu.

Bên cạnh đó, hệ lụy từ thị trường trái phiếu doanh nghiệp và chủ trương của Ngân hàng Nhà nước hạn chế cho vay vào lĩnh vực phi sản xuất bao gồm bất động sản sẽ khiến nhiều chủ đầu tư bất động sản gặp khó về dòng tiền và có thể giãn lịch trả lãi/trả nợ vay.

Rủi ro này chưa được phản ánh vào mức tăng NPL trong quý 3 và do đó tiềm ẩn nguy cơ nợ xấu tăng trong các quý tiếp theo, khiến chất lượng tài sản suy giảm và tạo áp lực lên tăng trưởng lợi nhuận phía trước của các ngân hàng, đặc biệt là ở một số ngân hàng có tỷ lệ nắm giữ trái phiếu doanh nghiệp và cho vay lĩnh vực bất động sản ở mức cao.

LỢI NHUẬN KÉM KHẢ QUAN NĂM 2023

Yếu tố quan trong không kém là triển vọng lợi nhuận năm 2023 của ngành ngân hàng kém khả quan so với năm 2022. Với việc hoàn thành 80% kế hoạch trong 9T2022, lợi nhuận sau thuế các ngân hàng năm 2022 được dự báo tăng +33,3% và đây là mức tăng trưởng trong kế hoạch. Tăng trưởng lợi nhuận 2023 dự kiến sẽ thấp hơn đáng kể so với năm 2022.

Vietcombank đặt kế hoạch lợi nhuận trước thuế 2023 tăng 12%, tương đương 1/3 tốc độ tăng trưởng năm 2022. Đây là kế hoạch thận trọng của VCB, ngân hàng hàng đầu Việt Nam với nền tảng vốn vững chắc và chất lượng tài sản tốt, trong bối cảnh vĩ mô kém tích cực và ngành ngân hàng đối mặt với 5 vấn đề.

Các vấn đề này bao gồm mặt bằng lãi suất vẫn ở mức cao nhất là huy động tiền gửi. Điều này tạo áp lực lên việc duy trì NIM ở mức như hiện nay. Mặt bằng lãi suất cao cũng thể hiện ở lợi tức hay lãi suất trái phiếu chính phủ hiện đã tăng gần 80-100 điểm cơ bản và điều này tạo áp lực lên thu nhập từ hoạt động đầu tư mặc dù về hạch toán kế toán thì hầu hết danh mục đầu tư hiện chưa phản ánh theo giá thị trường.

Thu nhập hoạt động dịch vụ phi tín dụng, chủ yếu là bán chéo bảo hiểm, mặc dù đã tăng trưởng mạnh và chiếm khoảng 18.6% tổng thu nhập nhưng hiện không còn dồi dào như mấy năm trước.

Áp lực về đẩy mạnh cho vay do thị trường bất động sản hiện chiếm khoảng 20% tổng tín dụng đang gặp khó và thanh khoản chung của nền kinh tế đang bị “nghẽn” ở lĩnh vực bất động sản. Tăng trưởng tín dụng năm 2022 14,5% thấp hơn hạn mức cho phép 16%.

Chi phí dự phòng rủi ro tín dụng đang tăng lên do nhiều khoản cho vay với bất động sản có thể trở thành nợ xấu nếu tín dụng vào lĩnh vực này tiếp tục bị thắt chặt.

Trái phiếu doanh nghiệp phi ngân hàng hiện chiếm tỷ trọng không quá lớn, khoảng 7,6% tổng dư nợ tín dụng ở hệ thống ngân hàng tại thời điểm cuối tháng 10/2022, trong đó riêng trái phiếu bất động sản chiếm 3,8%. Tuy nhiên, do môi trường lãi suất cao và nhiều dự án gặp khó về vấn đề pháp lý, triển vọng ngành bất động sản hiện nay kém tích cực, góp phần tăng nợ xấu chéo sang tín dụng ngân hàng khi có nhiều doanh nghiệp vi phạm nghĩa vụ nợ trái phiếu.

Google translate

Google translate