Như VnEconomy đưa tin, ngày 14/06/2024, Bộ Công thương đã khởi xướng điều tra áp dụng thuế chống bán phá giá đối với sản phẩm thép mạ từ Trung Quốc và Hàn Quốc. Theo trình tự, Bộ Công thương sẽ gửi Bản câu hỏi rà soát tới các đơn vị liên quan sau 15 ngày kể từ ngày khởi xướng. Đây sẽ là cơ sở để đưa ra kết luận sơ bộ điều tra. Thời kỳ điều tra để xác định hành vi bán phá giá (POI) 1/4/2023 – 31/3/2024.

QUÝ 3/2025 CHÍNH THỨC ÁP THUẾ CHỐNG BÁN PHÁ GIÁ THÉP TRUNG QUỐC?

Chứng khoán BSC cho rằng có hiện tượng bán phá giá đối với sản phẩm thép mạ do tốc độ giảm giá thép nhập khẩu từ Trung Quốc có xu hướng nhanh hơn so với giá bán trong nước trong giai đoạn POI và POI -1.

Cụ thể, giá bán trong nước chỉ giảm 17%, trong khi giá nhập khẩu từ Trung Quốc giảm 28% so với cùng kỳ. Điều này cho thấy tác động ép giá của thép mạ nhập khẩu từ Trung Quốc với biên độ >2% trong giai đoạn 2022- 2024.

Tốc độ tăng trưởng sản lượng của sản phẩm bị điều tra cao hơn rất nhiều so với tốc độ tăng trưởng sản lượng nội địa. Theo tổng hợp của BSC, sản lượng sản phẩm bị điều tra từ Trung Quốc tăng 519%, trong khi sản lượng nội địa tăng 33% trong giai đoạn POI.

Trong giai đoạn 2021- POI, tỷ trọng nhập khẩu từ các quốc gia khác liên tục giảm từ 94% xuống 60%. Trong khi đó, tỷ trọng nhập khẩu từ Trung Quốc tăng từ 6% lên 40%. Trong giai đoạn POI, sản lượng nhập khẩu từ các quốc gia khác chỉ +6% so với năm 2021. Với yếu tố trên, BSC cho rằng nhập khẩu từ các nước khác không phải nguyên nhân gây thiệt hại cho ngành sản xuất trong nước.

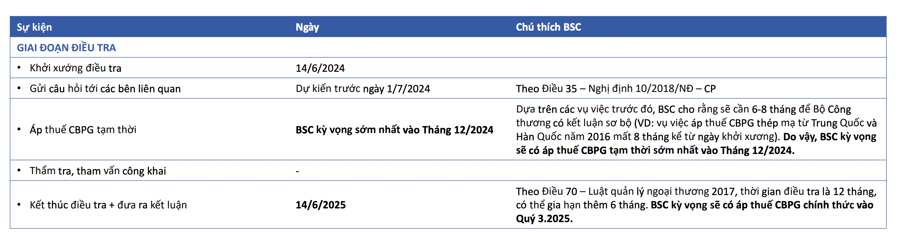

Dựa trên 3 yếu tố sơ bộ kể trên, BSC tin rằng có cơ sở để Bộ Công thương áp thuế chống bán phá giá tạm thời vào đầu năm 2025, và áp dụng thuế chống bán phá giá chính thức vào Q3/2025. BSC kỳ vọng trình tự dự kiến như sau: Dự kiến trước ngày 1/7/2024 gửi câu hỏi tới các bên liên quan.

BSC kỳ vọng sớm nhất vào tháng 12/2024 áp thuế chống bán phá giá tạm thời. Dựa trên các vụ việc trước đó, BSC cho rằng sẽ cần 6-8 tháng để Bộ Công thương có kết luận sơ bộ ví dụ vụ việc áp thuế chống bán phá giá thép mạ từ Trung Quốc và Hàn Quốc năm 2016 mất 8 tháng kể từ ngày khởi xướng.

Theo Điều 70 – Luật quản lý ngoại thương 2017, thời gian điều tra là 12 tháng, có thể gia hạn thêm 6 tháng. BSC kỳ vọng sẽ có áp thuế chống bán phá giá chính thức vào Quý 3/2025.

TRIỂN VỌNG NÀO CHO CỔ PHIẾU?

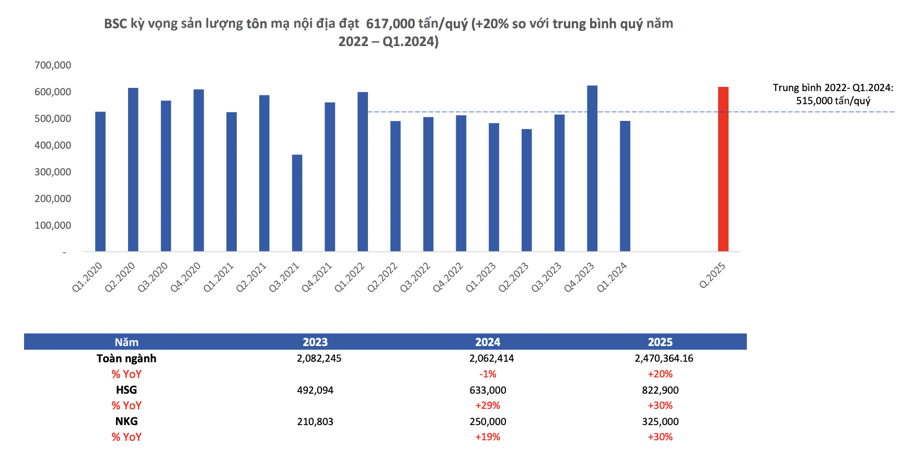

Trong năm 2025, Chứng khoán BSC kỳ vọng sản lượng tôn mạ nội địa toàn ngành tăng 20% nhờ áp thuế chống bán phá giá tạm thời vào Q1/2025 và chính thức vào Q3/2025, thị trường Bất động sản nội địa phục hồi. BSC đưa ra mức tăng trưởng 20% dựa trên cơ sở: Thứ nhất, nhìn lại giai đoạn trước đó, ngành tôn mạ nội địa tăng 20% trong năm 2017 sau khi áp thuế chống bán phá giá; Thứ hai, mức nền thấp của năm 2024.

Trong nửa sau năm 2024 - năm 2025, BSC kỳ vọng giá thép sẽ trong xu hướng đi lên. Tại tháng 6/2024, BSC cho rằng giá thép nội địa đang dao động gần vị trí cân bằng về cung – cầu – tương đương với vùng giá Tháng 10/2023. Với quan điểm của BSC: sản lượng thép nội địa sẽ phục hồi do thị trường bất động sản quay trở lại, các đại lý sẽ có xu hướng tích trữ hàng tồn kho nhiều hơn trước giai đoạn áp thuế chống bán phá giá, kỳ vọng giá thép tăng 5% trong năm 2024.

Xét về định giá, định giá các cổ phiếu thép nhìn chung đang ở vùng đáy của chu kỳ. Xét về diễn biến giá cổ phiếu kể từ đầu năm, các cổ phiếu thép ghi nhận mức tăng giá gần như tương đương so với VN-Index. Với các thông tin liên quan tới tiến độ vụ việc, sản lượng thép nội địa dần hồi phục, BSC cho rằng đây sẽ là động lực tăng giá cổ phiếu ngành thép trong nửa cuối năm 2024 – 2025.

Trong tháng 5/2024, sản lượng tiêu thụ nội địa toàn ngành tiếp tục cải thiện 7% theo quý, tăng 56% so với cùng kỳ năm ngoái. BSC cho rằng sản lượng nội địa sẽ tiếp tục phục hồi trong 2H/2024 – 2025 nhờ bất động sản phục hồi; đại lý tích trữ hàng tồn kho trước khi áp thuế chống bán phá giá tạm thời. Trong tháng 5/2024, sản lượng xuất khẩu toàn ngành giảm 25% theo quý, tăng 12% so với cùng kỳ năm ngoái. BSC cho rằng xu hướng xuất khẩu có thể chậm nhẹ về cuối năm theo yếu tố mùa vụ, nền kinh tế EU chậm lại.

Google translate

Google translate