Chứng khoán Rồng Việt vừa đưa ra nhận định về triển vọng ngành thép với điểm nhấn sau giai đoạn sụt giảm về doanh thu và lợi nhuận trong năm 2022-2023, trong năm 2024 ngành thép sẽ có sự phục hồi rõ ràng hơn về mặt sản lượng đặc biệt từ nửa sau năm 2024.

Ở trong nước, lĩnh vực bất động sản vẫn là yếu tố chính thúc đẩy cho sự hồi phục về mặt sản lượng. Nguồn cung và mức hấp thụ của thị trường bất động sản sẽ cải thiện so với năm 2023, khi chủ đầu tư và nhà đầu tư tự tin hơn về sự hồi phục của thị trường; lãi suất duy trì ở mức thấp và các dự án hạ tầng trong giai đoạn xây dựng và hoàn thiện.

Việc mở bán thành công các dự án đặc biệt trong thời điểm nửa cuối năm 2024 sẽ là yếu tố thúc đẩy hoạt động xây dựng, và từ đó làm tăng nhu cầu tiêu thụ các sản phẩm thép (thép xây dựng, tôn mạ).

Lĩnh vực nhà xưởng/nhà kho xây sẵn là lĩnh vực thu hút nguồn vốn FDI trong giai đoạn 2024-2025, qua đó cũng đem lại nhu cầu tiêu thụ ổn định cho các sản phẩm tôn mạ, ống thép.

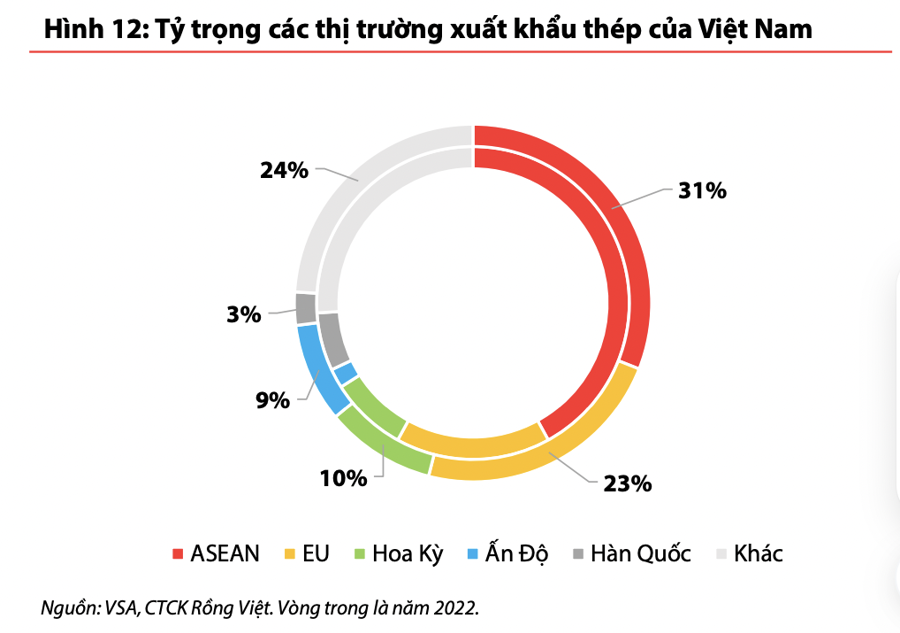

Dự kiến trong năm 2024, các thị trường xuất khẩu trọng điểm của Việt Nam tiếp tục ghi nhận sự hồi phục về sản lượng tiêu thụ, đến từ Sự hồi phục về sản xuất công nghiệp (EU, Hoa Kỳ); Sự phát triển cơ sở hạ tầng tại các quốc gia châu Á (ASEAN, Ấn Độ).

Với nhu cầu phát triển cơ sở hạ tầng để đáp ứng dòng vốn FDI, dự kiến thị trường châu Á sẽ tiếp tục chiếm tỷ trọng cao trong sản lượng xuất khẩu của các doanh nghiệp Việt Nam, với các doanh nghiệp nổi bật gồm HSG (tôn mạ), HPG (thép xây dựng và HRC). Tuy nhiên, rủi ro về các biện pháp tự vệ thương mại tại các quốc gia này sẽ là rào cản để các doanh nghiệp thép tăng tỷ trọng tiêu thụ qua kênh xuất khẩu.

Thị trường EU, Hoa Kỳ tiếp tục là thị trường trọng điểm của các công ty tôn mạ (NKG, GDA). Ngoài ra, HPG đã có đơn hàng xuất khẩu HRC sang thị trường EU, và với lợi thế sẵn có (giá thành cạnh trạnh, đáp ứng các yêu cầu về chứng chỉ môi trường, đây sẽ là thị trường đáng chú ý của HPG trong giai đoạn 2025-2026 (khi đưa nhà máy Dung Quất – giai đoạn 02 - vào hoạt động).

Sau giai đoạn giá nguyên vật liệu biến động trong 2H2023, năm 2024 giá nguyên liệu sẽ hạ nhiệt và biến động với biên độ hẹp hơn, khi mức tồn kho nguyên liệu trở lại mức cao (đặc biệt tại Trung Quốc, thị trường tiêu thụ chính); Nhu cầu tiêu thụ sản phẩm đầu ra (thép xây dựng, HRC) cần thời gian phục hồi. Trong kịch bản cơ sở, kì vọng giá quặng sắt giao dịch ở USD 115/tấn, giá than cốc giao dịch ở USD 260/tấn (tương đương với mức trung bình trong năm 2022).

Tuy nhiên, mối lo ngại vẫn đến từ Trung Quốc.Trung Quốc ghi nhận sản lượng thép xuất khẩu cao nhất trong giai đoạn 2017-2023, và về lại mức trên 80 triệu tấn/năm tương ứng với giai đoạn 2014-2015, thời điểm Trung Quốc đẩy mạnh xuất khẩu thép sang các nước do thừa cung.

Hiệu suất hoạt động của các lò cao tại Đường Sơn duy trì ở mức 70%, cùng với triển vọng cắt giảm sản lượng trong năm 2024 chưa rõ ràng, cho thấy lượng thép Trung Quốc xuất khẩu sang các các nước (trong đó có Việt Nam) vẫn duy trì ở mức cao trong bối cảnh mức tiêu thụ của thị trường nội địa còn thấp.

Thị trường thép Việt Nam chịu ảnh hưởng tiêu cực từ thị trường thép Trung Quốc, với cạnh tranh với các nhà sản xuất thép nội địa; Giá thép Việt Nam chịu ảnh hưởng từ sự biến động của giá thép Trung Quốc, vớisự tương quan cao giữa các thị trường.

So với mức thấp trong năm 2023, lợi nhuận các công ty thép dự kiến ghi nhận mức tăng trưởng lợi nhuận hai chữ số trong năm 2024 nhờ sản lượng bán hàng cải thiện; Giá nguyên liệu hạ nhiệt và chính sách tồn kho thận trọng giúp duy trì biên lợi nhuận ổn định.

Hiện nay, các cổ phiếu ngành thép đang giao dịch ở mức P/B trung bình 03 năm, cho thấy triển vọng hồi phục năm 2024 đã bắt đầu phản ánh vào giá cổ phiếu, trong khi vẫn còn những rủi ro ngắn hạn về biến động giá nguyên liệu và sức ép từ thị trường Trung Quốc.

Tuy nhiên trong nửa sau năm 2024, với kỳ vọng về sản lượng bán hàng nội địa cải thiện; Giá thành phẩm có thể hồi phục khi bước vào mùa xây dựng, 3/ Kế hoạch đầu tư tài sản để đón đầu chu kỳ tăng giá mới, nhà đầu tư có thể chú ý tới HPG cho mục tiêu đầu tư dài hạn. Các cổ phiếu tôn mạ HSG và NKG là các cổ phiếu phù hợp hơn cho chiến lược giao dịch ngắn hạn, dựa trên biến động của thị trường và giá nguyên liệu (HRC) trong kỳ.

Google translate

Google translate