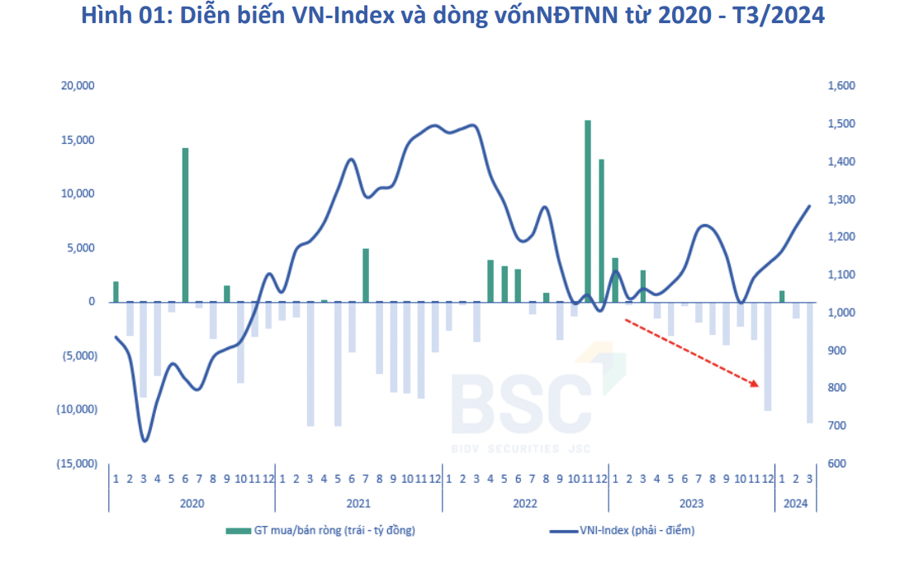

Tính riêng trong 3 tháng đầu năm 2024, nhà đầu tư nước ngoài đã bán ròng tổng cộng 11.550 tỷ đồng trên cả 3 sàn tương đương 50,62% tổng giá trị bán ròng của cả năm 2023. Áp lực bán ròng đến từ các quỹ chủ động và cả các quỹ ETF đã khiến trạng thái rút ròng tiếp tục hiện hữu và gây áp lực nhất định lên thị trường, theo thống kê từ BSC.

KHỐI NGOẠI BÁN RÒNG 41.000 TỶ TRONG VÒNG MỘT NĂM

Lực bán khối ngoại quay trở lại mạnh mẽ vào tháng 3/2024 với tổng giá trị bán ròng trong tháng đạt 11.277 tỷ đồng trên cả 3 sàn. Xét trong 12 tháng gần nhất, khối ngoại đã bán ròng 11/12 tháng với tổng giá trị bán ròng là 41.330 tỷ đồng.

Tính trong Q1/2024, lực bán đến từ cả quỹ chủ động giá trị bán ròng 5.465 tỷ đồng và quỹ ETF giá trị bán ròng 6.085 tỷ đồng trong đó các quỹ ETF bị nhà đầu tư nước ngoài rút ròng mạnh vào tháng 3/2024.

Áp lực rút ròng từ khối ngoại không chỉ tiếp tục duy trì ở các ETF nội mà đã có hiện tượng rút ròng mạnh vào thời điểm cuối Q1/24 tại các ETF ngoại như Fubon, FTSE...

Đối với ETF ngoại, đà rút ròng gia tăng mạnh mẽ trở lại vào T3/24 khiến tổng giá trị rút ròng của nhóm ETF ngoại vượt 55 triệu USD trong đó ETF Fubon bị rút vốn nhiều nhất (-33,9 triệu USD), FTSE cũng bị rút ròng (-20,2 triệu USD), Premia (-1,16 triệu USD). Tính trong Q1/24, nhóm ETF ngoại rút ròng 82,4 triệu USD – đánh dấu 4 tháng liên tiếp rút vốn. Phần lớn các ETF vẫn ở trong trạng thái discount do đó áp lực bán ròng sẽ tiếp tục hiện hữu nhưng sẽ phần nào giảm bớt so với thời điểm T03/24 – thời điểm chốt số liệu cuối quý.

Đối với ETF nội: rút ròng kỷ lục trong Q1/24 giá trị rút ròng 225,48 triệu USD gần tương đương quy mô rút ròng cả năm 2023 giá trị bán ròng 267,72 triệu USD, xu hướng rút vốn hiện hữu ở 3 ETF chính, cụ thể Diamond (-173,51 triệu USD), E1 (-30,69 triệu USD), Finlead (-20,88 triệu USD). Đà bán ròng chưa có dấu hiệu dừng lại trong bối cảnh nhà đầu tư Thái Lan tiếp tục giảm lượng nắm giữ CCQ DR mặc dù đã có sự cải thiện tương đối trong một số phiên gần đây.

Khối ngoại đã liên tục bán ròng trong 5 quý liên tiếp, tuy nhiên xu hướng này có sự phân hóa rõ rệt giữa các ngành. Nổi bật là Hóa chất và Y tế thu hút dòng vốn ngoại ròng mạnh mẽ nhất trong 11/17 quý tính từ năm 2020 đến Q1/2024. Hóa chất là ngành được nhà đầu tư nước ngoài mua mạnh nhất trong các giai đoạn thị trường chung biến động – đặc biệt trong thời điểm Q4/2021 khối ngoại bán ròng trên 22 nghìn tỷ nhưng nhóm Hóa chất, Bán lẻ, Tiện ích vẫn được mua ròng.

Ngược lại, Tài nguyên cơ bản và Thực phẩm đồ uống là hai nhóm ngành chịu ảnh hưởng nặng nề nhất bởi xu hướng bán ròng trong giai đoạn 2020-Q1/2024. Xét trong Q1/2024, mặc dù xu hướng chung vẫn là bán ròng, khối ngoại vẫn rót vốn mạnh vào một số ngành như Bảo hiểm, Hóa chất và Ngân hàng – đặc biệt nhóm cổ phiếu “vua” đã được dòng tiền ngoại chú ý đến và chấm dứt chuỗi 5 Quý liên tiếp giảm ròng.

KHI NÀO CHẤM DỨT ĐÀ BÁN?

Kỳ vọng của giới đầu tư về thời điểm Fed chính thức cắt giảm lãi suất đã lùi từ T3/2024 sang T6/2024 và thậm chí vào nửa cuối năm 2024 khi các quan chức FOMC tiếp tục tỏ ra cực kỳ thận trọng nhằm tránh “vết xe đổ” đã từng xảy ra vào những năm 1970 – thời điểm Fed thắt chặt chính sách nhưng lại nới lỏng quá sớm - và Fed đang chờ đợi thêm các dữ liệu để có quyết định phù hợp.

Sự thận trọng của Fed trong bối cảnh NHTW Thụy Sỹ (đồng Franc Thụy Sỹ chiếm tỷ trọng 3,6% trong chỉ số DXY) một trong những NHTW lớn đầu tiên đã nới lỏng chính sách (giảm lãi suất điều hành 25bps) đã khiến chỉ số DXY có xu hướng tăng trở lại từ giữa T3/2024 bên cạnh tình trạng chênh lệch lãi suất VND-USD trong nước tiếp tục duy trì đã gây áp lực lên tỷ giá - ảnh hưởng đến hành động của khối ngoại trên thị trường chứng khoán trong việc cân nhắc rút vốn để hướng vốn về các nước có lãi suất tốt và tính an toàn, ổn định cao hơn so với các thị trường mới nổi, cận biên.

Bên cạnh đó, ngoài các quỹ ETF đang có hiện tượng rút ròng, một số quỹ ngoại có quy mô lớn như VEIL, VOF vẫn đang trong trạng thái discount sâu nên áp lực bán vẫn tiếp tục hiện hữu trên thị trường.

Dự báo về xu hướng trong thời gian tới, theo BSC, dự kiến khối ngoại sẽ chưa thể có tín hiệu tích cực ngay tuy nhiên sẽ dần khởi sắc hơn đặc biệt là vào thời điểm cuối Quý 2 và Quý 3/2024 dựa trên một số yếu tố sau: Thứ nhất, thời điểm Fed bắt đầu đảo chiều chính sách, theo cuộc họp FOMC gần nhất FED dự báo sẽ có 3 đợt giảm lãi suất trong năm và thị trường đang kỳ vọng rằng Fed có thể hành động vào tháng 06/2024 – tuy nhiên điều này sẽ phụ thuộc nhiều vào dữ liệu kinh tế vĩ mô trong thời gian tới khi dữ liệu CPI tháng 03/24 vừa được công bố cho thấy lạm phát đang ở mức 3.5% - tiếp tục cách xa mục tiêu 2% và vượt dự báo của thị trường.

Thứ hai, cuối quý 2 là cột mốc quan trọng đối với quá trình nâng hạng thị trường chứng khoán Việt Nam: thời điểm này sẽ có thêm nhiều thông tin cập nhật, đánh giá về các giải pháp tháo gỡ các nút thắt trong quá trình nâng hạng theo đánh giá của FTSE Russell như: chính thức thông qua các nội dung tháo gỡ vấn đề pre-funding, thực tế vận hành hệ thống giao dịch mới (KRX).

Nếu các giải pháp trên được triển khai đồng bộ và quyết liệt thì khả năng sớm được FTSE Russell chấp thuận nâng hạng vào tháng 09/2024 là tương đối khả thi và nhà đầu tư cần quan sát kỹ lưỡng về động thái mua ròng của khối ngoại đối với các cổ phiếu vốn hóa lớn, đáp ứng tiêu chí về thanh khoản, “room-ngoại”…

Thứ ba, áp lực tỷ giá phần nào sẽ được giải tỏa khi Ngân hàng Nhà nước phát đi tín hiệu sẵn sàng can thiệp để ổn định thị trường nếu cần thiết. Bên cạnh việc sớm xem xét sửa đổi Thông tư 02 ổn định thị trường tiền tệ và sửa Nghị định 24 nhằm tránh vàng hóa nền kinh tế quá đó giảm áp lực cho thị trường ngoại tệ.

Thứ tư, bên cạnh đó một số thương vụ bán vốn ngoại tại các doanh nghiệp niêm yết từ Quý 2 trở đi có thể sẽ giảm bớt áp lực về cung cầu ngoại tệ cũng như áp lực bán ròng từ khối ngoại.

Google translate

Google translate