Bão số 3 (bão Yagi) và hoàn lưu bão đã gây thiệt hại nặng nề về người và tài sản tại nhiều tỉnh, thành phố phía Bắc. Theo thông tin từ Cục Quản lý giám sát bảo hiểm (Bộ Tài chính), tính đến 17h00 ngày 12/9, các doanh nghiệp bảo hiểm đã tiếp nhận thông tin khoảng hơn 9.000 số vụ thiệt hại về tài sản và xe cơ giới; ghi nhận 14 trường hợp tử vong, 18 vụ thuộc nghiệp vụ bảo hiểm sức khỏe.

Tổng số tiền chi trả thiệt hại về con người và tài sản ước tính khoảng 7.000 nghìn tỷ đồng. Điều này có thể ảnh hưởng đáng kể tới hiệu quả kinh doanh, hay lợi nhuận trong năm 2024 của ngành bảo hiểm, đặc biệt là bảo hiểm phi nhân thọ.

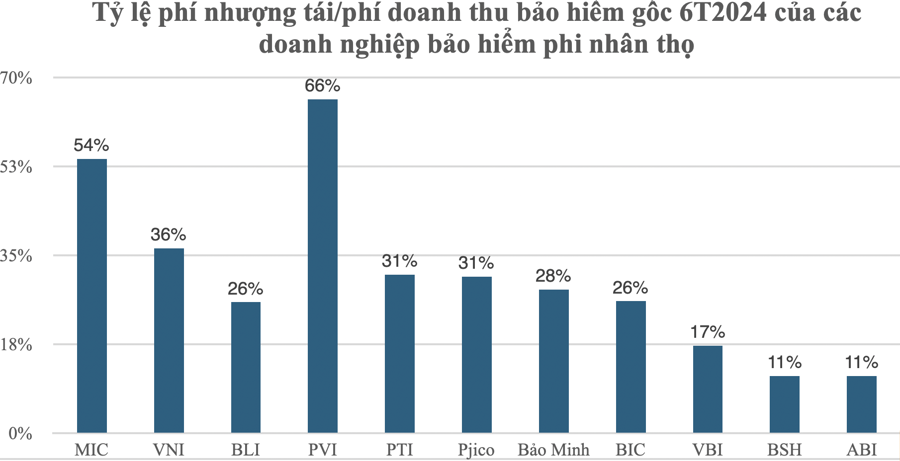

CÓ 2/10 DOANH NGHIỆP BẢO HIỂM NIÊM YẾT CÓ TỶ LỆ TÁI BẢO HIỂM TRÊN 50%

Tuy nhiên, trên thực tế, các doanh nghiệp bảo hiểm tại Việt Nam thường sử dụng tái bảo hiểm (reinsurance) nhằm phân tán rủi ro cho các hợp đồng bảo hiểm. Tái bảo hiểm là quá trình mà công ty bảo hiểm gốc chuyển một phần rủi ro nhận từ khách hàng sang một công ty bảo hiểm khác để giảm thiểu gánh nặng tài chính nếu có tổn thất lớn xảy ra.

Nếu so sánh tỷ lệ phí nhượng tái bảo hiểm/phí doanh thu bảo hiểm gốc của các doanh nghiệp bảo hiểm phi nhân thọ tại Việt Nam, tỷ lệ này có thể dao động từ khoảng 10% – 50%. Đối với các doanh nghiệp có thị phần lớn, tỷ lệ này khoảng 20 – 30%. Theo đó, cứ mỗi 100 đồng doanh thu phí thu được thì sẽ có 20 – 30 đồng sẽ chuyển sang các công ty tái bảo hiểm.

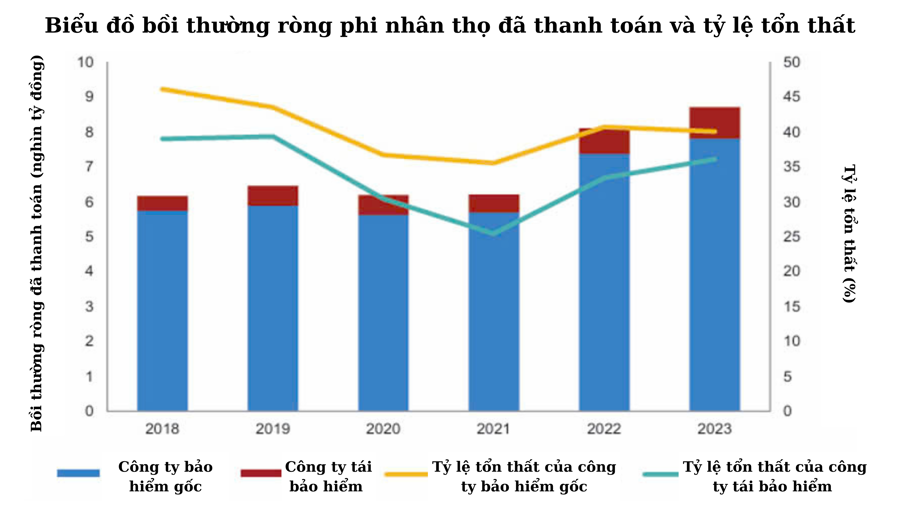

Do đó, AMBest (Tổ chức xếp hạng uy tín bảo hiểm của Mỹ) đánh giá chi phí bồi thường sau Bão Yagi của các doanh nghiệp bảo hiểm phi nhân thọ tại Việt Nam có thể có tác động hạn chế đối với hiệu quả kinh doanh của các doanh nghiệp sử dụng mạnh về tái bảo hiểm trong năm 2024.

Theo các chuyên gia, hình thức phổ biến nhất cho các rủi ro thiên tai này là tái bảo hiểm Excess of Loss (XOL), trong đó, các tổn thất vượt quá mức giữ lại của công ty bảo hiểm sẽ được chuyển sang công ty tái bảo hiểm, từ đó giúp bảo vệ công ty khỏi các tổn thất lớn do bão lũ. Trên thực tế, các doanh nghiệp bảo hiểm gốc sẽ chỉ phải chịu trách nhiệm một phần nhỏ tổn thất (mức ưu tiên). Như vậy, tái bảo hiểm giúp các doanh nghiệp bảo hiểm phi nhân thọ tại Việt Nam bảo vệ khỏi các rủi ro lớn mà không cần phải tăng quá mức vốn dự phòng.

Các công ty bảo hiểm phi nhân thọ tại Việt Nam thường dựa vào các nhà tái bảo hiểm quốc tế lớn vì khả năng tài chính của các nhà tái bảo hiểm nội địa còn hạn chế. Trong đó, các công ty tái bảo hiểm quốc tế như Munich Re, Swiss Re, Hannover Re thường chịu trách nhiệm tái bảo hiểm cho phần lớn rủi ro thiên tai ở Việt Nam. Họ có nguồn lực tài chính mạnh và kinh nghiệm trong việc quản lý các rủi ro lớn, giúp đảm bảo các công ty bảo hiểm nội địa có đủ khả năng thanh toán trong trường hợp xảy ra thảm họa.

Nếu so sánh tỷ lệ phí nhượng tái bảo hiểm/phí doanh thu bảo hiểm gốc của các doanh nghiệp bảo hiểm phi nhân thọ tại Việt Nam, tỷ lệ này có thể dao động từ khoảng 10% – 50%. Đối với các doanh nghiệp có thị phần lớn, tỷ lệ này khoảng 20 – 30%. Theo đó, cứ mỗi 100 đồng doanh thu phí thu được thì sẽ có 20 – 30 đồng sẽ chuyển sang các công ty tái bảo hiểm.

Theo báo cáo tài chính bán niên năm 2024 của các doanh nghiệp bảo hiểm phi nhân thọ niêm yết, PVI là đơn vị có tỷ lệ tham gia tái bảo hiểm cao nhất thị trường. Đến cuối quý 2/2024, tỷ lệ phí nhượng tái/doanh thu phí bảo hiểm gốc của PVI là 66%.

Tỷ lệ này tại Tổng công ty Cổ phần Bảo hiểm Quân đội (MIC) là 54%, cao thứ 2 trên thị trường.

Một số đơn vị có tỷ lệ phí nhượng tái khoảng trên 30% doanh thu phí bảo hiểm gốc là Tổng công ty cổ phần Bảo hiểm Bưu điện (PTI), Công ty Cổ phần Bảo hiểm Petrolimex (Bảo hiểm Pjico), Tổng Công Ty Cổ Phần Bảo hiểm hàng không (VNI).

Đứng cuối bảng về tỷ lệ tham gia tái bảo hiểm là Tổng Công ty Cổ phần Bảo hiểm Sài Gòn - Hà Nội (BSH), Công ty Cổ phần Bảo hiểm Ngân hàng Nông nghiệp (ABIC), Tổng công ty cổ phần Bảo hiểm Ngân hàng TMCP Công Thương Việt Nam (Bảo hiểm ViettinBank, VBI).

TRIỂN VỌNG THỊ TRƯỜNG BẢO HIỂM PHI NHÂN THỌ SAU BÃO YAGI

AMBest đánh giá những công ty bảo hiểm phi nhân thọ tại Việt Nam mạnh về tái bảo hiểm sẽ phân tán được rủi ro do bão, lũ gây ra; từ đó bão Yagi tác động hạn chế tới hiệu quả kinh doanh năm 2024 của những đơn vị này.

Ở một số góc nhìn khác, theo đánh giá từ một số chuyên gia trong ngành bảo hiểm phi nhân thọ, sau những tổn thất lớn do bão Yagi, các doanh nghiệp tái bảo hiểm có thể thắt chặt hơn về các điều kiện, điều khoản hợp đồng, đối tượng được bảo hiểm và thêm nhiều điều khoản loại trừ. Các sự kiện thiên tai cụ thể, như bão, lũ lụt hoặc động đất, có thể bị hạn chế một phần trong các hợp đồng mới, hoặc các điều kiện liên quan đến việc đánh giá rủi ro và yêu cầu thẩm định kỹ càng hơn có thể được bổ sung.

Ngoài ra, sau các sự kiện thiên tai nghiêm trọng, các công ty tái bảo hiểm thường phải đối mặt với các khoản bồi thường lớn. Để bù đắp cho tổn thất, các công ty này có thể tăng mức phí tái bảo hiểm trong các hợp đồng mới. Đây là cách để họ cân bằng lại rủi ro và đảm bảo khả năng tài chính trong tương lai.

Do đó, trong thời gian tới, các doanh nghiệp bảo hiểm phi nhân thọ tại Việt Nam đang sử dụng mạnh công cụ tái bảo hiểm cũng sẽ bị ảnh hưởng gián tiếp bởi những vấn đề trong việc nỗ lực đàm phán về tỷ lệ phí, tỷ lệ tái và hoa hồng từ các nhà tái.

“Sau bão Yagi, hiệu suất có thể sẽ bị ảnh hưởng, vì các điều khoản và điều kiện tái bảo hiểm nghiêm ngặt hơn (dưới hình thức hoa hồng theo thang trượt, điều khoản tham gia tổn thất…) có khả năng dẫn đến tổn thất ròng được giữ lại cao hơn cho các công ty bảo hiểm”, báo cáo của AMBest nêu.

Điểm tích cực cho thị trường bảo hiểm phi nhân thọ tại Việt Nam sau sự kiện bão Yagi, đó là việc tâm lý phòng chống rủi ro của của các doanh nghiệp, các cá nhân sẽ được nâng cao rõ rệt, từ đó thúc đẩy việc tham gia bảo hiểm phi nhân thọ, đặc biệt là bảo hiểm tài sản trước thiên tai, bão lũ… Xác suất xảy ra các rủi ro lớn như cơn bão Yagi cho đến nay là không nhiều. Hơn nữa, hoạt động đánh giá và phân tán rủi ro nếu vẫn được kiểm soát tốt, hiệu quả kinh doanh của các doanh nghiệp bảo hiểm phi nhân thọ vẫn sẽ được đảm bảo.

Ngoài ra, AMBest dự báo tăng trưởng của thị trường bảo hiểm phi nhân thọ tại Việt Nam là lạc quan nhờ (1) Chính phủ đẩy mạnh đầu tư cho năng lượng tái tạo, giao thông vận tải và các dự án cơ sở hạ tầng quy mô lớn và (2) đầu tư trực tiếp nước ngoài tiếp tục khả quan có thể thúc đẩy nhu cầu bảo hiểm lớn hơn trong tương lai.

“Việt Nam vẫn là một nam châm thu hút đầu tư trực tiếp nước ngoài, vì các nhà đầu tư tiếp tục tìm kiếm sự đa dạng hóa chuỗi cung ứng toàn cầu. Dòng vốn FDI tiếp tục là một trong những động lực tăng trưởng của Việt Nam, từ đó sẽ thúc đẩy nhu cầu bảo hiểm”, Ken Lau, chuyên gia phân tích tài chính cấp cao của AM Best cho biết.

Google translate

Google translate