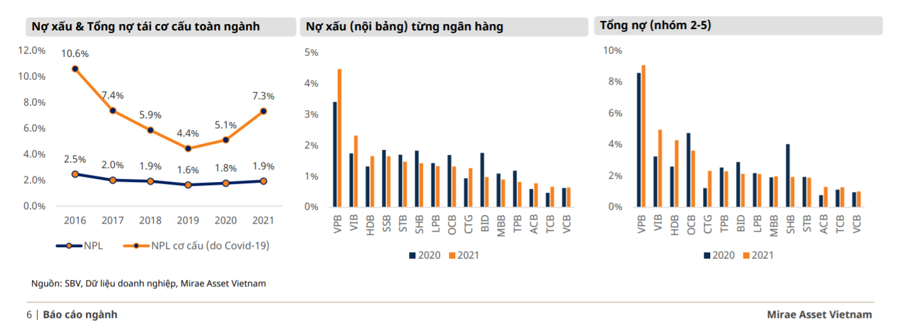

Cụ thể, theo Mirae Asset, nợ xấu của các ngân hàng cho vay bán lẻ khá cao, đặc biệt là cho vay tiêu dùng, trong bối cảnh dư nợ của mảng này vẫn tăng đáng kể. Các khoản nợ xấu báo cáo theo thông tư này cho tới hiện tại không quá lớn (vẫn dưới 2%). Tuy nhiên, nợ xấu của các ngân hàng dự báo sẽ tăng nhẹ vào 2022, do kết thúc Thông tư 14/2021/TT-NHNN.

Do triển vọng về nợ xấu sẽ gia tăng vào 2022, các ngân hàng đã tăng tỷ lệ dự phòng rủi ro để giúp cải thiện chất lượng tài sản cũng như “dự phòng” lợi nhuận cho năm 2022. Trong các giả định về dự phóng của mình, công ty chứng khoán cho rằng khoảng 50% tổng các khoản nợ tái cơ cấu sẽ có khả năng cao trở thành nợ xấu.

"Rủi ro hệ thống vẫn tồn tại, nhà đầu tư vẫn nên cảnh giác do nợ xấu vẫn còn chưa được thể hiện hết do Thông tư 14/2021/TT-NHNN", MAS lưu ý.

Về NIM, lợi suất tổng thể của danh mục tín dụng của các ngân hàng được dự báo sẽ cải thiện từ cuối năm 2022. Lãi suất huy động dự kiến sẽ tăng nhẹ, dựa trên các giả định về kỳ vọng lạm phát cao từ FED và cuộc xung đột ở Ukraine. Tuy nhiên, NIM sẽ duy trì ở mức cao và có thể cải thiện hơn nữa vào cuối năm 2022.

Việc các gói hỗ trợ lãi suất kết thúc vào năm 2022 sẽ dẫn đến cải thiện lợi suất tín dụng của các ngân hàng và khi nền kinh tế phục hồi, các ngân hàng có thể dễ dàng chuyển phần lớn tác động tăng chi phí huy động vào lợi suất cho vay của khách hàng. PCBs đã tích cực huy động vốn giá rẻ từ trái phiếu quốc tế vào năm 2021.

Đối với thu nhập ngoài lãi, kỳ vọng sẽ tăng lại trong ngắn hạn và trung hạn. Do các biện pháp quản lý xã hội của Chính phủ, tăng trưởng doanh số hoạt động banca đã chịu nhiều áp lực vào năm 2021. Tuy nhiên, năm 2022 sẽ chứng kiến sự phục hồi từ hoạt động banca qua đó hỗ trợ tăng trưởng thu nhập từ dịch vụ.

Bên cạnh đó, chi phí phát sinh từ việc tiếp cận khách hàng và thúc đẩy thanh toán không dùng tiền mặt, chẳng hạn như chương trình hoàn tiền, chi phí tiếp thị sẽ tăng với tốc độ thấp hơn năm 2021. Ngoài ra, nguồn thu nhập đến từ việc thu hồi nợ xấu đã xóa có thể là một nguồn thu nhập bất thường cho ngành ngân hàng trong thời gian tới.

Nhờ việc số hóa hoạt động, tỷ lệ chi phí trên thu nhập (CIR) của hầu hết các ngân hàng đã giảm đáng kể trong những năm gần đây. Năm 2021, tỷ lệ CIR của các ngân hàng niêm yết đã giảm 4.9 điểm % so với cùng kỳ năm ngoái. Đại dịch Covid-19 góp phần lớn làm gia tăng tăng tốc độ tương tác của khách hàng với các dịch vụ ngân hàng trực tuyến, điều này cuối cùng sẽ giúp làm giảm chi phí cố định của các ngân hàng.

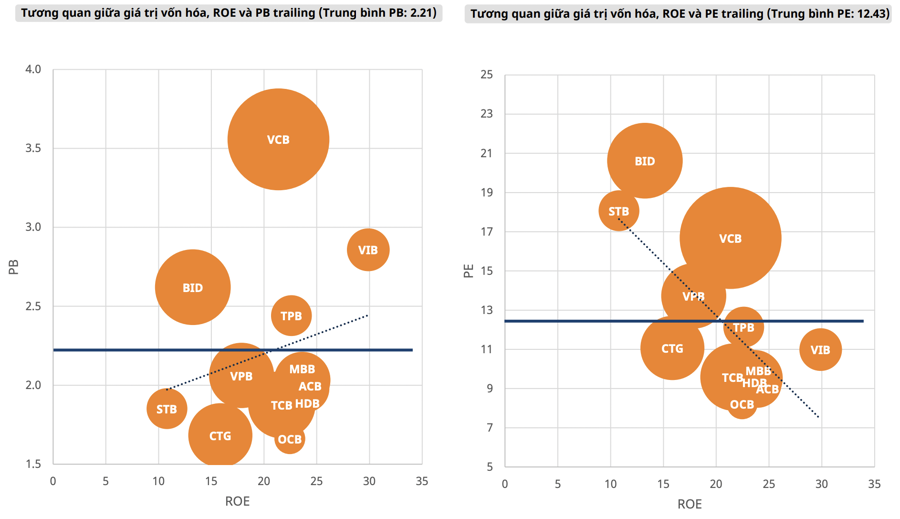

Xét ở góc độ định giá cổ phiếu, so với các ngân hàng trong khu vực, cổ phiếu các ngân hàng Việt Nam đang được giao dịch ở mức PB trailing cao hơn. Một

phần là do tỷ suất sinh lời của các ngân hàng Việt Nam cao hơn đáng kể. ROE trung bình ngành được kỳ vọng sẽ vẫn tiếp tục duy trì trên 20% trong trung hạn.

Vì vậy, MAS đánh giá cổ phiếu của các ngân hàng trong nước đang được giao dịch ở vùng định giá hợp lý.

Sau lần điều chỉnh gần đây, ngành ngân hàng đang được giao dịch tại mức PB trailing thấp (so với quá khứ, 2.62x đối với SOCBs và 2.08x đối với PCBs). Do đó, đây là cơ hội đầu tư vào các ngân hàng (đặc biệt là PCB) có chất lượng tài sản tương đối tốt và có lợi thế về chi phí huy động vốn. Bên cạnh đó, yếu tố về công nghệ cũng được dự báo sẽ có tác động lớn trực tiếp vào việc cải thiện tỷ lệ CASA của ngân hàng và cũng như lợi nhuận. Tuy nhiên, rất khó để phản ánh đầy đủ lợi thế công nghệ trên kết quả kinh doanh của ngân hàng.

MAS cũng đưa ra các lựa chọn những cổ phiếu mang tính đầu cơ cao là TCB, VIB, VPB - đây đều là những ngân hàng tư nhân có triển vọng tăng trưởng thu nhập cao và chất lượng tài sản tương đối tốt: TCB, VIB, VPB. Đối với các ngân hàng quốc doanh, khuyến nghị VCB nhờ chất lượng tài sản tốt hàng đầu ngành cũng như kỳ vọng tăng trưởng ROE vẫn ở mức cao (>20%). BID & CTG là sự lựa chọn mang tính đầu cơ hơn.

Google translate

Google translate