Thống kê từ các doanh nghiệp bất động sản niêm yết cho thấy số ngày tồn kho bất động sản đang tăng vọt lên mức báo động. Số ngày tồn kho bình quân đã gần chạm mức 1.500 ngày, tức phải trên 4 năm mới tiêu thụ hết. Con số này đã tăng mạnh so với cuối năm 2021 và xấp xỉ gấp đôi so với giai đoạn 2019-2020.

CÁC DÒNG VỐN ĐỀU SUY GIẢM

Trong bối cảnh thị trường bất động sản rơi vào trầm lắng, xu hướng doanh nghiệp nợ đọng lẫn nhau với kỳ hạn ngày càng dài hơn. Thông tin từ một số nhà thầu lớn cũng cho biết các chủ đầu tư, bao gồm cả các tập đoàn lớn đang gặp khó khăn về vốn kể từ sau Covid-19 đã đề nghị hỗ trợ giãn tiến độ thanh toán từ 3 tháng lên 4, thậm chí 5 tháng tạo nên khó khăn dây chuyền.

Chia sẻ tại tọa đàm “Phát triển nguồn vốn cho bất động sản: Dư địa và gợi ý các giải pháp bền vững”, tổ chức vào sáng 24/8/2022, tại Hà Nội, TS. Lê Xuân Nghĩa, nguyên Phó chủ tịch Ủy ban Giám sát tài chính quốc gia đánh giá, dòng vốn cho thị trường bất động sản đang có vấn đề nghiêm trọng.

Theo ông Nghĩa, hầu hết các quốc gia trên thế giới, vốn của thị trường bất động sản nói riêng và hoạt động kinh doanh nói chung đến từ ba nguồn chính: tín dụng ngân hàng; trái phiếu doanh nghiệp; vốn cổ phần hoặc từ thị trường cổ phiếu.

Tuy nhiên, ở Việt Nam và Trung Quốc có thêm một loại vốn từ trả trước một phần của khách hàng. Thậm chí, trong nhiều trường hợp, đây là nguồn vốn quan trọng và an toàn giúp doanh nghiệp bất động sản giải quyết được nhiều vấn đề cấp bách. Thế nhưng, vốn trả trước của khách hàng lại suy yếu do dư cung.

Hiện tượng dư cung tại Trung Quốc đã khiến doanh nghiệp bất động sản không bán được hàng, nguồn tiền bị suy kiệt. Điển hình là các vụ vỡ nợ trái phiếu của Evergrande cùng 4 tập đoàn khác. Và Chính phủ Trung Quốc đã phải ra tay hỗ trợ.

Nguồn: VnEconomy tổng hợp.

Như số liệu thống kê ở trên, Việt Nam cũng gặp phải vấn đề tương tự, doanh nghiệp bất động sản bị thiếu vốn do thừa cung. Ngoài ra, tại một số phân khúc bất động sản, Việt Nam còn xuất hiện hiện tượng thiếu cung cục bộ, điều này cũng dẫn tới tình trạng thiếu vốn do không có hàng để bán.

“Bên cạnh việc không được cấp giấy phép dự án mới thì thị trường bất động sản còn thiếu cung tại một vài phân khúc do nhiều dự án không có tiền triển khai, không có tiền giải phóng mặt bằng… Thiếu cung ở đây thực chất là thiếu vốn”, ông Nghĩa nhấn mạnh.

Chia sẻ thêm về các dòng vốn khác, ông Nghĩa cho hay, vốn tín dụng thời gian qua luôn được kiểm soát chặt chẽ. Mặt khác, trong 6 tháng đầu năm 2022, lượng tín dụng đổ vào thị trường bất động sản đã tăng hơn 14%. Do đó, các doanh nghiệp cũng không nên mong đợi quá nhiều từ vốn tín dụng ngân hàng.

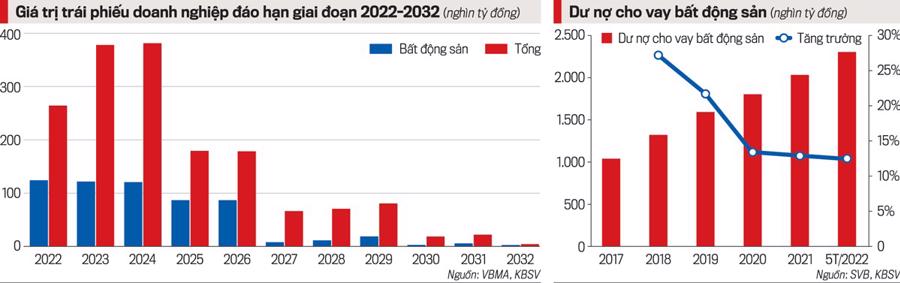

Về trái phiếu doanh nghiệp, trong 7 tháng đầu năm 2022, doanh nghiệp bất động sản chỉ phát hành 45 nghìn tỷ đồng, giảm mạnh so với những năm trước. Điều này xuất phát từ rủi ro pháp lý và sự chậm trễ trong việc bổ sung sửa đổi Nghị định 153.

“Sự chững lại đáng lo ngại của thị trường trái phiếu doanh nghiệp bất động sản khiến cho nhiều dự án không được tiếp tục triển khai, nhiều doanh nghiệp không có khả năng thanh toán dư nợ trái phiếu chuẩn bị đáo hạn. Ước khoảng 120 nghìn tỷ trái phiếu doanh nghiệp đáo hạn trong năm nay và 360 nghìn tỷ trong giai đoạn 2022-2024”, ông Nghĩa nói.

Về vốn từ thị trường chứng khoán, đây là nguồn cứu cánh của một số doanh nghiệp, tập đoàn bất động sản lớn đã lên sàn trong những năm qua. Tuy nhiên, dòng vốn này đang giảm sút do giá cổ phiếu xuống thấp và thanh khoản thấp.

Nhìn chung, ông Nghĩa nhận định, nếu thị trường bất động sản chậm hồi phục cộng với trái phiếu doanh nghiệp đình trệ, giải ngân vốn đầu tư công chậm không đủ lan tỏa thì nguồn vốn bất động sản sẽ tiếp tục gặp khó khăn lớn.

NÊN ĐỂ CHO THỊ TRƯỜNG TỰ ĐIỀU TIẾT

Công ty Chứng khoán KB Việt Nam (KBSV) đánh giá, nếu so với các nước trong khu vực, quy mô thị trường trái phiếu doanh nghiệp của Việt Nam vẫn còn tương đối thấp, do đó rủi ro chung đặt ra cho toàn bộ nền kinh tế không quá đáng kể. Tuy nhiên, rủi ro vỡ nợ trái phiếu đối với một số doanh nghiệp bất động sản đang hiện hữu.

Trong khi, doanh nghiệp bất động sản đang là “con nợ” lớn của ngân hàng. Tổng dư nợ tín dụng đối với lĩnh vực bất động sản đạt trên 2,36 triệu tỷ đồng, chiếm 20,74% tổng dư nợ tín dụng toàn hệ thống. Do vậy, sự đổ vỡ của doanh nghiệp bất động sản rất dễ lan sang ngành ngân hàng.

Thực tế, nợ xấu nợ xấu bất động sản đang có dấu hiệu tăng nhanh. Số liệu từ Ngân hàng Nhà nước cho biết, tính đến 30/6/2022, nợ xấu lĩnh vực bất động sản khoảng 36.400 tỷ đồng, tăng 5% so với cuối năm ngoái.

Còn theo ông Khổng Phan Đức, Chủ tịch Hội đồng thành viên Vietinbank Capital, thị trường trái phiếu doanh nghiệp cần phải bảo đảm một nguyên tắc, đó là thị trường nợ dân sự. "Chúng ta phải tôn trọng tính thỏa ước dân sự, giữa bên cho vay và bên đi vay và hãy để cho thị trường, nền kinh tế tự điều tiết", ông Khổng Phan Đức nói.

Bộ Tài chính thì cho rằng, trái phiếu doanh nghiệp không phải là tiền gửi ngân hàng. Thay vào đó, loại hình trái phiếu này được doanh nghiệp phát hành theo nguyên tắc tự vay, tự trả, tự chịu trách nhiệm về khả năng trả nợ. Vì vậy, nhà đầu tư mua trái phiếu doanh nghiệp cần nhận thức rõ và chấp nhận rủi ro khi mua trái phiếu trường hợp doanh nghiệp không đảm bảo được nghĩa vụ trả nợ gốc, lãi trái phiếu. Hơn thế, trái phiếu doanh nghiệp riêng lẻ là sản phẩm đầu tư chỉ dành cho các nhà đầu tư chuyên nghiệp có khả năng phân tích rủi ro và chấp nhận rủi ro khi xảy ra.

Cũng theo bộ này, trên thị trường trái phiếu doanh nghiệp riêng lẻ hiện nay, tài sản đảm bảo phần lớn là bất động sản và các chương trình, dự án, chứng khoán hoặc kết hợp các loại tài sản (bất động sản, chứng khoán). Nhà đầu tư cần tìm hiểu kỹ về điều kiện của tài sản đảm bảo, chất lượng, giá trị của tài sản đảm bảo và các kết về bảo đảm của doanh nghiệp phát hành. Ngoài ra, các nhà đầu tư lưu ý các tài sản đảm bảo là các dự án, tài sản hình thành trong tương lai hoặc cổ phiếu, khi thị trường chứng khoán, thị trường bất động sản có nhiều biến động, giá trị tài sản đảm bảo có thể bị sụt giảm và không đủ để thanh toán gốc, lãi trái phiếu.

6 KHUYẾN NGHỊ CHÍNH SÁCH

Thứ nhất, sửa đổi nhanh Nghị định 153 để phục hồi thị trường trái phiếu doanh nghiệp đang bị đình trệ do thủ tục và do lòng tin nhà đầu tư suy giảm.

Thứ hai, thị trường chứng khoán đang có cơ hội phục hồi do kinh tế vĩ mô ổn định, tăng trưởng GDP cao, hệ thống giao dịch và thanh toán mới (T+2), khả năng thăng hạng thị trường... Tuy nhiên lòng tin của nhà đầu tư, kể cả nội địa và nước ngoài đang khá bấp bênh. Các nhà hoạch định chính sách cần có thêm các động thái hơn nữa như điều chỉnh "room" tín dụng, chính sách về trái phiếu doanh nghiệp, chính sách tạo lập các định chế xây dựng thị trường, kể cả tổ chức bộ máy của Ủy ban Chứng khoán Nhà nước và các Sở giao dịch....

Thứ ba, các cơ quan chức năng nên phân tích và công bố kết quả đánh giá khả năng vỡ nợ trái phiếu doanh nghiệp. Đồng thời, nêu các biện pháp hạn chế hoặc xử lý tình trạng này nếu xảy ra (Thái Lan và Trung Quốc hiện đã có khung chính sách về vấn đề này).

Thứ tư, các doanh nghiệp bất động sản cần chấm dứt tình trạng thổi giá (trong khi cơ quan quản lý thị trường, cơ quan chống hạn chế cạnh tranh... cần vào cuộc) để đưa giá cả về mặt bằng thực, tạo lòng tin cho nhà đầu tư tiếp tục bỏ tiền vào khu vực này và mang lại hiệu quả thực sự.

Thứ năm, doanh nghiệp bất động sản có dư nợ trái phiếu lớn, thời gian đáo hạn trong kỳ tới cần nhanh chóng xây dựng kế hoạch chi trả, bao gồm mạnh dạn phát hành trái phiếu mới hoặc bán các dự án, tài sản dở dang... nhằm duy trì thanh khoản, vượt qua giai đoạn khó khăn trước mắt.

Thứ sáu, doanh nghiệp bất động sản cũng cần nhanh chóng đăng ký xếp hạng doanh nghiệp, có thể công bố hoặc chưa công bố, quan trọng là tạo ra một tiền đề minh bạch và chuyên nghiệp để dễ dàng phát hành trái phiếu doanh nghiệp trong một vài năm tới, hoặc thậm chí ngay trong năm sau với những doanh nghiệp có nền tảng tài chính tương đối tốt.

(Tiến sĩ Lê Xuân Nghĩa, Nguyên Phó Chủ tịch Ủy ban Giám sát Tài chính Quốc gia)

Google translate

Google translate