FiinGroup vừa có báo cáo Lựa chọn cổ phiếu đầu tư năm 2022 trong đó nhấn mạnh, tăng trưởng lợi nhuận khối phi tài chính có sự phân hoá lớn được ví như “hai nửa vầng trăng”.

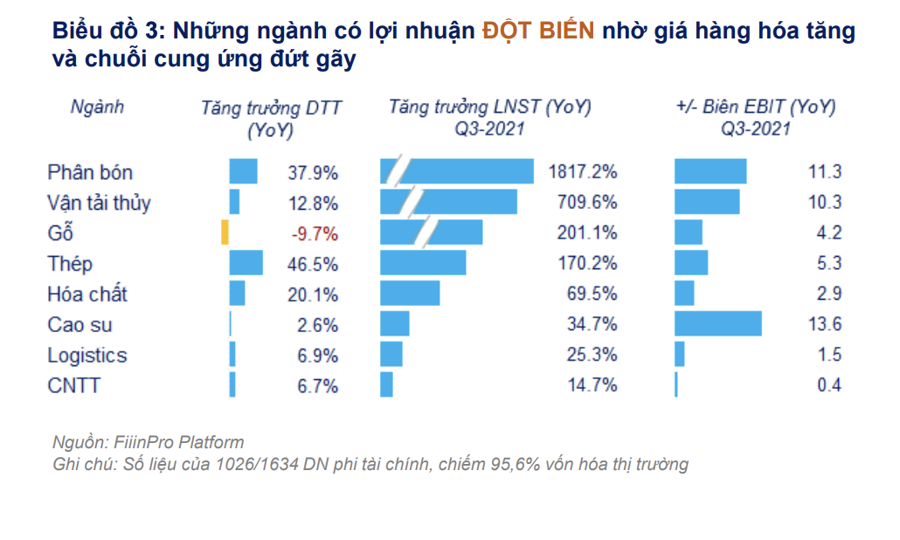

Cụ thể, trong quý 3/2021, nhóm ngành có lợi nhuận đột biến chiếm 44% tổng lợi nhuận khối Phi tài chính và tăng +230% so với cùng kỳ năm ngoái; Nhóm ngành có lợi nhuận giảm mạnh chiếm 12% và giảm -58%.

Trong đó, nhóm ngành có lợi nhuận đột biến bao gồm Thép, Phân bón, Hóa chất nhờ đà tăng giá hàng hóa trong khi Vận tải thủy, Logistics là các ngành được hưởng lợi do chuỗi cung ứng đứt gãy khiến giá cước vận tải tăng cao. Ngoài ra, một số ngành vẫn duy trì lợi nhuận tăng trưởng dù bị ảnh hưởng tạm thời bởi giãn cách xã hội như Thủy sản, Dược phẩm, Bán lẻ, Điện…

Ngược lại, những ngành có lợi nhuận giảm mạnh với biên thu hẹp do bị ảnh hưởng bởi giãn cách xã hội như Cảng hàng không, Hàng cá nhân, Bất động sản bán lẻ, Điện tử và thiết bị điện, Đồ uống...

Một số doanh nghiệp bất động sản gồm VHM, NVL và FLC và Xây dựng như VCG không còn ghi nhận doanh thu tài chính đột biến như Q3/2020. Do đó, nhà đầu tư nên cẩn trọng với những doanh nghiệp có lợi nhuận từ hoạt động không cốt lõi chiếm tỷ trọng lớn trong Q4/2020 vì đây có thể là yếu tố làm cho lợi nhuận Q4/2021 giảm mạnh so với cùng kỳ.

Về mặt định giá, VN-Index hiện có định giá tương đương 17,1 lần lợi nhuận 4 quý gần nhất, không quá cao so với trung bình 3 năm (16,1x ). Tuy nhiên, cần lưu ý rằng các Ngân hàng đang đóng góp hơn 40% vào tổng lợi nhuận trong các tính toán về định giá của VN-Index.

Khối Phi tài chính đang có mức định giá cao so với trung bình 3 năm, chủ yếu do giá cổ phiếu vốn hóa vừa và nhỏ tăng mạnh nhờ dòng tiền đầu cơ nhưng lợi nhuận không tăng tương ứng. Trong khi đó, vốn hóa lớn có định giá giảm -12,6% do giá cổ phiếu tăng thấp hơn tốc độ tăng trưởng lợi nhuận, nhưng đóng góp chính vào việc giảm định giá này là cổ phiếu Thép bao gồm HPG và HSG.

Nếu không tính đến HPG và HSG, nhóm vốn hóa lớn có lợi nhuận tăng thấp (+5,1%) và P/E giảm không đáng kể (-1,1%).

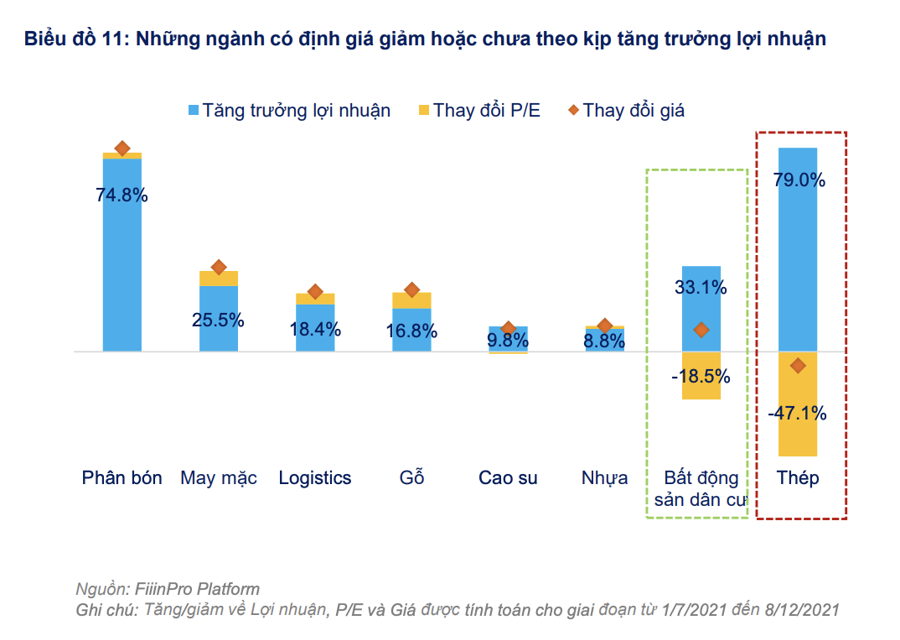

Do đó, theo FiinGroup, cơ hội đến từ các nhóm ngành có triển vọng lợi nhuận tốt và chưa được phản ánh đầy đủ vào giá cổ phiếu. Những ngành có định giá giảm hoặc chưa theo kịp tăng trưởng lợi nhuận như Thép, Bất động sản Dân cư. Tăng trưởng lợi nhuận nhóm thép 79% tuy nhiên giá cổ phiếu nhóm này lại giảm mạnh trong thời gian qua 47,1%. Tương tự, nhóm Bất động sản Dân cư tăng trưởng lợi nhuận 33,1% nhưng giá lại giảm mạnh 18,5%.

Với riêng nhóm thép, định giá giảm hoặc chưa theo kịp tốc độ tăng của lợi nhuận có thể do thị trường phản ánh trước các yếu tố dự kiến sẽ là trở lực với đà tăng trưởng lợi nhuận trong tương lai.

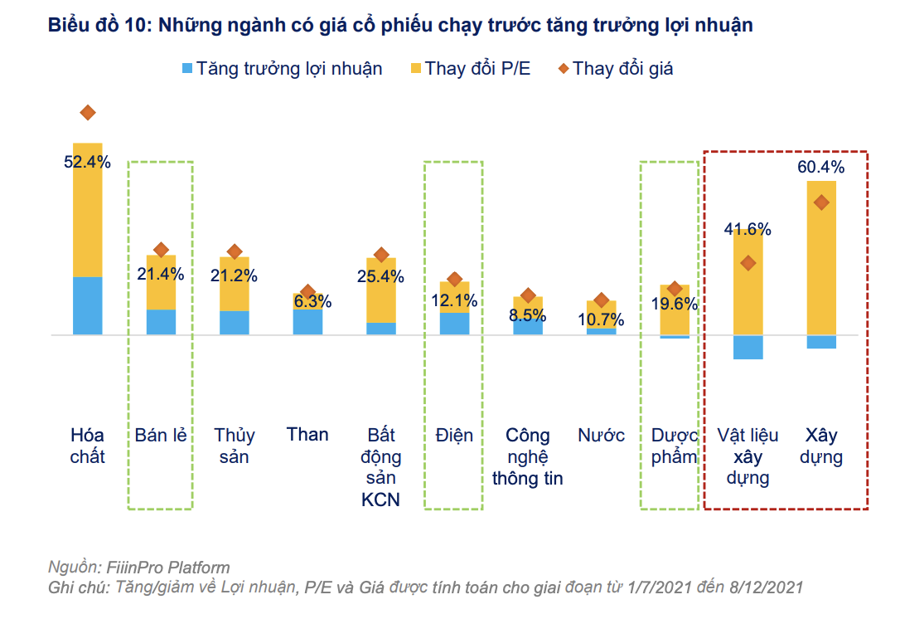

Ngược lại, nhiều ngành có giá cổ phiếu chạy trước tăng trưởng lợi nhuận như Điện, Dược phẩm, Xây dựng, bán lẻ. Đây là các ngành có định giá tăng lên do giá tăng mạnh trong khi lợi nhuận tăng trưởng không tương ứng hay thậm chí giảm.

FiinGroup cho rằng, sau giãn cách xã hội, nhiều doanh nghiệp ngành Bán lẻ, Thủy sản, Dược phẩm, Điện có cơ hội gia tăng sản lượng bán hàng và cải thiện biên EBIT, giúp đẩy mạnh tăng trưởng lợi nhuận và nhờ đó đưa định giá cổ phiếu về vùng hợp lý hơn.

Đối với nhóm chứng khoán, theo FiinGroup tăng trưởng mất đà, định giá “vượt đỉnh”. Tăng trưởng lợi nhuận sau thuế đã đạt đỉnh vào Q1/2021 nhờ sự tăng giá của các cổ phiếu vốn hóa lớn trong danh mục tự doanh, sau đó giảm dần trong Quý 2 và Quý 3. Trong khi đó, giá cổ phiếu chứng khoán đã tăng +61% từ đầu Q3-2021, định giá đã ở mức cao.

Định giá P/E cũng vượt mức +3 lần độ lệch chuẩn của P/E trung bình 4 năm, cho thấy thị trường đang kỳ vọng quá nhiều vào tăng trưởng của (i) thanh khoản thị trường và (ii) lợi nhuận tự doanh.

Google translate

Google translate