Đứa con bị “ghẻ lạnh” của thị trường chứng khoán

Năm 2013, cả nước chỉ có khoảng 8 doanh nghiệp ô tô niêm yết trên sàn chứng khoán. Trong đó, chỉ có duy nhất TMT Motor (TMT) là doanh nghiệp chuyên lắp ráp ô tô. 4 doanh nghiệp khác là Công ty CP Đầu tư dịch vụ Hoàng Huy (HHS), Công ty CP Kỹ thuật và Ô tô Trường Long (HTL), Công ty CP Dịch vụ Tổng hợp Sài Gòn (SVC) và Công ty CP Dịch vụ Ô tô Hàng Xanh (HAX). Các doanh nghiệp này tập trung lĩnh vực phân phối, bán lẻ ô tô nhập khẩu. Trong đó, HHS là doanh nghiệp ô tô lớn nhất trên sàn với vốn hóa trên 1.000 tỷ đồng. Ngoài ra, còn có các doanh nghiệp công nghiệp hỗ trợ như Công ty Cổ phần Cao su Sao Vàng (SRC), Công ty Cổ phần Cao su Đà Nẵng (DRC), Công ty Cổ phần Công nghiệp Cao su Miền Nam (CSM).

Đến cuối năm 2022, doanh số ô tô toàn thị trường đạt trên 500.000 chiếc, gấp gần 5 lần thời điểm năm 2013, nhưng số doanh nghiệp ô tô niêm yết trên sàn cũng chỉ tăng thêm 7 doanh nghiệp. Trong đó, Tổng công ty Máy Động lực và Máy Nông nghiệp Việt Nam (VEA) là doanh nghiệp lớn nhất với vốn hóa 50.299 tỷ đồng, giao dịch trên sàn UPCOM từ tháng 07/2018. Sau 10 năm, vốn hóa của HHS tăng từ 1.000 tỷ đồng lên 1.526 tỷ đồng, CSM đạt 1.430 tỷ đồng, DRC đạt 2.506 tỷ đồng, còn lại là các doanh nghiệp có vốn hóa vừa và nhỏ.

Về thị giá cổ phiếu nhóm ngành ô tô nhìn chung tăng trưởng rất chậm và có sự phân hóa mạnh. Cổ phiếu CMC (Công ty CP Đầu tư CMC) duy trì ở mức 4.800 đồng/cp, bằng thị giá tại thời điểm tháng 5/2013. Đáng chú ý, cổ phiếu của công ty này từng có thời kỳ tăng “nóng” lên mức đỉnh 130.000 đồng/cp vào tháng 10/2007, sau đó giảm mạnh và đi ngang suốt 10 năm. CSM cũng “đồng cảnh ngộ” khi quay trở lại mức 13.800 đồng/cp đã đạt được vào năm 2013. Chỉ có SRC, TMT và VEA có mức tăng trưởng khá tốt trong 10 năm qua, với mức tăng trung bình từ 24-60%/năm.

Mặc dù vậy, thanh khoản thị trường cổ phiếu nhóm ngành ô tô khá “èo uột” khi chỉ đạt từ vài trăm đến vài chục nghìn cổ phiếu được giao dịch trong một phiên. Một số cổ phiếu như IRC (Công ty CP Cao su Công nghiệp), VMA (Công ty CP Công nghiệp Ô tô - Vinacomin) thậm chí “đóng băng” giao dịch trong khoảng 5 năm trở lại đây.

Nhà đầu tư quan tâm nhiều hơn đến những doanh nghiệp có “câu chuyện” của riêng mình. Trong đó, HHS có tính thanh khoản cao và ổn định nhất, đặc biệt kể từ thời điểm xác lập đáy mới hồi tháng 11/2022 và đang trong xu hướng đi lên trong ngắn hạn. VEA từng có thanh khoản cao tại thời điểm năm 2018 với 3-7 triệu cổ phiếu được giao dịch mỗi phiên, sau đó giảm dần đều, đến nay chỉ còn khoảng 300-500 nghìn cổ phiếu mỗi phiên.

Đặc biệt, TMT là cổ phiếu được nhiều người quan tâm nhất thời gian gần đây, kể từ khi doanh nghiệp này ký kết hợp tác với liên doanh GM – (SAIC – WULING) để sản xuất, lắp ráp ô tô điện mini tại Việt Nam. Tính riêng một vài phiên gần đây, cổ phiếu TMT liên tục tăng hết biên độ và trong cảnh “trắng bên bán” do sự kiện chiếc xe điện mini đầu tiên được xuất xưởng tại nhà máy ở Hưng Yên.

Tuy nhiên, sự “tỏa sáng” của TMT cũng không làm bức tranh cổ phiếu nhóm ngành ô tô trở nên khởi sắc hơn. Năm 2023, Công ty cổ phần Dịch vụ ô tô Hàng Xanh (HAX) đặt kế hoạch lợi nhuận trước thuế công ty mẹ đạt 310 tỷ đồng, nhưng hết quý I/2023 mới chỉ thực hiện được 3,3% mục tiêu cả năm. Công ty cổ phần Dịch vụ ô tô Sài Gòn (SVC) đặt mục tiêu lợi nhuận sau thuế đạt 438 tỷ đồng, giảm 25,2% so với cùng kỳ năm ngoái.

Dưới góc nhìn doanh nghiệp, bối cảnh thị trường ô tô hiện rất khó khăn, đơn hành sụt giảm mạnh do lãi suất cho vay neo ở mức cao và một số chính sách ưu đãi của Chính phủ đã hết hiệu lực, trở lại thời điểm trước đại dịch Covid-19. Mặc dù vậy, tình hình sẽ được cải thiện từ quý III, quý IV năm nay khi nhu cầu mua sắm tăng trở lại.

Kỳ vọng của nhà đầu tư có dấu hiệu lung lay?

Nhiều ý kiến đều đồng tình rằng, thị trường chứng khoán là thị trường của kỳ vọng. Diễn biến thị trường thường đi trước diễn biến của nền kinh tế. Điều này cũng lý giải một phần lý do cổ phiếu nhóm ngành ô tô tăng trưởng rất chậm trong 10 năm qua.

Nguyên nhân đầu tiên đến từ dung lượng thị trường ô tô. Trong một thời gian dài, doanh số ô tô toàn thị trường chỉ đạt từ 200.000 - 300.000 chiếc/năm. Nhiều chuyên gia nhận định, chỉ khi nào doanh số ô tô đạt trên 500.000 chiếc/năm, trong đó có những mẫu xe đạt doanh số trên 30.000 chiếc/năm thì Việt Nam mới thoát “mác” thị trường nhỏ lẻ. Chúng ta đã làm được điều đó vào cuối năm 2022. Hệ quả là cổ phiếu một số doanh nghiệp ô tô đã ghi nhận tăng trưởng khá tốt. Tuy nhiên, bước sang năm 2023, tình hình kinh doanh có phần ảm đạm, doanh số sụt giảm mạnh so với cùng kỳ đã khiến nhà đầu tư lo lắng, thận trọng hơn khi lựa chọn cổ phiếu ngành này.

Theo báo cáo của VAMA, lũy kế 4 tháng đầu năm, doanh số tiêu thụ ô tô toàn thị trường đạt 92.801 xe, giảm 30% so với 2022; trong đó, xe ô tô du lịch giảm 35%; xe thương mại giảm 9% và xe chuyên dụng giảm 58% so với cùng kỳ. Doanh số bán hàng của xe lắp ráp trong nước giảm 39%, trong khi xe nhập khẩu giảm 16% so với cùng kỳ năm ngoái.

Cũng từ nguyên nhân này, ngành công nghiệp hỗ trợ ô tô cũng gặp nhiều khó khăn khi lượng cầu của thị trường giảm mạnh. Bên cạnh đó, tỷ lệ nội địa hóa trong ngành ô tô ở mức thấp so với mục tiêu đề ra trong giai đoạn 2020-2025, khiến một bộ phận không nhỏ nhà đầu tư cho rằng, ngành công nghiệp ô tô tại Việt Nam vẫn chỉ dừng lại ở mức độ gia công, lắp ráp và sức cạnh tranh thấp.

Nguyên nhân thứ hai là nhà đầu tư có quá ít chọn lựa trong nhóm ngành này. Hiện tại, Việt Nam có khoảng trên 40 doanh nghiệp hoạt động sản xuất, lắp ráp xe ô tô, nhưng vẫn chỉ có TMT Motor có mặt trên sàn TP.HCM (HOSE). Những doanh nghiệp nội địa lớn, đầu ngành như THACO, TC Motor, Vinfast cùng rất nhiều doanh nghiệp nhỏ và vừa khác, vì nhiều lý do, vẫn chưa thể niêm yết trên sàn chứng khoán Việt Nam. Điều này khiến nhà đầu tư khó tiếp cận thông tin, báo cáo tài chính của doanh nghiệp và đối chiếu số liệu giữa các doanh nghiệp cùng nhóm ngành, trước khi đưa ra quyết định chọn cổ phiếu.

Giống như bất kỳ loại hàng hóa nào khác, cổ phiếu cũng bị chi phối bởi quy luật cung cầu. Đa số người mua sẽ tìm cách mua cổ phiếu ở mức giá thấp và bán lại ở mức cao hơn. Khi một cổ phiếu được nhiều người mua, giá cổ phiếu đó sẽ có xu hướng tăng lên và ngược lại. Chính điều này tạo nên thanh khoản cho thị trường và sự phấn khích cho nhà đầu tư.

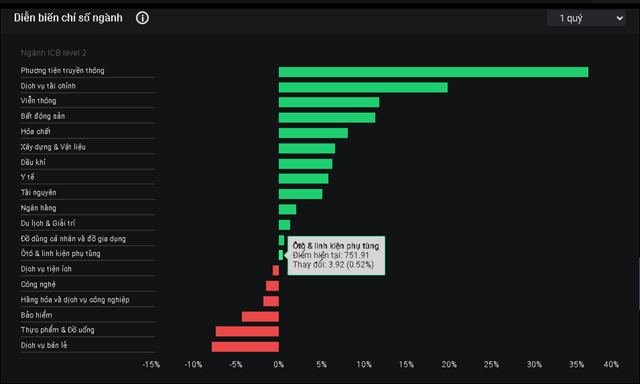

Trong khi đó, yếu tố tâm lý lại có tác động lớn đến quyết định của nhà đầu tư cá nhân, vốn chiếm số lượng đông đảo nhất trên thị trường. Trong bối cảnh ngành công nghiệp ô tô vừa có những tín hiệu tích cực trong năm 2022 đã gặp phải những khó khăn của năm 2023, nhiều nhà đầu tư trở nên thận trọng hơn khi đầu tư vào nhóm ngành này. Điều này thể hiện ngay trong khối lượng giao dịch của các mã cổ phiếu từ đầu năm đến nay luôn ở mức thấp so với các nhóm ngành còn lại.

Mặc dù thị trường có sự phân hóa mạnh, một số nhà đầu tư yêu thích nhóm ngành này vẫn tìm thấy sự cân bằng và lợi nhuận cho mình. Trong đó, các doanh nghiệp sản xuất, kinh doanh liên quan đến ô tô điện, năng lượng tái tạo nhận được sự quan tâm, kỳ vọng lớn của thị trường. Bởi lẽ, sản xuất, lắp ráp ô tô điện và linh kiện, phụ tùng đi kèm vốn không bị lệ thuộc vào ngành ô tô truyền thống như xe dùng động cơ đốt trong. Một sản phẩm xe điện sản xuất, lắp ráp tại Việt Nam sẽ có mức giá cạnh tranh hơn xe nhập ngoại. Nếu sản phẩm được người tiêu dùng đón nhận, yêu thích thì giá cổ phiếu công ty đó sẽ có cơ hội tăng trưởng mạnh và ngược lại.

Theo nhận định của SSI Research, ngành công nghiệp ô tô khá nhạy cảm với việc tăng giá của các nguyên vật liệu thô liên quan như: thép, nhựa dẻo, xăng dầu và lãi suất cho vay. Với đặc thù có sự cạnh tranh khốc liệt giữa các thương hiệu, các nhà sản xuất ô tô đều gặp khó khăn nếu muốn tăng giá bán để bù đắp những thiếu hụt do chi phí đầu vào tăng cao. Trước tình hình kinh tế khó khăn, SSI Research dự báo tiêu thụ ô tô sẽ giảm tốc tăng trưởng trong năm 2023. Trong đó, xe điện hứa hẹn sẽ tạo nên đột phá về doanh số, nhưng vẫn còn quá sớm để đánh giá tác động của xe điện đến ngành công nghiệp ô tô Việt Nam.

Trước khi có những thông tin rõ ràng hơn về ngành công nghiệp ô tô, đủ để thôi thúc niềm tin vào thị trường, nhiều nhà đầu tư vẫn lựa chọn đứng ngoài quan sát để chờ đợi “điểm vào” phù hợp.

Google translate

Google translate