Có người làm việc ở Phố Wall thốt lên với báo chí rằng anh ta biết số người dính đến SPAC còn nhiều hơn là dính Covid-19.

Và rồi SPAC cũng trở thành một từ "hot" ở Việt Nam mấy ngày qua vì có tin Vinfast dự kiến niêm yết ở Mỹ qua con đường SPAC. Vì sao SPAC chỉ nóng sốt ở Mỹ, và có thể lây đến Việt Nam hay không?

SỐT SPAC Ở PHỐ WALLL

SPAC là một dạng công ty đặc biệt, mục đích thành lập và niêm yết là chỉ để bán cái vỏ của mình cho một công ty khác muốn niêm yết thông qua hình thức sáp nhập. Mặc dù đã tồn tại gần 30 năm ở phố Wall, chỉ mới gần đây, SPAC mới trở thành một cơn sốt trong giới đầu tư ở Mỹ.

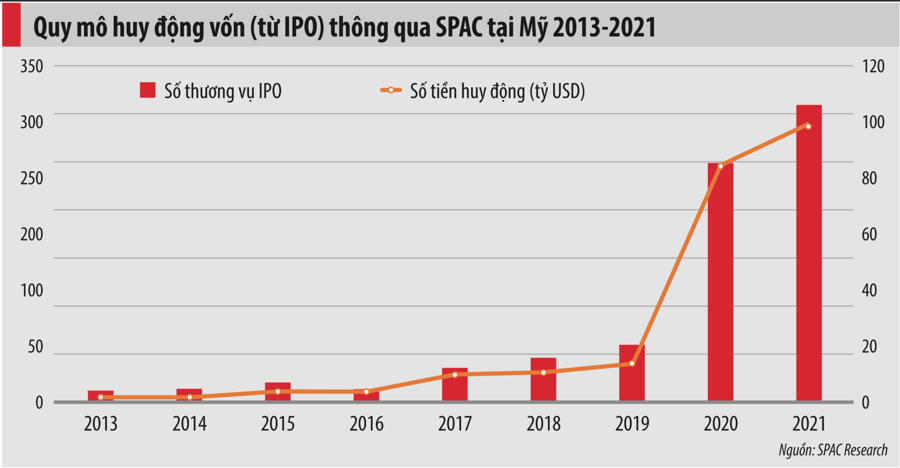

Quy mô huy động vốn thông qua SPAC tại Mỹ

Một thống kê cho thấy trong năm 2019, 13,6 tỷ USD đã được huy động thông qua 59 công ty SPAC, và năm 2020 nhảy vọt lên 83 tỷ USD với 248 công ty SPAC. Có nhiều lý do có thể giải thích cho hiện tượng này.

Thứ nhất, tiền dễ và nhiều. Kể từ sau khủng hoảng tài chính toàn cầu 2008-2009, Chính sách nới lỏng định lượng của Fed và các ngân hàng trung ương lớn, cũng như việc duy trì lãi suất thấp đã khiến nguồn cung tiền thông qua nợ tăng ào ạt. Và rồi đại dịch Covid-19 bùng phát như thêm dầu vào lửa. Các chính phủ tung ra các gói ngân sách khổng lồ, chính sách tiền tệ phải chạy theo chính sách tài khóa. Tiền nhiều, lãi suất thấp, khả năng phục hồi sản xuất kinh doanh chưa rõ ràng, thì chỉ có cách chạy vào lĩnh vực chứng khoán.

Bởi vậy mà sau khi thị trường hoảng hốt vào cuối tháng 3/2020, kể từ đó, các chỉ số chứng khoán chỉ có đi lên, rồi lần lượt lên đỉnh (ATH). Nhiều người kiếm tiền nhanh, nhiều, và dễ từ chứng khoán đã tạo nên hiệu ứng sợ bị lỡ chuyến tàu (FOMO) từ giới đầu tư sang các nhóm ngành nghề khác.

Thứ hai, khi thị trường chứng khoán tăng mạnh, nhiều công ty mới thành lập, nhất là trong các lĩnh vực thu hút nhiều sự chú ý như công nghệ, xe ôtô điện, chế phẩm từ cần sa (canabis)... muốn nhanh được niêm yết để tiếp cận được nguồn vốn từ nhà đầu tư đại chúng.

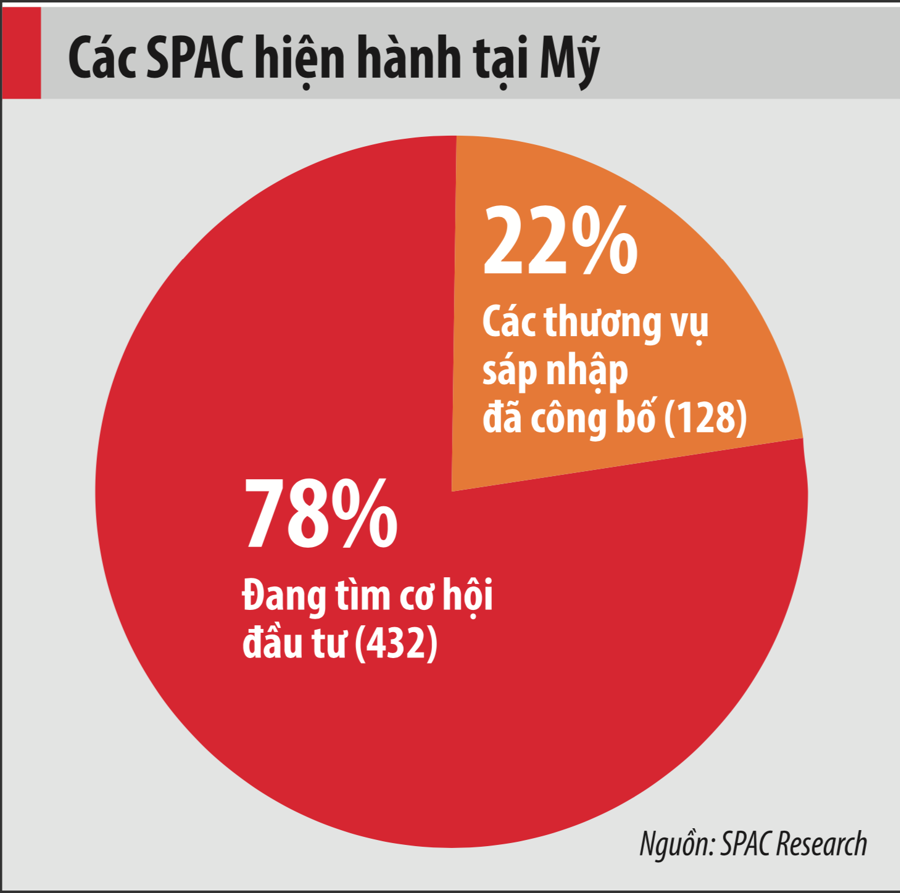

Các SPAC hiện hành ở Mỹ

Không có gì nhanh và tiện hơn SPAC trong hoàn cảnh này. Số lượng công ty SPAC bắt đầu tăng nhanh, và những người lập ra SPAC (gọi là sponsor) kiếm được bộn tiền từ cái gọi là chi phí "promote", thường ở mức 20% số vốn huy động được sau sáp nhập. Đầu tiên là một vài ngôi sao trong giới tài chính thực hiện các phi vụ này, và sức hút của nó đã khiến cho nhiều ngôi sao khác không thể cưỡng lại được. Số lượng công ty SPACs ở phố Wall hiện nay khoảng 400, nhiều hơn hẳn nhu cầu được niêm yết trên thị trường nên diễn ra cảnh SPAC giờ phải đi tìm công ty để sáp nhập.

Thế là số công ty SPAC tăng vọt, nhà đầu tư bỏ tiền vào các công ty SPAC là vì danh tiếng của người đứng ra lập SPAC như kiểu "nhắm mắt đưa chân". Ít người biết rằng mình đang tham gia vào một hình thức đầu tư rất nhiều rủi ro.

Rủi ro thứ nhất là đối với các nhà đầu tư cá nhân, khi mua cổ phiếu của SPAC đã IPO hay niêm yết, là thường mua ở mức giá cao hơn giá ban đầu rất nhiều rồi. Rủi ro tiếp đến là không biết SPAC mà mình mua sẽ sáp nhập với công ty nào, vì việc này hoàn toàn phụ thuộc vào người sponsor.

Trong khi sponsor chỉ nhăm nhe mục đích làm sao để hoàn thành được phi vụ trong thời hạn 2 năm theo quy định, nếu không phải giải tán, để được nhận phần "promote" thì dĩ nhiên khó có việc chọn công ty muốn sáp nhập vì lợi ích của các cổ đông SPAC.

SPAC CÓ "LÂY" SANG VIỆT NAM?

Khi cơn sốt SPAC bùng phát ở Mỹ, nhiều thị trường khác cũng giật mình và nhìn lại mình. Nhưng đúng là chỉ có thị trường Mỹ mới xảy ra hiện tượng này vì sự tự do và là một thị trường luôn có nhiều cung cầu đặc biệt. Các thị trường khác như Paris, Amsterdam cũng có quan tâm và cũng bắt đầu có xu hướng đu trend nhưng vẫn ở mức rất hạn chế. Thị trường London thì còn rất dè dặt và những quy định chặt chẽ trước đó cũng khó tạo điều kiện cho SPAC được trỗi dậy.

Ở khu vực châu Á, Hongkong và Singapore mới đây cũng đặt vấn đề sẽ xem xét nhưng rõ ràng mức độ rủi ro cao đối với các nhà đầu tư vào SPAC sẽ phải khiến các cơ quan quản lý thận trọng hơn. Mà thực ra, SPAC là hình thức kế thừa của dạng công ty séc-trắng (blank cheque), tức là chỉ có tiền mà không có hoạt động kinh doanh gì, đã có tiếng xấu từ những năm 1980 với hầu hết là các vụ lừa đảo nhà đầu tư.

Việc phát triển SPAC đòi hỏi thị trường đạt ở mức độ phát triển có độ chín nhất định, là về trình độ của các nhà đầu tư cá nhân muốn đầu tư vào SPAC, cũng như các quy định nhằm bảo vệ quyền lợi của nhà đầu tư. Chẳng hạn như ở Pháp và nhiều nước châu Âu khác, đầu tư vào SPAC chỉ dành cho các nhà đầu tư có chứng chỉ hay đã được công nhận (qualified).

Trong lúc số lượng SPAC vượt nhu cầu thì lợi thế trong thương lượng sáp nhập sẽ thuộc về công ty muốn đi niêm yết. Tuy nhiên, cũng phải lưu ý rằng, dù được niêm yết theo đường tắt thì sau đó, các thủ tục về báo cáo tài chính, sự minh bạch là những khoản "đắt đỏ" về sau. Niêm yết ở thị trường lớn nhất thế giới thì rủi ro bị tấn công bởi các "cá mập", các quỹ đầu cơ (hedge fund) bán khống cũng sẽ tăng lên nhiều nếu để tỷ lệ cổ phiếu thả nổi cao. Bên cạnh đó, các nhà đầu tư quốc tế sẽ định giá rất kỹ, nếu không thuyết phục được họ bằng các con số và câu chuyện hấp dẫn, sẽ không bao giờ được họ để ý đến.

-----------------

(*) Trường ĐH Kinh tế Tp.HCM, IPAG Business School Paris, và AVSE Global

Google translate

Google translate