SSI Research vừa có báo cáo cập nhật triển vọng cổ phiếu ngân hàng với điểm nhấn 2024 vẫn tiếp tục là một năm đầy thách thức đối với ngành ngân hàng về chất lượng tài sản. Và đây không phải là thời điểm thích hợp để mua cổ phiếu nhóm này.

TĂNG TRƯỞNG LỢI NHUẬN DỰ KIẾN ĐẠT 15,4%

Mặc dù vậy, tình hình chung sẽ có sự cải thiện so với năm 2023, phần lớn là nhờ vào chi phí vốn đã giảm về mức thấp hơn nhiều so với 2023 và lợi nhuận trước dự phòng (PPOP) có sự cải thiện giúp các ngân hàng có dư địa để tạo một bộ đệm dự phòng tốt hơn. Theo ước tính, tăng trưởng lợi nhuận trước thuế năm 2024 của các ngân hàng thuộc phạm vi nghiên cứu dự kiến đạt 15,4% so với cùng kỳ, đây là mức tăng trưởng tốt hơn so với mức 4,6% trong năm 2023.

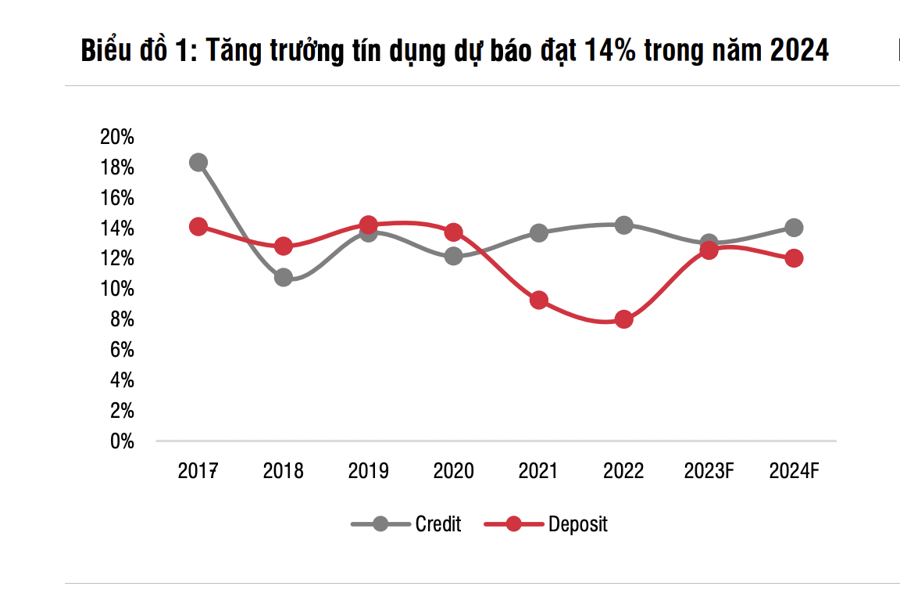

Với bối cảnh kinh tế vĩ mô dự kiến cải thiện hơn trong năm 2024, tăng trưởng tín dụng sẽ phục hồi lên mức 14%. Điều này được hỗ trợ một phần bởi lãi suất cho vay giảm.

Dư địa tăng trưởng có thể sẽ đến từ khối doanh nghiệp như: ngành xây dựng cơ sở hạ tầng; doanh nghiệp sản xuất và FDI; và các ngành nghề được ưu tiên (như nông nghiệp, xuất khẩu, công nghệ cao, SME và công nghiệp bổ trợ).

Ngoài ra, các chủ đầu tư bất động sản có nhu cầu vay tái cấp vốn cho các lô trái phiếu đến hạn năm 2024 với tổng giá trị khoảng 200 nghìn tỷ đồng (tương đương 20% dư nợ tín dung cho chủ đầu tư bất động sản trong năm 2023). Đây cũng có thể là một động lực quan trọng của tăng trưởng tín dụng năm 2024, trừ trường hợp cơ quan quản lý tiếp tục thanh tra và kiểm soát nghiêm ngặt các khoản cấp tín dụng chéo đối với các bên liên quan và các công ty vệ tinh.

Dự báo NIM sẽ phục hồi 9 điểm cơ bản lên mức 3,75% cho các ngân hàng thuộc phạm vi nghiên cứu. Trong năm 2024, SSI kỳ vọng lãi suất sẽ tiếp tục duy trì ở mức thấp để hỗ trợ nền kinh tế. Mặc dù sẽ có thời điểm mà lãi suất tiền gửi nhích nhẹ khi tín dụng tăng tốc (có thể là vào nửa cuối năm 2024), hoặc áp lực giữ chân khách hàng của các tổ chức tín dụng nhỏ do các khoản tiền gửi lãi suất cao đáo hạn có thể chuyển sang các ngân hàng lớn hơn.

Tuy nhiên, lãi suất huy động bình quân trong năm 2024 dự kiến sẽ không có chênh lệch quá lớn so với mức hiện tại. Theo đó, chi phí vốn dự kiến thấp hơn (giảm 113 điểm cơ bản so với cùng kỳ), CASA cải thiện và các khoản vay mới có thời hạn dài hơn sẽ giúp giảm bớt áp lực về NIM cho các tổ chức tín dụng trong năm 2024.

Tăng trưởng thu nhập ròng ngoài lãi (Non-NII) ổn định ở mức 7% so với cùng kỳ nhờ NFI phục hồi sẽ bù đắp phần nào cho hoạt động kinh doanh ngoại hối và chứng khoán đầu tư.

CHƯA PHẢI LÀ THỜI ĐIỂM THÍCH HỢP ĐỂ MUA CỔ PHIẾU?

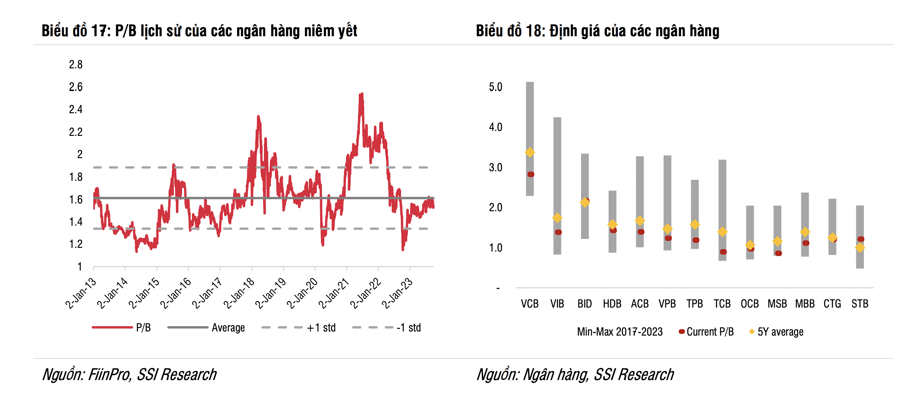

Theo SSI Research, các ngân hàng trong phạm vi nghiên cứu có mức P/B 2024 là 1,1x và riêng nhóm ngân hàng TMCP là 0,92x. Trong khi đó, nếu giả định tỷ lệ LGD đối với các khoản nợ có vấn đề là 50% và sau khi sử dung nguồn dự phòng đã trích lập thì mức độ ảnh hưởng đối với vốn chủ sở hữu sẽ ở mức 11%.

Do đó, mức định giá hiện tại phần lớn đã phản ánh rủi ro tín dụng đến từ nợ quá hạn và khoản vay tái cơ cấu theo Thông tư 02. Tuy nhiên, mức định giá này có thể chưa phản ánh hết các khoản vay tái cấp vốn cho chủ đầu tư bất động sản được giải ngân trong năm 2023 tại một số ngân hàng nhất định (được phân loại ở nợ Nhóm 1).

Ngoài ra, khi xem xét đến diễn biến giá của các ngân hàng trong chu kỳ trước, định giá hầu như không thay đổi trong quá trình xử lý nợ xấu, tuy nhiên sẽ được định giá lại trong vòng 6-12 tháng trước khi hoàn tất quá trình xử lý nợ xấu. Trong quá trình này, những ngân hàng có khả năng tăng vốn sớm hơn sẽ có điều kiện tốt hơn để đẩy nhanh quá trình xử lý nợ xấu, giành thêm thị phần và đạt kết quả khả quan hơn so với các ngân hàng khác vốn & CAR hiện tại của các ngân hàng).

Do đó, SSI duy trì quan điểm Trung lập đối với ngành Ngân hàng trong năm 2024 do quá trình củng cố bộ đệm dự phòng tiếp diễn khiến lợi nhuận toàn ngành chưa thể bứt tốc mạnh mẽ ngay. Tuy nhiên, công ty chứng khoán này vẫn ưa thích những cổ phiếu có chất lượng tài sản tốt như ACB và VCB, vì các ngân hàng này sẽ hoàn tất xử lý nợ xấu sớm hơn nhiều so với các cổ phiếu cùng ngành.

BID cũng là cổ phiếu ưa thích do kế hoạch phát hành riêng lẻ sắp tới sẽ hỗ trợ tích cực cho quá trình xử lý nợ xấu cũng như triển vọng tăng trưởng trung hạn. Ngoài ra, còn có STB vì câu chuyện xoay quanh tiến độ cơ cấu.

SSI Research đưa 3 cổ phiếu vào danh sách theo dõi gồm TCB, CTG và MBB. Đối với các cổ phiếu khác, công ty chứng khoán khuyến nghị nhà đầu tư có thể quan sát lại vào cuối năm vì có thể mất ít nhất 1-2 năm nữa để hoàn tất quá trình xử lý nợ xấu.

Google translate

Google translate