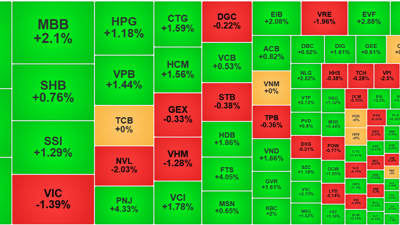

Vn-Index tưởng như đã có một phiên bùng nổ về điểm số khi nhóm ngân hàng bật lên dữ dội trong buổi chiều nay. Chỉ số lúc cao trào nhất đã lấy thêm ít nhất 15 điểm nhưng sau đó hạ nhiệt dần chốt phiên chỉ còn tăng 6,5 điểm. Trong đó, nhóm ngân hàng quay trở lại tăng 1,65% với hàng loạt trụ phi mã như VCB tăng 1,66%; CTG tăng 3,62%; MBB tăng 4,96%; ACB tăng 1,2% chỉ có BID duy nhất là cổ phiếu giảm 0,34%.

Sự quay trở lại bất ngờ của nhóm cổ phiếu "vua" chủ yếu đến từ các thông tin chỉ tiêu tăng trưởng tín dụng 15% được giao ngay từ đầu năm, khiến cho thị trường kỳ vọng nhiều hơn. Thông tin kỳ vọng về lợi nhuận nhóm này tích cực cả năm 2023.

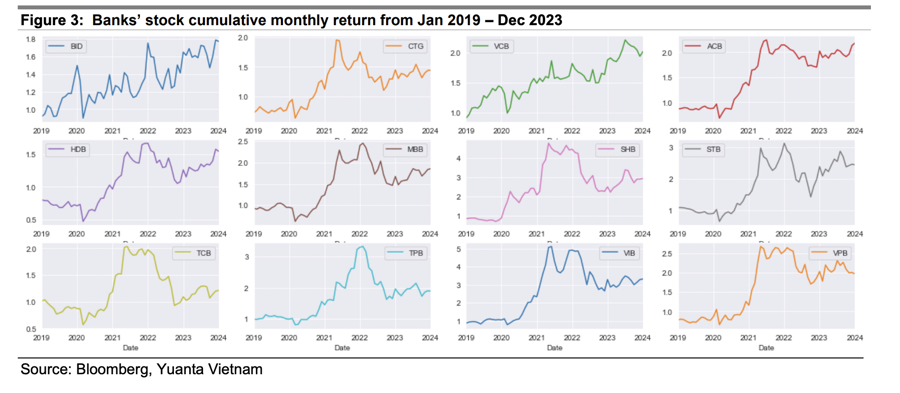

Ngoài ra, theo chuyên gia của Yuanta, cổ phiếu ngân hàng thường có hiệu suất sinh lời tốt trong tháng 1 và tháng 2 dựa trên số liệu thống kê về tỷ suất sinh lời trung bình hàng tháng trong giai đoạn 2013-2023. Đây cũng là động lực cho nhóm này bùng nổ trong phiên hôm nay.

Phân tích kỹ hơn về nhóm ngân hàng, theo Chứng khoán Yuanta thu nhập lãi ròng sẽ đóng góp chính vào lợi nhuận nhóm ngân hàng.

Tăng trưởng tín dụng đạt 13,5% so với cùng kỳ trong năm 2023. Tăng trưởng tín dụng tăng gần 6,6% chỉ riêng trong Q4/2023, tương đương 96% tổng tăng trưởng tín dụng trong 9T23. Thu nhập lãi sẽ đóng góp chính vào lợi nhuận của ngân hàng trong thời gian tới.

Ngân hàng Nhà nước đặt mục tiêu tăng trưởng tín dụng 15% trong năm 2024 và dự định cấp hạn ngạch cả năm cho các ngân hàng trong một lần thay vì chia ra nhiều đợt. Mức tăng trưởng tín dụng 15% là có thể đạt được trong năm 2024 nhờ mức nền thấp trong năm 2023 và dự báo nền kinh tế sẽ phục hồi trong năm 2024.

Yuanta cũng cho rằng chi phí huy động vốn sẽ giảm khoảng 1-2% trong Q4/2023 và sẽ kéo dài ít nhất đến hết 1H24. Điều này là do các khoản tiền gửi có lãi suất cao trong 2H22 và Q1/2023 phần lớn đã đáo hạn trong 2H23. Ngân hàng Nhà nước sẽ không điều chỉnh việc nới lỏng chính sách tiền tệ trong thời gian gần.

Tuy nhiên, NIM của ngành ngân hàng có thể vẫn chịu áp lực khi mức trần nguồn vốn ngắn hạn dùng để cho vay trung dài hạn giảm từ 34% xuống 30%.

Điều này khiến các ngân hàng sẽ phải giảm cho vay trung dài hạn hoặc phải huy động thêm nguồn vốn trung dài hạn, và sẽ tác động làm giảm NIM. Tuy nhiên, sự thay đổi này có thể tác động không lớn đối với các ngân hàng có tỷ lệ nguồn vốn ngắn hạn để cho vay trung dài hạn thấp như ACB (17,4% vào Q3/2023), HDB (15,9%) và các ngân hàng TMCP Nhà nước.

Chất lượng tài sản vẫn là trọng tâm chính. Tăng trưởng tín dụng tăng vọt trong Q4/2023 trong bối cảnh những vấn đề liên quan đến thị trường bất động sản và nền kinh tế có thể vẫn tiếp tục ảnh hưởng đến chất lượng tài sản của các ngân hàng. Do đó, nhà đầu tư vẫn nên tập trung vào các ngân hàng có chất lượng tài sản tốt như ACB và VCB.

Ngành ngân hàng đang giao dịch tương ứng với PB 2024E ở mức 1,0x và ROE là 20% (Nguồn: Bloomberg). ROE của ngành ngân hàng vẫn duy trì xu hướng tăng trong giai đoạn 2018-2022 mặc dù đòn bẩy giảm. Ngoại trừ năm 2023 thì ROE có thể giảm, nhưng điều này chỉ là tạm thời. Danh mục khuyến nghị của Yuanta khuyến nghị mua đối với ACB, MBB, HDB, VCB và VPB.

Google translate

Google translate