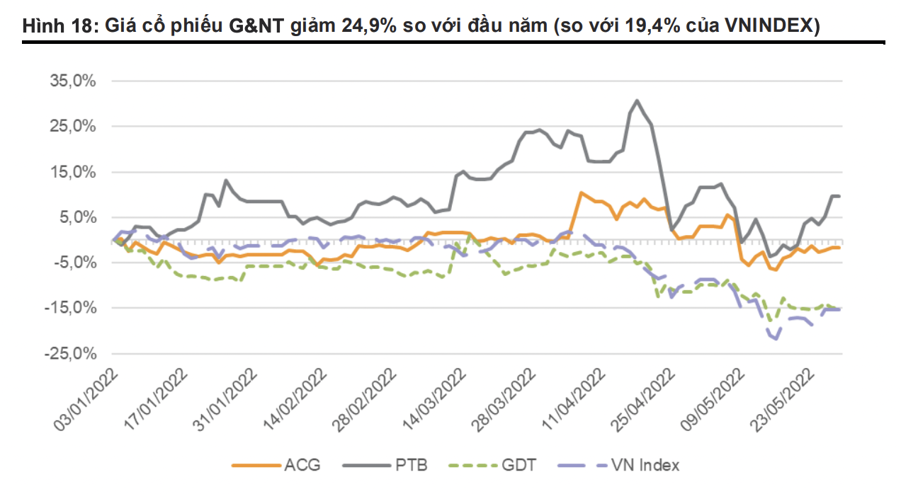

VnDirect vừa có báo cáo triển vọng cổ phiếu ngành gỗ và nội thất gỗ trong bối cảnh nhóm này đã giảm khoảng 24,9% so với mức đỉnh sau sự điều chỉnh của thị trường chung và hiện đang được giao dịch ở mức PE trượt là 15,7 lần. Có thể đây sẽ là thời điểm để giải ngân những cổ phiếu gỗ có doanh thu xuất khẩu cao vào thị trường Mỹ và vị thế dẫn đầu trong thị trường nội địa.

XUẤT KHẨU TĂNG TRƯỞNG NHỜ NHU CẦU CAO Ở MỸ

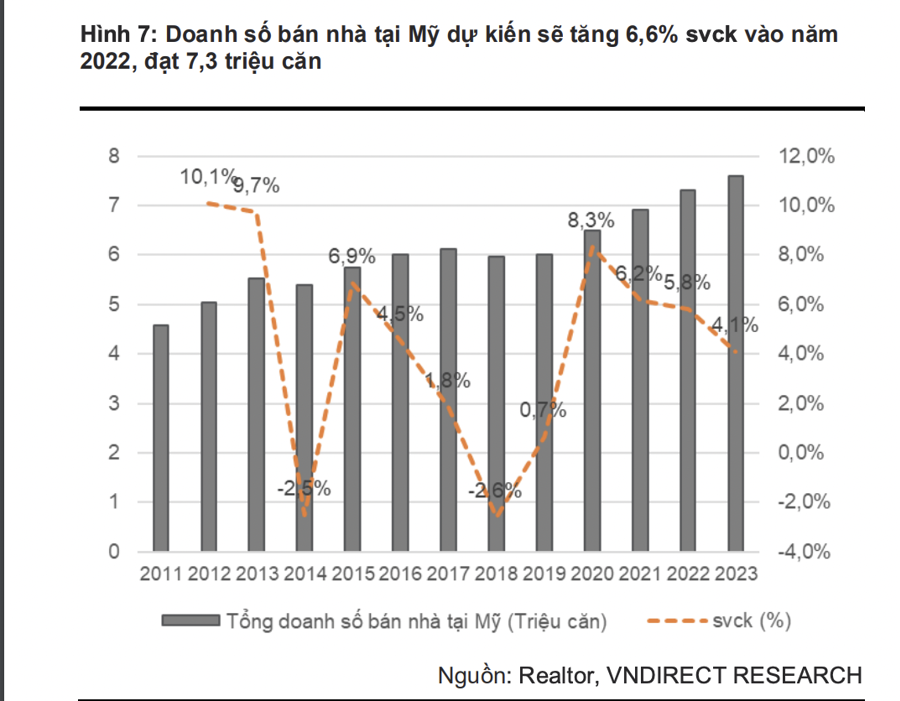

Theo Realtor, doanh số bán nhà tại Mỹ sẽ tiếp tục tăng 6,6% so với cùng kỳ năm 2022, đạt 7,3 triệu căn. Nhu cầu mua nhà sẽ vẫn ở mức cao với hơn 45 triệu người bước vào độ tuổi mua nhà vào năm 2022.

Grand View Research dự báo giá trị thị trường đồ nội thất bằng gỗ của Mỹ tăng trưởng với tốc độ tăng trưởng kép 7,9% trong năm 2022-2027, nhờ sự tăng trưởng đáng kể của nhà ở gia đình và xu hướng sử dụng đồ gỗ nhờ tính thẩm mỹ vượt trội.

Ngoài ra, mặc dù lãi suất cho vay mua nhà tại Mỹ đang ở mức cao nhất kể từ năm 2018, các hợp đồng vay mua nhà tiếp tục tăng 8% so với cùng kỳ trong tháng 4/2022. Kỳ vọng nhu cầu cao về nhà ở tại Mỹ sẽ thúc đẩy việc mua các sản phẩm đồ nội thất bằng gỗ vào năm 2022-2023.

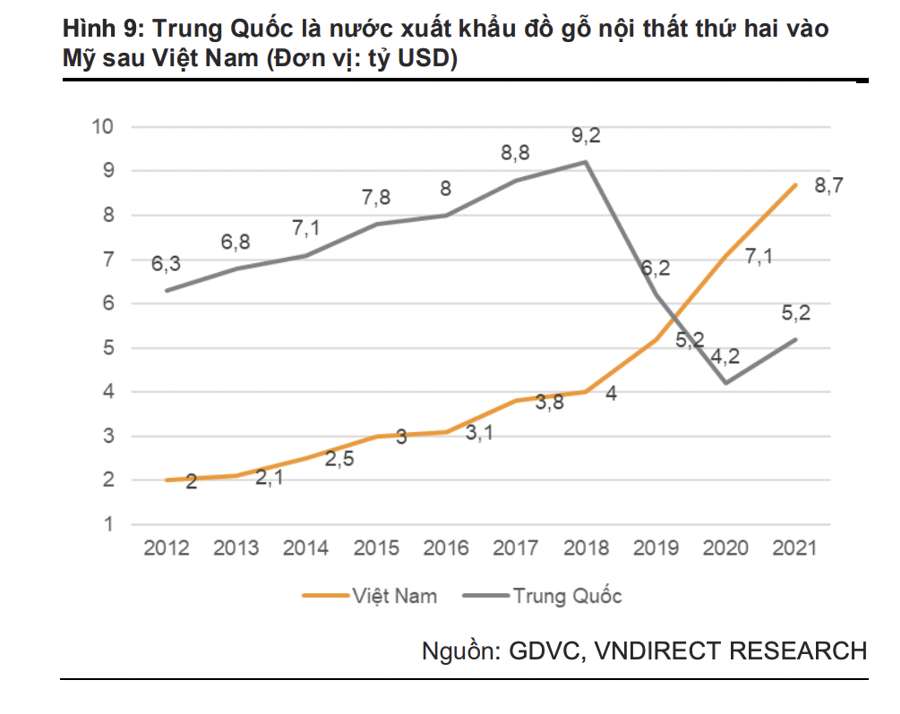

Trong khi các nước trên thế giới nới lỏng chính sách kiểm soát dịch bệnh, Trung Quốc vẫn tiếp tục theo đuổi chính sách Zero-Covid với việc phong tỏa kéo dài ở nhiều khu vực như Giang Tô, Cát Lâm, Quảng Đông và Thượng Hải. Ba trong số mười nhà sản xuất gỗ lớn nhất Trung Quốc đã phải đóng cửa các nhà máy ở Thượng Hải và Giang Tô do ảnh hưởng của Covid-19.

Việc Trung Quốc thực hiện chính sách "Zero Covid" sẽ thúc đẩy sự chuyển dịch đơn hàng từ Trung Quốc sang Việt Nam. Hiện tại, Trung Quốc vẫn là đối thủ cạnh tranh chính của Việt Nam tại thị trường Mỹ về đồ gỗ, chiếm 22,5% giá trị nhập khẩu đồ gỗ của Mỹ năm 2021. Những doanh nghiệp có tỷ trọng xuất khẩu đồ gỗ lớn vào Mỹ sẽ có lợi thế như PTB , TTF và NHT.

Tại thị trường trong nước, động lực tăng trưởng chính cho các công ty gỗ và nội thất đến từ triển vọng của ngành bất động sản. VnDirect kỳ vọng thị trường bất động sản sẽ chứng kiến xu hướng phục hồi nguồn cung trong năm 2022, các chủ đầu tư sẽ tập trung đẩy mạnh hoạt động bán hàng để cải thiện dòng tiền.

Điều này được thể hiện qua triển vọng doanh số ký bán của các doanh nghiệp BĐS niêm yết tăng trưởng mạnh mẽ trong 2022, với KDH (+14 lần), DXG (+300%), NLG (+105%), với mức nền thấp năm 2021 và việc khôi phục các dự án bị ảnh hưởng tiến độ từ năm 2021 do dịch Covid19.

Các nhà sản xuất gỗ có tệp khách hàng vững chắc sẽ hưởng lợi từ sự phục hồi của thị trường bất động sản

BIÊN LỢI NHUẬN GỘP TIẾP TỤC GIẢM

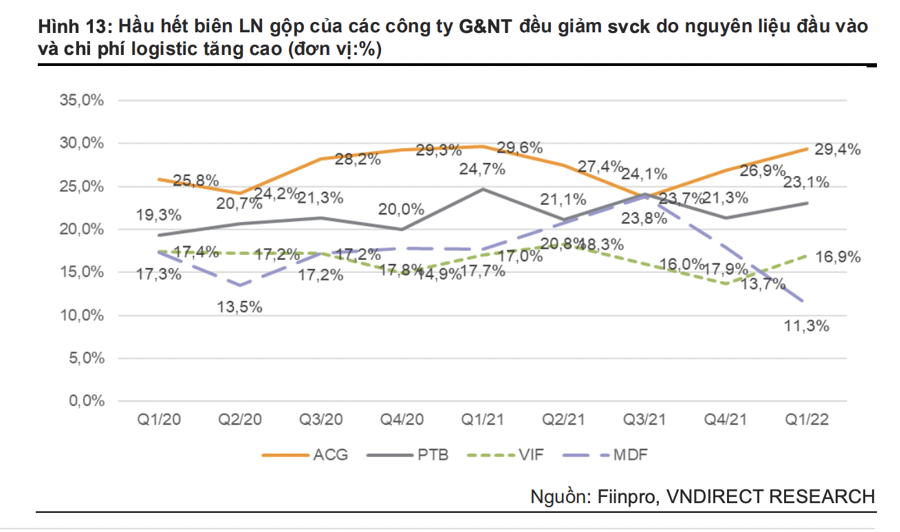

Tuy nhiên, theo VnDirect, giá nguyên vật liêu tăng cao gây áp lực lên biên lợi nhuận gộp trong 2022.

Chính phủ Nga đã ban hành lệnh cấm xuất khẩu gỗ tròn sang các nước châu

Âu và Mỹ, dẫn đến tình trạng thiếu hụt nguồn cung gỗ nguyên liệu trên toàn cầu, kéo theo giá gỗ nguyên liệu tăng cao. Theo Trading Economics, giá gỗ xẻ Mỹ tăng 25% so với đầu năm tính tới T3/22, đạt 1.412 USD/board feet. Biên lợi nhuận gộp gộp của hầu hết các công ty gỗ và nội thất đều giảm trong Q1/2022 do nguyên liệu đầu vào và chi phí hậu logistic cao.

Biên lợi nhuận gộp của các công ty gỗ và nội thất trong năm 2022 sẽ bị ảnh hưởng do nguồn cung thiếu hụt sẽ tiếp tục đẩy giá gỗ nguyên liệu tăng cao vào năm 2022. Dự phóng biên lợi nhuận gộp của các công ty gỗ và nội thất sẽ tiếp tục giảm 0,4-0,6 điểm % so với cùng kỳ trong 2022.

Chi phí vận chuyển container đã tăng từ 1.500 USD/container 40ft (chặng Thượng Hải-Los Angeles) vào T7/19 lên gần 8.852 USD/container 40ft vào ngày T3/22, tăng gấp sáu lần trong vòng 5 năm. Mặc dù chi phí vận chuyển có dấu hiệu hạ nhiệt vào ngày T4/22 (-10% so với T3/22), chi phí logistic sẽ vẫn ở mức cao (~ 7000 USD/container 40ft) vào năm 2022 do mức giá dầu cao hiện nay. Chi phí logistic cao có thể ảnh hưởng đến biên lợi nhuận gộp gộp của các công ty gỗ và nội thất trong năm 2022.

Theo thống kê của Tổng cục Lâm nghiệp, ngành gỗ và nội thất có 115 doanh nghiệp trực tiếp sản xuất gỗ, trong đó có 53 doanh nghiệp FDI. ACG là nhà sản xuất gỗ thiết kế lớn nhất cả nước với khoảng 55% thị phần.

Một số ông lớn khác bao gồm AICA, Casta và VRG Dongwha - chủ nhà máy MDF lớn thứ 2 tại Việt Nam. Ngoài ra, một số doanh nghiệp khác như Minh Long, Mộc Phát, Thanh Thủy… là những doanh nghiệp sản xuất gỗ nhỏ và chiếm thị phần không đáng kể.

Trong khi đó, các công ty lớn trong mảng thành phẩm và nội thất bao gồm ACG, TTF, AA Corporation và The One. Trong đó, ACG có doanh thu và lợi nhuận ròng cao nhất so với các công ty trong ngành.

VnDirect kỳ vọng các nhà sản xuất gỗ hàng đầu với tệp khách hàng lớn như ACG và TTF sẽ tận dụng được lợi thế từ sự phục hồi của thị trường bất động sản nhà ở. ACG là sự lựa chọn quen thuộc của một số chủ đầu tư bất động sản như Vinhomes, Novaland, City Land, trong khi TTF cũng đã cung cấp nội thất gỗ cho các dự án lớn như: Vinpearl Riverfront Condotel, Vinhome Central Park, Crownne Plaza Phú Quốc Starbay.

Tuy nhiên, VnDirect lại ưa thích những cổ phiếu có doanh thu xuất khẩu cao vào thị trường Mỹ và vị thế dẫn đầu trong thị trường nội địa như PTB và ACG, hai cổ phiếu này dành cho đầu tư dài hạn, dựa trên triển vọng lợi nhuận

2022-2023 tích cực.

Google translate

Google translate