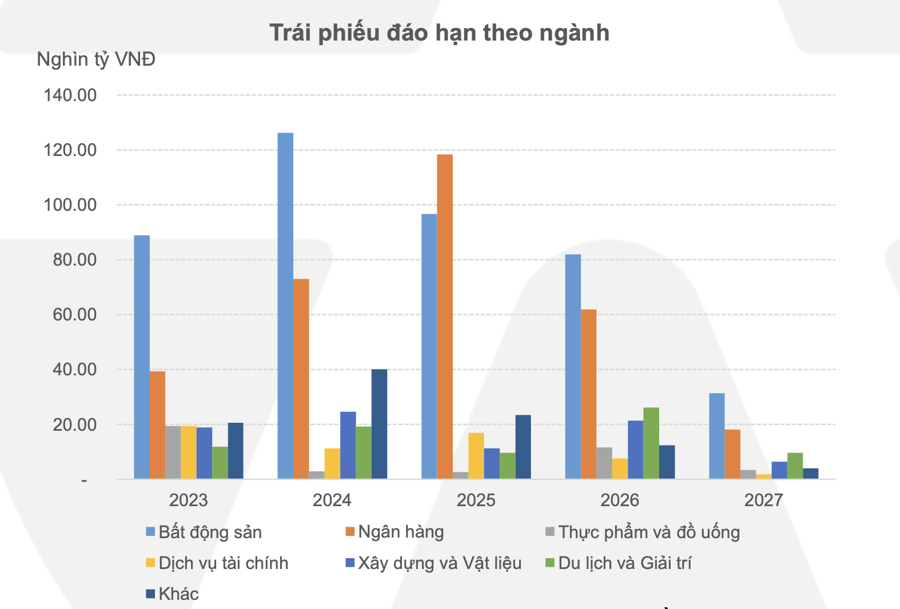

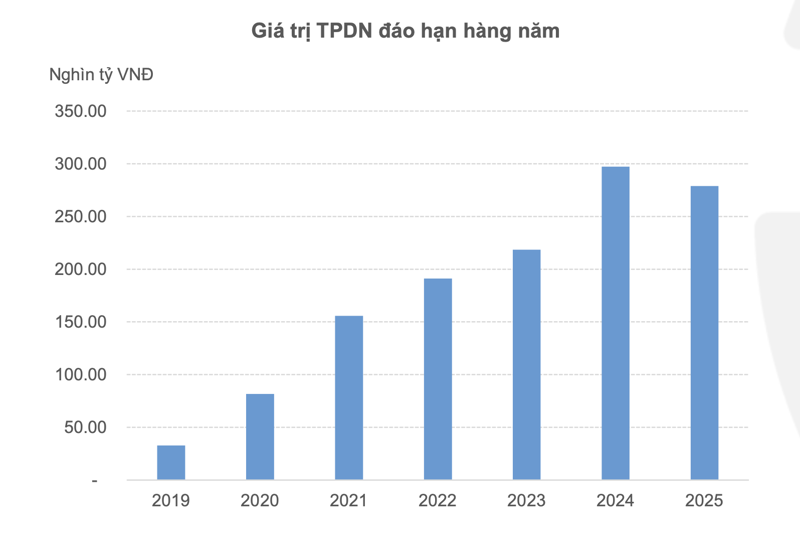

Áp lực trái phiếu doanh nghiệp đáo hạn trong quý 4/2023 vào khoảng 57 nghìn tỷ, đã trừ các khoản mua lại, trong đó bất động sản chiếm khoảng 47%. Lượng trái phiếu đáo hạn trong năm 2024 tương đối lớn với hơn 297 nghìn tỷ đồng trái phiếu tới hạn, trong đó nhóm bất động sản vẫn chiếm tỷ trọng lớn, theo thống kê mới nhất từ Chứng khoán Yuanta.

Trong đó, bất động sản có khoảng 123 nghìn tỷ đồng trái phiếu tới hạn, tiếp theo là ngân hàng với gần 80.000 tỷ đồng, nhóm Xây dựng và Vật liệu 22.000 tỷ đồng; Du lịch Giải trí gần 20.000 tỷ đồng, còn lại là nhóm khác gồm dịch vụ tài chính.

Năm 2025, lượng trái phiếu đáo hạn sẽ hạ nhiệt với khoảng 270 nghìn tỷ đồng nhưng con số này chỉ thấp so với năm 2024 và cao hơn đáng kể so với những năm trước đó.

Thị trường trái phiếu doanh nghiệp bắt đầu sôi động trở lại trong Q3/2023 cùng với hệ thống giao dịch trái phiếu riêng lẻ HNX đi vào hoạt động. Lũy kế 10T2023, ghi nhận giá trị phát hành đạt 214 nghìn tỷ đồng giảm 15% so với cùng kỳ, trong đó, 192 nghìn tỷ đồng phát hành riêng lẻ và 22 nghìn tỷ đồng phát hành qua kênh chào bán công chúng.

Xu hướng phát hành đại chúng tăng trưởng mạnh, giá trị phát hành tăng gần gấp đôi cùng kỳ, trong khi phát hành riêng lẻ giảm 22,8% trước những quy định mới trên thị trường trái phiếu.

Ngân hàng và Bất động sản tiếp tục là hai nhóm ngành có quy mô phát hành trái phiếu doanh nghiệp lớn nhất. Sự thay đổi nhiều nhất đến từ ngành xây dựng và vật liệu năm 2022 chiếm tới 8% với giá trị 22.509 tỷ đồng, trong khi 10T2023 chỉ còn 110 tỷ đồng.

Lãi suất tăng lên đáng kể trước bối cảnh thị trường trái phiếu doanh nghiệp ảm đạm. Dẫn đầu là nhóm bất động sản có lãi suất bình quân trên 12%, do nhu cầu đáo hạn lớn với các lô trái phiếu phát hành những năm trước.

Kỳ hạn phát hành bình quân có xu hướng tăng trong 10T2023 ở hầu hết các lĩnh vực, tuy nhiên, giá trị phát hành lại tập trung chủ yếu tại các kỳ hạn ngắn. Cụ thể, kỳ hạn 1-3 năm chiếm 36%, so với 2021 (21%) và 2022 (30%); kỳ hạn 3-5 năm sụt giảm đáng kể (19%) trong khi 2021 và 2022 chiếm tới 44% và 35% tổng giá trị phát hành. Lãi suất phát hành ở mức cao và thị trường trái phiếu chưa hồi phục hoàn toàn là một trong những yếu tố khiến kỳ hạn ngắn được lựa chọn nhiều hơn.

Xu hướng mua lại trái phiếu doanh nghiệp bắt đầu xuất hiện từ năm 2021 và hoạt động này sôi động hơn trong năm 2022. Hoạt động mua lại chủ yếu ở nhóm ngân hàng do dư thừa thanh khoản. Việc mua lại trái phiếu trước hạn sẽ giúp ngân hàng giảm dư thừa vốn, nâng cao hiệu quả sử dụng vốn, đồng thời cải thiện hệ số an toàn vốn (CAR).

Trong quý 3/2023, các doanh nghiệp đã mua lại trước hạn lượng trái phiếu trị giá 48.261 tỷ đồng (-22%YoY). Trong đó, hầu hết đều là trái phiếu thuộc nhóm Ngân hàng chiếm 56% tổng giá trị mua lại. Nhóm Xây dựng và Bất động sản lần lượt đứng sau với 5.532 tỷ đồng (tương đương 11.5%) và 3.481 tỷ đồng (tương đương 7.2%).

Cũng theo Yuanta, quy mô thị trường trái phiếu doanh nghiệp Việt Nam so với GDP tại cuối Q2/2023 đạt mức 11%, cao hơn Phillipines (7%) và Indonesia (2%), nhưng vẫn thấp hơn nhiều so với Thái Lan (27%), Singapore (27%), Malaysia (54%) và thấp hơn nhiều so với giai đoạn đỉnh điểm phát triển trái phiếu doanh nghiệp 2021 (15%).

Tính đến cuối T9/2023 dư nợ trái phiếu doanh nghiệp đạt 1.214 nghìn tỷ đồng, tương đương 9,6% tổng dư nợ tín dụng của nền kinh tế, giảm nhiều so với thời điểm cuối năm 2022 (11,9%) và 2021 (15,1%) do hoạt động mua lại trước hạn và phát hành chậm hơn.

Thị trường thứ cấp trở nên sôi động hơn sau khi có sàn giao dịch trái phiếu riêng lẻ. Trong T10/2023, tổng giá trị giao dịch trái phiếu riêng lẻ trên thị trường thứ cấp đạt 29.29 nghìn tỷ đồng. Bình quân, khối lượng giao dịch đạt hơn 4,66 triệu trái phiếu/phiên, giá trị giao dịch đạt hơn 1.331,47 tỷ đồng/phiên, gấp 2,5 lần so với tháng 9 Lợi suất đáo hạn cao nhất ở nhóm ngành tài nguyên cơ bản khoảng 12,6%.

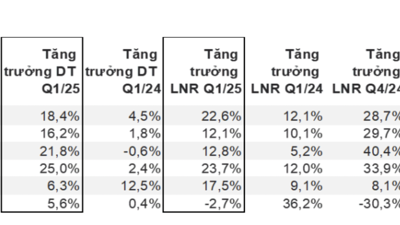

Google translate

Google translate