Ngày 31/12/2022, Ngân hàng Nhà nước đã ban hành Thông tư 26/2022/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 22/2019/TT-NHNN ngày 15/11/2019 quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài. Thông tư 26/2022/TT-NHNN sửa đổi, bổ sung điểm a khoản 4 Điều 20 về tỷ lệ dư nợ cho vay so với tổng tiền gửi (tỷ lệ LDR).

CƠ HỘI CHO AI?

So với quy định cũ, Thông tư 26/2022/TT-NHNN cho phép tiền gửi có kỳ hạn của Kho bạc Nhà nước sẽ được tính vào tổng huy động của các ngân hàng thương mại với một tỷ lệ khấu trừ nhất định. Điều này giúp ngân hàng thương mại sẽ có thể cho vay nhiều hơn với cùng một mức huy động hiện tại.

Theo đó, tiền gửi có kỳ hạn của Kho bạc Nhà nước được tính vào tổng huy động theo lộ trình sau đây: (i) từ ngày thông tư này có hiệu lực thi hành đến 31/12/2023: 50% số dư tiền gửi của Kho bạc Nhà nước; (ii) từ ngày 1/01/2024 đến 31/12/2024: 60% số dư tiền gửi của Kho bạc Nhà nước; (iii) từ ngày 1/1/01/2025 đến 31/12/2025: 80% số dư tiền gửi của Kho bạc Nhà nước và (iv) từ ngày 01/01/2026: 100% số dư tiền gửi của Kho bạc Nhà nước.

Một số báo cáo phân tích thị trường gần đây ước tính có hơn 150 nghìn tỷ đồng (dựa trên số liệu báo cáo tài chính quý 4/2022), có khả năng được tính vào phần dư địa cho vay của hệ thống do Thông tư 26 có hiệu lực từ 31/12/2022.

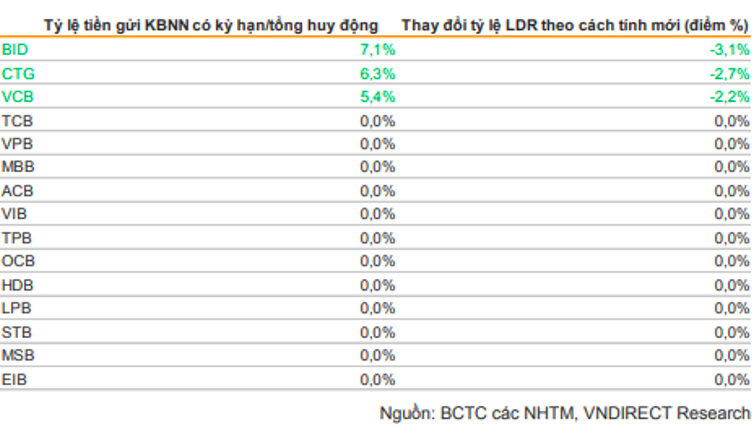

Tuy nhiên, thống kê từ báo cáo tài chính của các nhà băng niêm yết cho thấy chỉ có 3 ngân hàng thương mại nhà nước là được hưởng lợi nhiều từ thông tư này. Theo trên, tỷ lệ tiền gửi có kỳ hạn của kho bạc nhà nước/tổng huy động của BIDV (mã chứng khoán BID) là 7,1%; VietinBank (mã chứng khoán CTG) là 6,4% và Vietcombank (VCB) là 5,4%.

Còn lại, các ngân hàng tư nhân dường như không có tiền gửi từ kho bạc nên cũng không chịu tác động gì sau khi thông tư có hiệu lực.

Trên bình diện toàn hệ thống, TS. Nguyễn Hữu Huân, Đại học Kinh tế TP. Hồ Chí Minh cho rằng quy định mới tại Thông tư 26 sẽ hỗ trợ phần nào thanh khoản cho các ngân hàng song không thể làm thay đổi cục diện.

“Chỉ khoảng 150 nghìn tỷ tăng thêm được tính vào cho vay, con số này thực sự không quá lớn so với tổng dư nợ toàn hệ thống hiện nay là hơn 11triệu tỷ, tức chỉ chiếm khoảng 1,4% tổng dư nợ, và đa số phần tăng thêm này lại thuộc về các ngân hàng thương mại nhà nước vốn là các ngân hàng đang có thanh khoản dồi dào và lãi suất thấp hiện nay. Chúng ta có thể nhìn thấy bức tranh về LDR khi 3 ngân hàng thương mại nhà nước luôn có tỷ lệ LDR thấp hơn so với mức trung bình ngành, còn ở đầu bảng thì vẫn là các ngân hàng thương mại tư nhân, và hệ quả là các ngân hàng này vẫn đang đầu bảng trong lãi suất huy động”, TS. Nguyễn Hữu Huân bình luận.

12/16 NGÂN HÀNG CHO VAY NHIỀU HƠN HUY ĐỘNG

Tỷ lệ LDR thường được dùng để đo lường rủi ro thanh khoản tại các ngân hàng và theo quy định trong Thông tư 26 giữ nguyên quy định thì các ngân hàng phải duy trì mức tối đa là 85%.

Nếu tỷ lệ LDR vượt mức 100%, nghĩa là các ngân hàng đang cho vay nhiều hơn nguồn vốn huy động về. Khả năng sinh lời của các ngân hàng này cao nhưng đồng thời rủi ro thanh khoản cũng tăng theo.

“Những ngân hàng có tỷ lệ LDR vượt 100% có rủi ro mất thanh khoản nếu nhu cầu rút tiền của khách hàng đột ngột tăng cao. Hoặc những ngân hàng này sẽ phải chạy đua tăng lãi suất huy động để bù đắp thanh khoản bằng mọi giá”, TS. Nguyễn Hữu Huân nói.

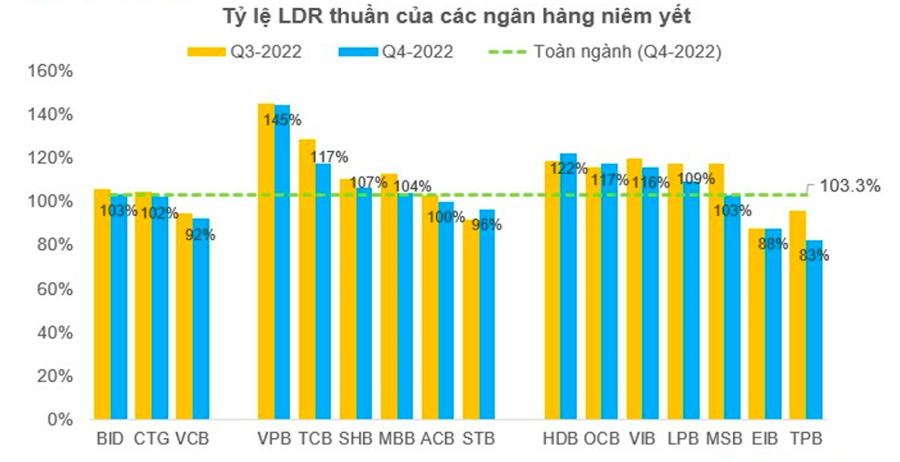

Theo tìm hiểu của VnEconomy, trong quý 4/2022, tỷ lệ LDR thuần trung bình của 16 ngân hàng niêm yết là 103,3%.

Trong đó, chỉ có 4 ngân hàng có tỷ lệ LDR thuần dưới 100% là Vietcombank, Sacombank (mã chứng khoán STB), Eximbank (mã chứng khoán EIB) và TPBank (mã chứng khoán TPB).

Ở chiều ngược lại, VPBank là ngân hàng có tỷ lệ LDR cao nhất hệ thống với 145%, tiếp đến là HDBank (122%); TechcomBank và OceanBank (117%); VIB (116%).

Theo TS. Lê Xuân Nghĩa, nguyên Phó Chủ tịch Ủy ban Giám sát tài chính quốc gia, ở các nước, chỉ số LDR không được coi trọng vì ngân hàng huy động vào chỉ cho vay một tỷ lệ nhất định; phần còn lại họ tham gia đầu tư trên thị trường vốn, mua bán trái phiếu chính phủ và các giấy tờ có giá khác. Ở các nước, chỉ số an toàn vốn tối thiểu (CAR) lại quan trọng hơn.

Còn ở Việt Nam, sở dĩ LDR được coi là một trong hai chỉ số đo lường thanh khoản cực kỳ quan trọng là vì nhiều năm liền, cấp tín dụng dễ dãi, tín dụng tăng trưởng quá nóng. Thêm vào đó, cho vay sân sau, cho vay đảo nợ, cho vay nợ xấu, không thu hồi được nợ cũ mà huy động thêm cho vay mới.

Trên thực tế, trước năm 2011, có gần 10 ngân hàng trong diện tái cơ cấu bắt buộc do bị mất thanh khoản, trong đó có thanh khoản kỳ hạn mà đến nay, hậu quả vẫn chưa giải quyết triệt để.

Google translate

Google translate