Đó là nhận định của các chuyên gia tại hội thảo đầu tư với chuyên đề “Chuyển mình cùng thị trường” do chứng khoán ACB (ACBS) phối hợp với nền tảng phân tích dữ liệu chứng khoán FiinTrade tổ chức vào chiều 16/9 tại TP.HCM.

CẦN CHÚ Ý ĐẾN LẠM PHÁT VÀ LÃI SUẤT

Bà Nguyễn Bỉnh Thanh Giao, Phó phòng Phân tích ACBS, cho biết: Lạm phát và lãi suất là những yếu tố cần quan sát trong thời gian tới. Áp lực tăng lãi suất đến từ lạm phát và từ việc điều hành tỷ giá khi áp lực lên đồng VNĐ ngày càng tăng.

"Lạm phát và lãi suất tại Việt Nam vẫn chưa đáng lo ngại. Lạm phát trong năm 2022 sẽ nằm trong tầm kiểm soát dưới 4%, đạt 3,7 - 3,8% và lãi suất huy động có thể tăng thêm 0,5% từ đây đến cuối năm." - Bà Nguyễn Bỉnh Thanh Giao.

Theo bà Giao, nội tại vĩ mô Việt Nam hiện nay khá vững chắc, ước tính GDP Việt Nam trong năm 2022 sẽ đạt mức tăng trưởng ít nhất là 6,8% và có thể đạt 8,5% với kịch bản lạc quan. Tăng trưởng kinh tế được hỗ trợ bởi tất cả các lĩnh vực nông, lâm, thủy sản dự kiến đều tăng tốc trong quý 3 và quý 4; sản xuất công nghiệp dự kiến cũng sẽ tăng tốc - được thể hiện qua chỉ số IIP dự phóng đạt 10,7 - 12,7%; tiêu dùng nội địa tiếp tục phục hồi và bứt phá hậu đại dịch - thể hiện qua chỉ số bán lẻ dự phóng đạt 18% và có thể tăng 23% trong kịch bản lạc quan; các lĩnh vực du lịch và dịch vụ dự kiến cũng sẽ hồi phục.

Ngoài ra, tăng trưởng kinh tế còn được hỗ trợ bởi gói tài khóa tiền tệ ước tính trên 300.000 tỷ và gói phát triển cơ sở hạ tầng trên 100.000 tỷ dự kiến sẽ được giải ngân trong quý 3 và quý 4.

Về lạm phát, theo bà Giao, lạm phát trong năm 2022 sẽ nằm trong tầm kiểm soát dưới 4%, đạt 3,7 - 3,8% và lãi suất huy động có thể tăng thêm 0,5% từ đây đến cuối năm. Điều này cho thấy lạm phát và lãi suất tại Việt Nam vẫn chưa đáng lo ngại. Tuy nhiên đây không chỉ là câu chuyện của 4 tháng cuối năm 2022 mà sẽ còn là câu chuyện của năm 2023 cần phải chú ý.

LỢI NHUẬN NGÀNH NGÂN HÀNG SẼ TĂNG TRƯỞNG MẠNH

Theo quan sát, 9 tháng đầu năm 2022, thị trường chứng khoán đã biến động mạnh. Những yếu tố bên ngoài cũng như yếu tố nội tại đã và đang tác động lên hành vi của các nhà đầu tư trên thị trường dẫn đến sự phân hóa mạnh mẽ giữa các nhóm ngành. Mức thanh khoản hiện tại đang ở mức khá cao so với các giai đoạn trước đó, chỉ số VN-Index đã có sự hồi phục đáng kể từ thời điểm đáy thiết lập vào tháng 7 vừa qua. Trong tháng 8 và nửa đầu tháng 9, thanh khoản thị trường đang có sự cải thiện đáng kể. Liệu đây có phải là tín hiệu cho thấy thị trường đang bắt đầu một chu kỳ mới hay chỉ là những “sóng hồi”?

Bà Đỗ Hồng Vân, Trưởng nhóm Phân tích Dữ liệu, Dịch vụ Thông tin Tài chính của FiinGroup chia sẻ, hiện nay cung tiền đang thấp hơn tăng trưởng tín dụng, chênh lệch này càng lớn, điều này là hệ quả của động thái Chính phủ đang điều hành chính sách tiền tệ thắt chặt, tiếp tục đặt mục tiêu ổn định vĩ mô thay vì đẩy mạnh tăng trưởng kinh tế.

Chứng khoán vẫn là kênh đầu tư hấp dẫn. Có khoảng 70.000 tỷ đồng tiền mặt vẫn nằm trong tài khoản chứng khoán tính đến cuối quý 2 và dòng tiền này vẫn đang chờ cơ hội thuận lợi để quay trở lại thị trường.

Theo dữ liệu của FiinGroup, năm ngoái, giá trị giao dịch nhà đầu tư cá nhân rất cao và đây là dòng tiền nâng đỡ cho thị trường. Tuy nhiên, từ tháng 12/2021 đến nay, dòng tiền nhà đầu tư cá nhân bắt đầu suy giảm và có xu hướng thận trọng.

Nguyên nhân chủ yếu do các nhà đầu tư hiện nay chưa thấy câu chuyện nào triển vọng trong thời gian sắp tới. Ngoài ra, động thái lành mạnh hóa thị trường chứng khoán từ cơ quan quản lý dẫn tới những cổ phiếu biến động mạnh có thể vào tầm ngắm của cơ quan quản lý nhà nước, hay việc thao túng và làm giá trên thị trường chứng khoán đã và có thể sẽ bị xử lý.

Về triển vọng đầu tư, theo bà Hồng Vân, chứng khoán vẫn là kênh đầu tư hấp dẫn. Mặc dù nhà đầu tư đã rút tiền nhưng một lượng tiền lớn vẫn nằm trong tài khoản. Tính tới cuối quý 2/2022, có khoảng 70.000 tỷ đồng tiền mặt vẫn nằm trong tài khoản chứng khoán và dòng tiền này vẫn đang chờ cơ hội thuận lợi để quay trở lại thị trường.

Các ngành nghề như Bất động sản khu công nghiệp, điện, chăn nuôi, dược phẩm, sữa và đặc biệt là ngân hàng được giới phân tích nhìn nhận là khả quan trong 4 tháng cuối năm 2022.

Dù giá cổ phiếu các doanh nghiệp bất động sản khu công nghiệp đã có mức tăng trưởng vượt bậc so với chỉ số VN-Index trong 3 năm qua kể từ khi ký hiệp định CPTPP, tuy nhiên tiềm năng các cổ phiếu nhóm ngành này vẫn còn do doanh nghiệp (VHM, PDR…) thường trả cổ tức bằng tiền mặt đều đặn, biên lợi nhuận và ROE cao. Dự kiến, nhóm ngành này tăng 49,7% trong năm 2022.

Trong nhóm ngành điện, kỳ vọng sản lượng điện tiêu thụ tăng nhờ nhu cầu điện từ khu vực sản xuất hồi phục sau dịch Covid-19. Trạng thái La Nina dự kiến kéo dài sang các tháng đầu năm 2023 tạo điều kiện thuận lợi cho tích trữ nước tại các hồ thủy điện. Ngoài ra, giá thanh toán toàn phần (FMP) bình quân tháng 7 - 8/2022 đang cao hơn gần 50% so với cùng kỳ, giúp nhóm thủy điện (REE, VSH, VPD…) hưởng lợi. Nhóm ngành này dự kiến tăng trưởng 5,1% trong năm 2022.

Nhóm dược phẩm cũng được đánh giá hưởng lợi do Bộ Y tế tổ chức đầu thầu trở lại thuộc và vật tư y tế sau nhiều tháng tạm dừng là thông tin hỗ trợ tích cực cho tăng trưởng lợi nhuận của nhóm doanh nghiệp tập trung phân phối qua kênh bệnh viện (ETC). Tăng trưởng của nhóm này dự báo là 12,9% trong năm nay.

Ở nhóm chăn nuôi, nhu cầu tiêu thu heo hồi phục sau Covid đẩy giá heo tăng so với cùng kỳ. Trong khi đó, chi phí thức ăn chăn nuôi dự kiến giảm khi giá các loại nguyên liệu chính để sản xuất thức ăn chăn nuôi giảm đang là động lực lấy lại đà tăng trưởng lợi nhuận cho nhóm này.

Tương tự ở nhóm sữa, giá sữa nguyên liệu giảm sẽ tạo đà cho các doanh nghiệp cải thiện biên lợi nhuận trong quý 3.

Về nhóm bán lẻ (FRT, MWG), ACBS dự báo nhóm ngành này sẽ có đà tăng trưởng tốt (26,3%) nhờ so sánh với nền giá thấp. Song song đó, giá xăng giảm giúp hạ nhiệt áp lực lạm phát từ đó kích thích nhu cầu tiêu dùng các sản phẩm không thiết yếu.

Đặc biệt, nhóm ngân hàng được chú ý nhiều nhất. Ngành này chiếm 31% vốn hoá của thị trường và 44% tổng lợi nhuận trong chỉ số VN-Index. Do đó, ngành ngân hàng đóng một vai trò quan trọng trong mặt bằng định giá toàn thị trường và lợi nhuận của nhóm ngành này được kỳ vọng tăng trưởng mạnh trong 6 tháng cuối năm 2022.

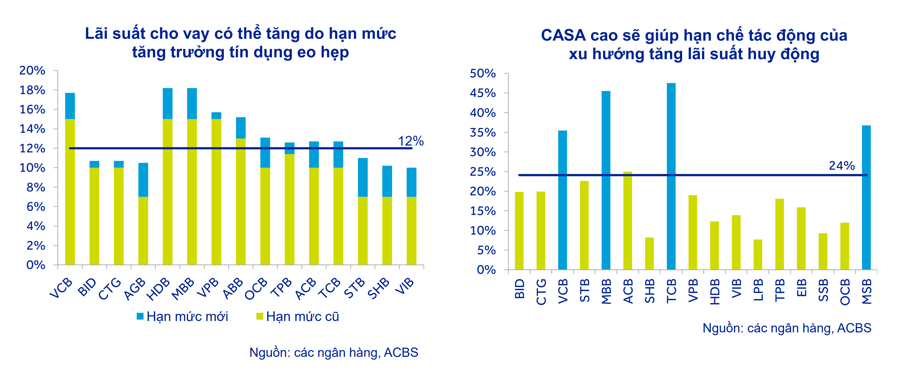

Theo ACBS, các yếu tố hỗ trợ nhóm ngành này đến từ NIM được cải thiện nhờ lãi suất cho vay tăng bù đắp cho hạn mức tăng trưởng tín dụng eo hẹp và chi phí vốn được kiểm soát tốt. Thêm vào đó, chi phí dự phòng ở mức thấp nhờ chất lượng tài sản cải thiện và bộ đệm dự phòng ngày một dày. Từ đầu năm 2022 tới nay, chi phí dự phòng trên dư nợ cho vay đã quay trở lại mức 1,4% đến 1,5% như giai đoạn trước Covid-19. Điều này tạo động lực tăng trưởng lợi nhuận cho các ngân hàng.

Lợi nhuận trước thuế của nhóm ngân hàng được ACBS dự báo tăng trưởng 45,2% trong nửa cuối năm 2022 và tăng trưởng 34,6% trong cả năm 2022. Nhóm này đang có định giá ở mức hấp dẫn với P/E là 9,5 lần và P/B là 1,7 lần.

Chiều ngược lại, các chuyên gia cũng chỉ ra một số ngành có triển vọng phía trước kém khả quan hoặc đi ngang như bất động sản dân cư, thép, nhóm ngành hàng hóa và xuất khẩu (thủy sản, phân bón, dệt may…).

Google translate

Google translate