Dòng tiền từ các thị trường phát triển bao gồm Mỹ đã có xu hướng dịch chuyển sang các thị trường mới nổi gồm Việt Nam. Trong đó, vốn qua ETFs đã đạt kỷ lục gần 19.000 tỷ đồng tính từ đầu năm.

DÒNG TIỀN DỊCH CHUYỂN TỪ MỸ SANG THỊ TRƯỜNG MỚI NỔI

Một số yếu tố tích cực trong tháng 11 giúp dòng tiền vào các tài sản tài chính cải thiện, đặc biệt là dòng vốn vào thị trường mới nổi.

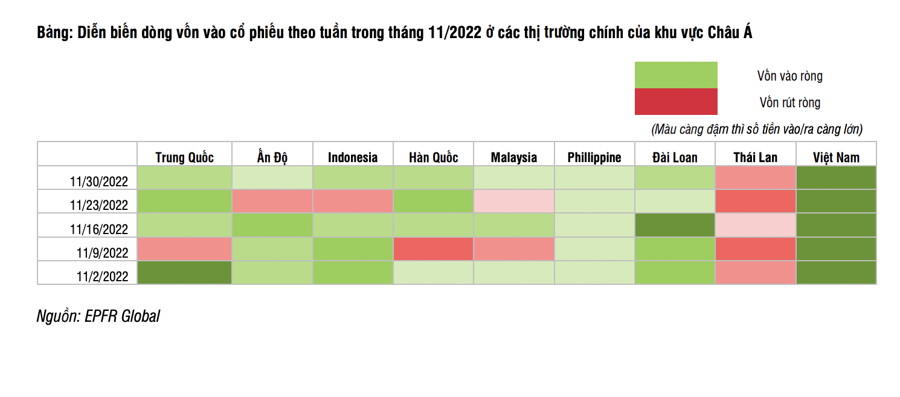

Cụ thể, kỳ vọng vào lạm phát có thể đã đạt đỉnh ở Mỹ và Fed sẽ chậm dần tốc độ tăng lãi suất khiến đồng USD giảm tốc (DXY giảm 5% trong tháng 11), trong khi đó các nhà hoạch định chính sách Trung Quốc đã nới lỏng một số biện pháp kiểm soát dịch và tăng cường nỗ lực tiêm chủng đã kích hoạt dòng vốn vào thị trường chứng khoán Châu Á trong tháng 11.

Các quỹ cổ phiếu vào ròng nhẹ 6,5 tỷ USD, trong đó dòng vốn vào các quỹ Châu Á ngoại trừ Nhật Bản vào ròng 9,6 tỷ USD. Tính chung 11 tháng, phân bổ dòng tiền chủ yếu vẫn vào các quỹ cổ phiếu (+207 tỷ USD) trong khi đó các quỹ trái phiếu rút ròng 252 tỷ USD.

Dòng vốn vào quỹ cổ phiếu thị trường phát triển (DM) giảm nhiệt. Dòng vốn DM rút ròng 3,4 tỷ USD, trong đó dòng vốn vào thị trường Mỹ yếu đi rõ nét chỉ vào ròng 1,6 tỷ USD trong tháng 11, so với mức 35 tỷ USD tháng 10. Trong môi trường USD yếu đi và triển vọng suy thoái ở các quốc gia phát triển rõ nét hơn, các nhà đầu tư thận trọng hơn trong việc phân bổ vào các quỹ cổ phiếu thị trường mới nổi.

Khảo sát từ BofA cũng cho thấy tỷ trọng tiền mặt vẫn ở mức cao (6,2%, so với mức đỉnh 20 năm là 6,3% vào tháng 10).

Trái ngược, dòng vốn vào cổ phiếu thị trường mới nổi (EM) cải thiện, vào ròng 9,9 tỷ USD, trong đó đáng chú ý từ khu vực Châu Á.

Đồng USD yếu đi giúp dòng vốn chuyển hướng vào thị trường mới nổi, trong khi đó câu chuyện về việc Trung Quốc sẽ nới lỏng chính sách Covid-19 giúp dòng tiền đẩy mạnh các quốc gia trong khu vực Châu Á như Việt Nam, Ấn Độ, Hàn Quốc, Đài Loan. Yếu tố này đã giúp thị trường chứng khoán Châu Á trong tháng 11 có mức tăng vượt trội, khi chỉ số MSCI Châu Á (trừ Nhật Bản) tăng tới 18,8%, so với mức khiêm tốn 5,6% của S&P500.

SSI Research kỳ vọng dòng vốn vào các quỹ cổ phiếu sẽ có sự phân hóa trong tháng 12, trong đó thị trường mới nổi sẽ tiếp tục đà tích cực và thị trường phát triển thận trọng. Mặc dù hiện còn rất sớm để biết được khi nào Trung Quốc sẽ bỏ đi chính sách "Không COVID19", đây vẫn sẽ là một yếu tố tích cực giúp thúc đẩy dòng vốn vào Trung Quốc và các quốc gia trong khu vực (có mối quan hệ thương mại lớn với Trung Quốc).

Trái ngược lại, dòng vốn vào thị trường phát triển sẽ thận trọng hơn, khi yếu tố về định giá không còn thế mạnh, S&P500 trong 2 tháng 10 và 11 đã tăng hơn 10% và thu hẹp đà giảm trong năm nay chỉ còn 13%.

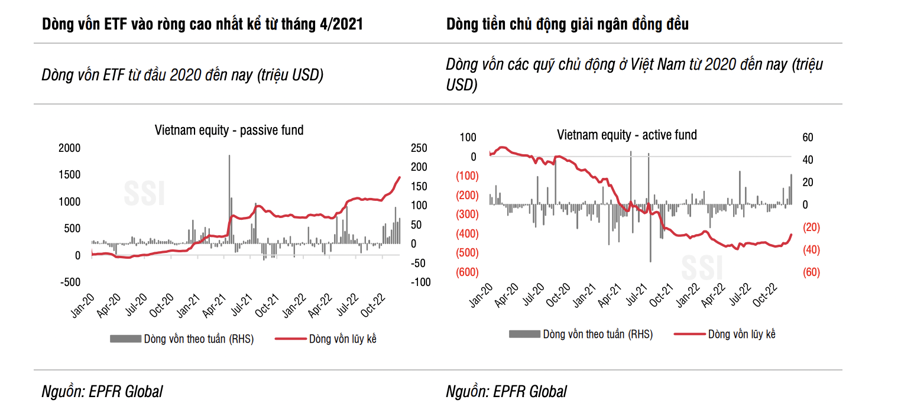

VỐN QUA ETF VÀO VIỆT NAM ĐẠT KỶ LỤC

Tại thị trường Việt Nam, nhịp giảm mạnh của thị trường trong tháng 10 và nửa đầu tháng 11 đã kích hoạt dòng vốn giải ngân vào thị trường cổ phiếu Việt Nam. Trong đó, dòng tiền tích cực lan tỏa ở nhiều quỹ ETF khi có tới 9/14 quỹ ghi nhận được dòng vốn tăng thêm trong tháng.

Nổi bật nhất là các quỹ Fubon (+2.722 tỷ đồng), VNDiamond (+1.952 tỷ), VanEck (+972 tỷ), VFM VN30 (+689 tỷ), VNFIN Lead (+468 tỷ), và FTSE Vietnam (+354 tỷ).

Ngược lại, chỉ có 2 quỹ bị rút ròng với giá trị không đáng kể là Mirae Asset VN30 (-166 tỷ) và Premia Vietnam (-46 tỷ).

Tổng giá trị vào ròng của các quỹ ETF đạt tới 6.981 tỷ đồng trong tháng 10, là giá trị cao nhất ghi nhận kể từ tháng 4/2021. Lũy kế từ đầu năm, dòng vốn ETF ghi nhận giá trị kỷ lục là 18.849 tỷ đồng, vượt xa giá trị 13.522 tỷ đồng của cả năm 2021.

Dòng tiền từ các quỹ chủ động cũng đồng loạt giải ngân trong tháng 11. Tổng giá trị vào ròng tháng ghi nhận gần 900 tỷ đồng – mức cao nhất kể từ tháng 12/2019. Điều này đã giúp các quỹ chủ động thu hẹp mức rút ròng, chỉ còn gần 500 tỷ đồng cho 11 tháng đầu năm. Tín hiệu tích cực từ các quỹ chủ động là cường độ giải ngân khá đồng đều, bao gồm cả các quỹ nội và quỹ ngoại và trải dài xuyên suốt tháng 11.

Khối ngoại đẩy mạnh mua vào trong tháng, với tổng giá trị mua ròng đạt 16,9 nghìn tỷ đồng trên 3 sàn, mức cao nhất theo tháng kể từ tháng 5/2018 (+22,8 nghìn tỷ đồng). Nhờ sự tham gia gia tích cực, tỷ trọng giao dịch của khối ngoại đạt 14% trong tháng 11, cao hơn mức 11,1% ở tháng 10 và bỏ xa mức 8,3% bình quân 11 tháng đầu năm 2022.

Thu hút dòng tiền mạnh từ khối ngoại là các mã vốn hóa trụ cột đầu ngành, chủ yếu ở nhóm Bất động sản (VHM +1,7 nghìn tỷ, KDH +1,2 nghìn tỷ, VIC +842 tỷ), Tài chính (STB +13, nghìn tỷ, SSI +1 nghìn tỷ, CTG +745 tỷ), Tiêu dùng (MSN +1 nghìn tỷ, VNM +648 tỷ).

Diễn biến tích cực dòng tiền của các quỹ cổ phiếu trong tháng 11 vượt xa kỳ vọng. Các biến chuyển tích cực ở các yếu tố liên quan đến thị trường trái phiếu doanh nghiệp (các doanh nghiệp chủ động thu xếp nguồn vốn hoặc gia hạn thời gian hoàn trả cho trái chủ) và tỷ giá (tỷ giá USDVND giảm 1,8% (so với cuối tháng 10) tính đến ngày 2/12, sau khi tăng tới hơn 4% trong tháng 10) về cuối tháng giúp giải quyết tâm lý thị trường trong ngắn hạn.

Cũng không thể không nhắc đến, khi các yếu tố về tâm lý được cải thiện, diễn biến của thị trường chứng khoán Việt Nam đã đi ngược lại phần lớn diễn các thị trường khác trên thế giới trong tháng 10, và dòng tiền khối ngoại vào Việt Nam cũng thường có độ trễ so với các quốc gia khác là một trong số những nguyên nhân được cho là đóng góp vào sự đột phá của dòng tiền khối ngoại trong tháng 11.

Google translate

Google translate