Theo Ngân hàng Nhà nước, thời gian qua, nhờ “thượng phương bảo kiếm” Nghị quyết 42/2017/QH14, tỷ lệ nợ xấu và việc xử lý nợ xấu của các tổ chức tín dụng đã có những bước tiến lớn. Tuy nhiên, với việc thời gian thí điểm sắp hết hạn (tháng 8/2022), cộng với những hạn chế nội dung của nghị quyết, cho thấy, đây là thời điểm thích hợp nhất để nâng cấp pháp luật về xử lý nợ xấu.

HIỆU QUẢ CỦA NGHỊ QUYẾT 42

Việc xử lý “cục máu đông” nợ xấu không dễ nếu không nhận diện và có giải pháp ngăn chặn các yếu tố đầu nguồn. Thực tế, để xử lý nhanh và dứt điểm nợ xấu của các tổ chức tín dụng trong giai đoạn 2016 - 2020, Ngân hàng Nhà nước đã xây dựng, trình Quốc hội thông qua Nghị quyết số 42 về thí điểm xử lý nợ xấu của các tổ chức tín dụng. Đồng thời, Ngân hàng Nhà nước cũng đã trình Thủ tướng Chính phủ ban hành Quyết định 1058/QĐ-TTg ngày 19/7/2017 kèm theo Đề án “Cơ cấu lại hệ thống các tổ chức tín dụng gắn liền với xử lý nợ xấu giai đoạn 2016 - 2020”.

Cụ thể, Ngân hàng Nhà nước đã ban hành Chỉ thị số 06/CT-NHNN ngày 20/7/2017 về việc thực hiện Nghị quyết số 42 để thí điểm xử lý nợ xấu của các tổ chức tín dụng và Thông tư số 09/2017/TT-NHNN ngày 14/8/2017 về mua - bán và xử lý nợ xấu của VAMC để hướng dẫn Điều 6 Nghị quyết số 42.

Trải qua gần 5 năm đi vào thực tiễn, các giải pháp nêu tại Nghị quyết số 42 đã tạo ra những chuyển biến tích cực trong việc xử lý “cục máu đông” nợ xấu và góp phần quan trọng vào kết quả của việc cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2016 - 2020.

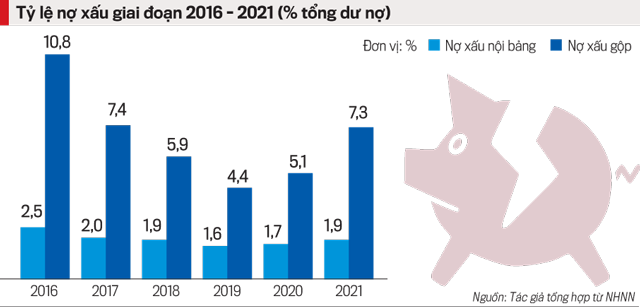

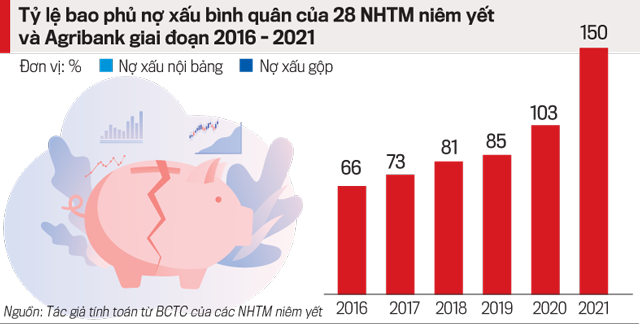

Số liệu được công bố cho thấy, tổng số nợ xấu xác định theo Nghị quyết số 42 được xử lý từ 15/8/2017 đến 31/12/2021 đạt trung bình khoảng 5,67 nghìn tỷ đồng/tháng, cao hơn khoảng 2,15 nghìn tỷ đồng/tháng so với kết quả xử lý nợ xấu trung bình tại thời điểm trước khi Nghị quyết số 42 có hiệu lực (trung bình từ năm 2012 - 2017, hệ thống các tổ chức tín dụng xử lý được khoảng 3,52 nghìn tỷ đồng/tháng).

Thêm vào đó, kể từ khi Nghị quyết số 42 có hiệu lực, xử lý nợ xấu nội bảng thông qua hình thức khách hàng trả nợ tăng cao, từ 15/8/2017 đến 31/12/2021, xử lý nợ xấu nội bảng xác định theo Nghị quyết số 42 thông qua hình thức khách hàng trả nợ là 148,0 nghìn tỷ đồng (chiếm 38,93% tổng nợ xấu theo Nghị quyết số 42 đã xử lý), cao hơn nhiều so với tỷ trọng nợ xấu được xử lý do khách hàng tự trả nợ/tổng nợ xấu trước khi Nghị quyết số 42 có hiệu lực (tỷ trọng nợ xấu được xử lý do khách hàng trả trung bình năm từ 2012 - 2017 nợ/tổng nợ xấu là khoảng 22,8%).

Đánh giá kết quả thực hiện Nghị quyết 42, Ủy ban Thường vụ Quốc hội Khóa XIV từng nêu rõ: “Ủy ban Thường vụ Quốc hội hoan nghênh sự chủ động của Chính phủ, Ngân hàng Nhà nước trong việc đánh giá 3 năm thực hiện Nghị quyết số 42 bên cạnh việc đánh giá hàng năm theo quy định tại khoản 3 điều 19 của nghị quyết này... Ủy ban Thường vụ Quốc hội đánh giá cao những cố gắng của Chính phủ, Ngân hàng Nhà nước, các bộ, ngành trung ương và địa phương, đặc biệt là các tổ chức tín dụng trong triển khai thực hiện Nghị quyết số 42 trong thời gian qua đã đạt những kết quả rất tích cực. Tỷ lệ nợ xấu giảm, chất lượng tín dụng được cải thiện chứng tỏ sự đúng đắn, hiệu quả của việc thực hiện Nghị quyết...”.

SÁU KHÓ KHĂN VƯỚNG MẮC

Mặc dù xử lý nợ xấu theo Nghị quyết số 42 đã đạt được kết quả tích cực, nhưng thực tế vẫn còn tồn tại một số khó khăn, vướng mắc khi xử lý nợ xấu theo Nghị quyết số 42 là những vấn đề đặt ra cần tiếp tục để xử lý.

Thứ nhất, việc mua, bán nợ xấu của tổ chức mua, bán nợ xấu khoản 3 điều 6 Nghị quyết số 42 quy định “Tổ chức mua bán, xử lý nợ xấu được thỏa thuận với tổ chức tín dụng quy định tại khoản 1 điều này mua khoản nợ xấu với giá mua bán giá trị định giá của tổ chức định giá độc lập...”. Tuy nhiên, hiện nay chưa có quy định cụ thể về các phương pháp thẩm định giá các khoản nợ.

Thứ hai, về quyền thu giữ tài sản bảo đảm (điều 7 Nghị quyết số 42) trên thực tế, phương thức thu giữ tài sản bảo đảm để xử lý nợ xấu chỉ thành công khi khách hàng hợp tác, hoặc trong một số trường hợp nhất định như khách hàng đã bỏ trốn khỏi địa phương mà tài sản bảo đảm không có tranh chấp, tài sản bảo đảm là đất trống... còn khi khách hàng không hợp tác bàn giao tài sản bảo đảm, chống đối khi tiến hành thu giữ thì việc thu giữ thường không đạt được kết quả.

Thứ ba, về thủ tục rút gọn (điều 8 Nghị quyết số 42). Để triển khai Nghị quyết số 42, Hội đồng thẩm phán Tòa án Nhân dân tối cao đã ban hành Nghị quyết số 03/2018/NQ-HĐTP ngày 15/5/2018 hướng dẫn về việc áp dụng thủ tục rút gọn.

Tuy nhiên, trên thực tế, việc hoàn thiện các thủ tục theo yêu cầu của Tòa án để áp dụng thủ tục rút gọn gặp nhiều khó khăn, như việc thực hiện quy định về xác nhận công nợ, tài liệu về nơi cư trú của người bị kiện (người có quyền lợi nghĩa vụ liên quan), do khi xảy ra nợ xấu, đa phần khách hàng trốn tránh, không hợp tác với tổ chức tín dụng để phối hợp xử lý, nên việc xác nhận này rất khó thực hiện...

Thứ tư, về xử lý tài sản bảo đảm là dự án bất động sản (điều 10 Nghị quyết số 42), ngoài việc tuân thủ theo quy định của pháp luật về xử lý tài sản bảo đảm, bên nhận chuyển nhượng còn phải tuân thủ theo quy định của pháp luật về kinh doanh bất động sản, đầu tư, xây dựng. Điều này dẫn đến thực trạng là sau khi tổ chức tín dụng đưa tài sản bảo đảm là dự án bất động sản ra bán đấu giá công khai và xác định được người trúng đấu giá, nhưng lại không thực hiện được thủ tục đăng ký cấp Giấy chứng nhận đầu tư cho người nhận chuyển nhượng, với lý do là chưa đáp ứng được tiêu chuẩn, năng lực theo quy định.

Thứ năm, về thứ tự ưu tiên thanh toán khi xử lý tài sản bảo đảm (điều 12 Nghị quyết số 42) thời gian vừa qua, trên thực tế triển khai, các cơ quan thuế nhiều địa phương vẫn yêu cầu bên nhận bảo đảm/bên nhận chuyển nhượng phải đóng thay tiền thuế thu nhập cho bên bảo đảm mới thực hiện các thủ tục liên quan đến việc cấp giấy chứng nhận, sang tên cho người nhận chuyển nhượng, các cơ quan thi hành án sau khi thực hiện thủ tục xử lý tài sản bảo đảm vẫn tiến hành trích thu luôn tiền án phí, tiền thuế thu nhập cá nhân đối với các tài sản bảo đảm bán đấu giá thành công trước khi chuyển tiền về cho các tổ chức tín dụng, mặc dù tài sản bảo đảm sau khi xử lý vẫn không đủ trả nợ cho tổ chức tín dụng.

Thứ sáu, việc hoàn trả tài sản bảo đảm là vật chứng trong vụ án hình sự (điều 14 Nghị quyết số 42) hiện nay chưa có văn bản quy phạm pháp luật giải thích cụ thể về việc “ảnh hưởng đến việc xử lý vụ án và thi hành án” theo quy định tại Điều 14 Nghị quyết số 42.

Do đó, việc có hoàn trả vật chứng trong vụ án hình sự là tài sản bảo đảm của khoản nợ xấu hay không, hoàn trả vào thời gian nào sẽ phụ thuộc nhiều vào quan điểm của cơ quan tiến hành tố tụng dẫn đến các tổ chức tín dụng rất chậm nhận được tài sản để xử lý, thu hồi nợ đối với các khoản nợ xấu.

NÂNG CẤP PHÁP LUẬT XỬ LÝ NỢ XẤU

Nghị quyết số 42 là nghị quyết thí điểm nên hiệu lực chỉ kéo dài 5 năm và đến ngày 15/8/2022 nghị quyết sẽ hết hiệu lực thi hành. Khi hết hiệu lực thi hành, toàn bộ cơ chế về xử lý nợ xấu theo Nghị quyết số 42 đang được thực hiện sẽ chấm dứt, việc xử lý “cục máu đông” nợ xấu của tổ chức tín dụng sẽ thực hiện theo quy định của pháp luật có liên quan, không được ưu tiên áp dụng một số chính sách được quy định tại Nghị quyết số 42. Điều này sẽ tác động lớn đến quá trình xử lý nợ xấu của các tổ chức tín dụng, VAMC, cũng như quá trình cơ cấu lại tổ chức tín dụng, đặc biệt trong bối cảnh diễn biến phức tạp của dịch bệnh Covid-19.

Đồng thời, việc đứt quãng hành lang pháp lý cũng không khuyến khích, huy động được các nhà đầu tư trong và ngoài nước tham gia cơ cấu lại các tổ chức tín dụng.

Do đó, để tiếp tục nâng cao hiệu quả xử lý nợ xấu của hệ thống các tổ chức tín dụng và để có thêm thời gian kiểm chứng thực tiễn chính sách, giải pháp tại Nghị quyết số 42 nhằm nghiên cứu, đề xuất các giải pháp tiếp tục hoàn thiện hệ thống pháp luật về xử lý nợ xấu cũng như tài sản bảo đảm, pháp luật về xử lý nợ xấu cần được triển khai theo 3 hướng.

Một là, nên nghiên cứu, xây dựng ban hành Luật xử lý nợ xấu của các tổ chức tín dụng trên cơ sở kế thừa và hoàn thiện các quy định của Nghị quyết số 42 nhằm tạo hành lang pháp lý ổn định, bền vững cho việc xử lý nợ xấu của các tổ chức tín dụng.

Tuy nhiên, việc xây dựng Luật về xử lý nợ xấu của các tổ chức tín dụng cần tuân thủ trình tự, thủ tục quy định của Luật Ban hành văn bản quy phạm pháp luật. Do đó, để ban hành được luật cần nhiều thời gian nghiên cứu, đánh giá, lấy ý kiến của các cơ quan, đơn vị có liên quan. Trong khi Nghị quyết số 42 sẽ hết hiệu lực thi hành kể từ ngày 15/8/2022.

Vì vậy, để tránh tạo ra khoảng trống pháp lý khi Nghị quyết số 42 hết hiệu lực thi hành và khi chưa ban hành được Luật, Chính phủ kiến nghị, đề xuất Quốc hội kéo dài thời hạn áp dụng Nghị quyết số 42 trong giai đoạn 2022 - 2025. Tuy nhiên, vào ngày 14/4 vừa qua, Ủy ban Thường vụ Quốc hội cho ý kiến về Báo cáo tổng kết Nghị quyết 42/2017/QH14. Theo đó, ủy ban này cho phép kéo dài nghị quyết này đến 31/12/2023 thay vì 2 năm, kể từ tháng 8/2022 như đề xuất của Chính phủ.

Như vậy, ngành ngân hàng sẽ có khoảng hơn một năm để tiếp tục đề xuất Chính phủ và Quốc hội tiếp tục hoàn thiện hành lang pháp lý theo hướng có thể xây dựng một bộ luật về xử lý nợ xấu. Dĩ nhiên, trong khoảng thời gian chỉ hơn một năm thì đây là một thách thức lớn.

Hai là, quá trình xử lý nợ xấu nói chung và xử lý nợ xấu theo quy định tại Nghị quyết số 42 nói riêng cần phải thông qua việc quyết định mục tiêu, chỉ tiêu, chính sách, nhiệm vụ cơ bản phát triển kinh tế - xã hội dài hạn và hàng năm của đất nước. Đồng thời, vấn đề xử lý nợ xấu cần được xem xét khi Quốc hội quyết định chính sách cơ bản về tài chính, tiền tệ quốc gia; đặc biệt là quy định liên quan đến thuế (bao gồm việc thực hiện nghĩa vụ thuế trong quá trình xử lý tài sản bảo đảm khi thu hồi nợ xấu của các tổ chức tín dụng).

Ba là, trong triển khai, Tòa án Nhân dân các cấp cần thi hành quy định về thủ tục rút gọn theo quy định pháp luật để giải quyết nhanh chóng yêu cầu khởi kiện theo quy định của Nghị quyết số 42 và Nghị quyết số 03/2018/NQ-HĐTP; phối hợp với Viện Kiểm sát nhân dân tối cao, Bộ Công an, Cơ quan thi hành án dân sự sớm có văn bản chỉ đạo về việc thực hiện quy định về hoàn trả các tài sản bảo đảm là vật chứng của vụ án hình sự sau khi đã hoàn tất các thủ tục xác định chứng cứ quy định tại Nghị quyết số 42; phối hợp với Cơ quan thi hành án dân sự sớm xây dựng hệ thống dữ liệu liên quan đến các vụ việc đang được thụ lý giải quyết và cho phép các tổ chức tín dụng được tra cứu trích xuất.

Google translate

Google translate