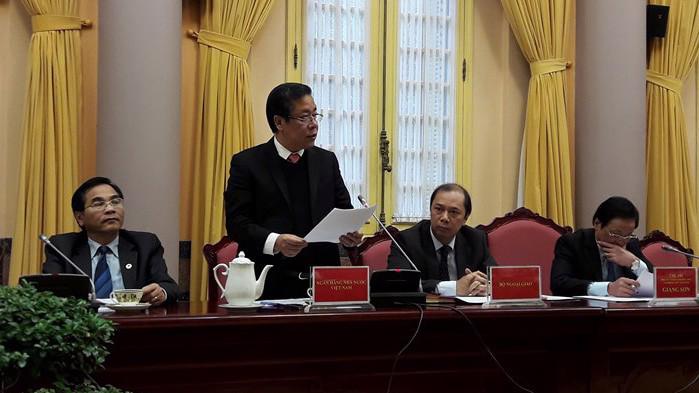

Hàng loạt những điểm mới của Luật Các tổ chức tín dụng đã được Phó thống đốc Ngân hàng Nhà nước Nguyễn Kim Anh giới thiệu tại cuộc họp báo công bố luật do Văn phòng Chủ tịch nước tổ chức sáng 14/12.

Đây là đạo luật đã được Quốc hội thông qua ngày 20/11 vừa qua và có hiệu lực thi hành vào ngày 15/1/2018.

Đề cập những điểm mới, Phó thống đốc Nguyễn Kim Anh nhấn mạnh những quy định về xử lý tổ chức tín dụng được kiểm soát đặc biệt, biện pháp can thiệp sớm, kiểm soát đặc biệt, phương án cơ cấu lại tổ chức tín dụng được kiểm soát đặc biệt, phương án phục hồi, phương án sáp nhập, hợp nhất, chuyển nhượng toàn bộ cổ phần, phần vốn góp, phương án chuyển giao bắt buộc…

Cụ thể, luật mới đã hoàn thiện khuôn khổ pháp lý về xử lý tổ chức tín dụng yếu kém như bổ sung quy định về áp dụng biện pháp can thiệp sớm để xử lý tổ chức có dấu hiệu yếu kém nhưng chưa đến mức phải kiểm soát đặc biệt nhằm hạn chế tổ chức tín dụng, chi nhánh ngân hàng nước ngoài yếu kém mới phát sinh.

Trường hợp xem xét đặc biệt được bổ sung trong nhóm quy định về biện pháp kiểm soát đặc biệt. Theo đó, luật quy định thẩm quyền của Chính phủ, Thủ tướng, Ngân hàng nhà nước trong việc quyết định chủ trương, phê duyệt phương án cơ cấu lại tổ chức được kiểm soát đặc biệt, về khoản vay đặc biệt. về quản trị, điều hành và hoạt động của tổ chức được kiểm soát đặc biệt.

Luật quy định rõ các phương án cơ cấu lại tổ chức tín dụng được kiểm soát đặc biệt, bao gồm: phục hồi; sáp nhập, hợp nhất, chuyển nhượng toàn bộ phần vốn góp, cổ phần; giải thể; chuyển giao bắt buộc; phá sản.

Lần sửa đổi này, luật còn bổ sung quy định để nhằm ngăn ngừa vi phạm pháp luật của người quản trị điều hành tổ chức tín dụng, hạn chế việc lạm dụng quyền quản trị, điều hành tại tổ chức tín dụng và doanh nghiệp để thực hiện hoạt động đầu tư, cấp tín dụng không trên cơ sở thị trường, tạo ra rủi ro lớn cho hoạt động của tổ chức tín dụng…

Quy định mới nữa là tổ chức tín dụng phải thông báo cho Ngân hàng Nhà nước thông tin về lợi ích liên quan của người quản lý, điều hành tổ chức tín dụng đó.

Liên quan đến việc minh bạch hoá nguồn vốn góp, ngăn ngừa, hạn chế sở hữu chéo, Phó thống đốc nêu quy định yêu cầu cổ đông chịu trách nhiệm về tính hợp pháp của nguồn vốn góp, mua, nhận chuyển nhượng cổ phần tại tổ chức tín dụng; không được góp vốn, mua cổ phần của tổ chức tín dụng dưới tên của cá nhân, pháp nhân khác…

Luật bổ sung quy định hạn chế một cổ đông lớn và người có liên quan tại một tổ chức tín dụng không được sở hữu từ 5% vốn điều lệ tại một tổ chức tín dụng khác.

Câu hỏi được đặt ra với Phó thống đốc liên quan đến quy định về thủ tục phá sản với các tổ chức tín dụng yếu kém. Biện pháp này có gì hay hơn việc mua các ngân hàng với giá 0 đồng hiện nay? Việc mua 0 đồng với các ngân hàng vừa qua phát sinh khiếu nại, luật mới có thể giải quyết được các vụ việc đó?

Trả lời nội dung về vấn đề phá sản các tổ chức tín dụng, Phó thống đốc cho rằng, nội dung này đã được quy định trong luật năm 2010, 2014. Nay luật mới tiếp tục phát triển vấn đề này với những quy định bổ sung, hoàn thiện hơn về quy định cho phá sản.

"Như vậy đây không phải là quy định mới và đây là một bước hoàn thiện quy định về phá sản các tổ chức tín dụng. Phá sản chỉ là một trong những phương án cơ cấu lại các tổ chức tín dụng, cùng với phương án cơ cấu lại, giải thể, chuyển giao bắt buộc. Phá sản, theo đó, là biện pháp cuối cùng trong tất cả các biện pháp. Khi không còn biện pháp nào khác có thể áp dụng thì Chính phủ mới xem xét cho thực hiện vì việc cho phá sản một tổ chức tín dụng gây tác động rất lớn đến xã hội. Theo đó, việc xem xét áp dụng phải tính toán cẩn trọng trên nguyên tắc đảm bảo an ninh, ổn định xã hội và đảm bảo quyền lợi của người gửi tiền", Phó thống đốc Nguyễn Kim Anh nói.

Còn so sánh với biện pháp mua lại ngân hàng với giá 0 đồng, ông Kim Anh cho biết : "luật không quy định về biện pháp mua bắt buộc cũng như không có quy định về áp dụng hồi tố".

Google translate

Google translate