Trong ba năm từ 2019 đến 2021, trái phiếu doanh nghiệp vẫn là kênh dẫn vốn trung và dài hạn lớn nhất, vượt qua nguồn vốn tín dụng ngân hàng và huy động từ thị trường cổ phiếu. Riêng năm 2021, tổng giá trị huy động trái phiếu doanh nghiệp riêng lẻ trên thị trường sơ cấp đã đạt hơn 600 nghìn tỷ đồng trong khi tăng ròng tín dụng trung và dài hạn của hệ thống ngân hàng chỉ ở mức hơn 480 nghìn tỷ đồng và huy động vốn qua kênh thị trường cổ phiếu chỉ đạt hơn 100 nghìn tỷ đồng.

BẮT ĐẦU TỪ NIỀM TIN

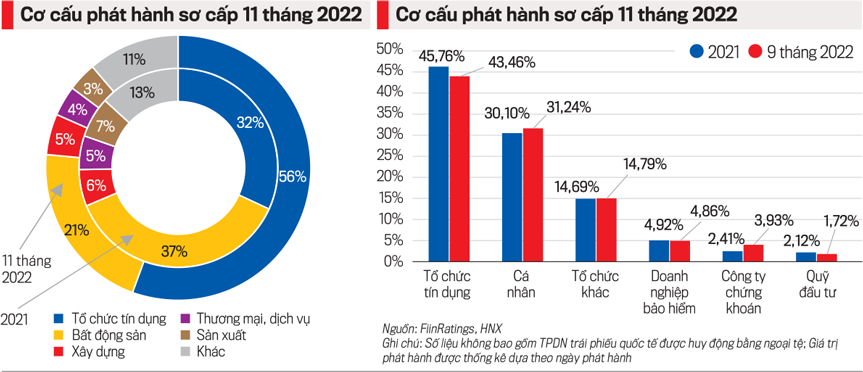

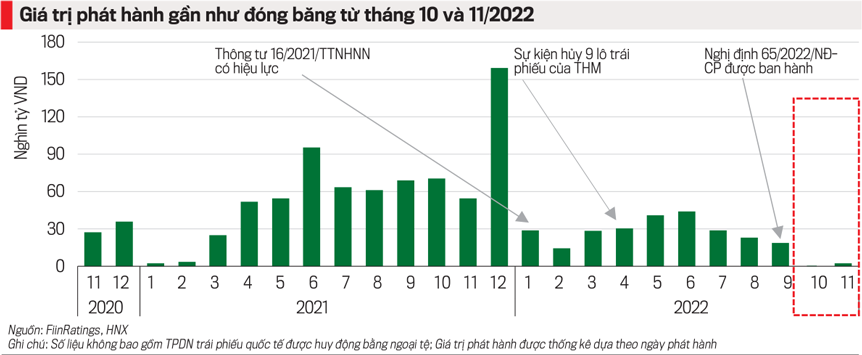

Tuy nhiên, bước sang năm 2022, thị trường trái phiếu doanh nghiệp rất ảm đạm. Thống kê từ Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) cho biết, tính từ đầu năm đến hết tháng 11/2022, chỉ có 420 đợt phát hành riêng lẻ trị giá xấp xỉ 242.865 tỷ đồng, giảm tới 56% so với cùng kỳ.

Việc phát hành trái phiếu doanh nghiệp giảm tốc đã được các chuyên gia dự báo từ lâu với loạt tồn tại thể hiện ở tất cả chủ thể tham gia thị trường. Do đó, diễn biến này có thể hiểu chỉ là chuyện sớm hay muộn và cần phải được đánh giá cẩn thận để khơi thông kênh vốn này.

Với góc nhìn của đơn vị xếp hạng tín nhiệm, ông Nguyễn Quang Thuân, Tổng Giám đốc FiinGroup, nhìn nhận, chất lượng hàng hóa trên thị trường trái phiếu doanh nghiệp Việt Nam không rõ ràng. Hiện tại, có hơn 95% giá trị lưu hành là phát hành riêng lẻ vốn mang nhiều bản chất của tín dụng dự án.

Đồng thời, nhìn lại cơ cấu phát hành của ba năm đỉnh cao 2019-2021, có đến khoảng 80% tổ chức phát hành là các doanh nghiệp chưa niêm yết và phần đông là các công ty dự án hoặc mới thành lập vốn khó tiếp cận được tín dụng ngân hàng, nhất là trong bối cảnh Ngân hàng Nhà nước đẩy mạnh kiểm soát tín dụng bất động sản trong vài năm trở lại đây. Nhìn kỹ hơn vào chỉ số cơ bản của các tổ chức phát hành chưa niêm yết này thì thấy năng lực tài chính rất yếu và có hệ số đòn bẩy tài chính rất cao, nhiều công ty chưa có doanh thu và dòng tiền lịch sử đáng kể.

Ví dụ, riêng các tổ chức phát hành trong ngành bất động sản có hoạt động phát hành năm 2021 thì khả năng bao phủ nợ vay ròng/vốn lên tới 8,1 lần vào năm 2020, trong khi kỳ hạn huy động bình quân khoảng ba năm. Như vậy, nguồn tiền trả nợ cơ bản phụ thuộc vào khả năng huy động, sau đó mở bán và lấy tiền trả nợ vay.

“Chất lượng hàng không rõ ràng cũng thể hiện ở việc thông tin về nhà phát hành gần như “mù tịt”. Trên thị trường trước đó chỉ có các thông tin mang tính nặng về quảng cáo trái phiếu của các đơn vị và cá nhân đi bán hàng”, ông Thuân nói.

Cũng phải nói thêm, yếu tố quan trọng nhất quyết định mức độ an toàn của thị trường vốn nói chung, thị trường trái phiếu nói riêng chính là chất lượng của tổ chức phát hành huy động vốn.

Thông thường, những doanh nghiệp có bề dày hoạt động với uy tín, thương hiệu, tuân thủ pháp luật và luôn đáp ứng các chỉ số an toàn tài chính chuyên ngành, có hiệu quả kinh doanh cao, có xếp hạng tín nhiệm cao…trên thị trường sẽ thu hút được đối tác, khách hàng tốt và sẽ huy động vốn được dễ dàng hơn với chi phí thấp hơn, tạo lợi thế để cạnh tranh phát triển tốt hơn. Do đó, các doanh nghiệp này sẽ luôn có động lực để tìm mọi cách phát triển hoạt động kinh doanh bài bản, chuyên nghiệp, vay trả đúng hạn, thực hiện nghiêm túc các cam kết trong kinh doanh để giữ uy tín, thương hiệu.

Thực tế, trong giai đoạn khủng hoảng tài chính toàn cầu 2009 thì không có doanh nghiệp được xếp hạng AAA và AA nào ở Malaysia bị mất khả năng thanh toán. Thế nhưng có 6,4% doanh nghiệp xếp hạng A và 33% doanh nghiệp xếp hạng BBB, 50% doanh nghiệp xếp hạng B bị mất khả năng thanh toán.

Về phía cầu, theo chuyên gia kinh tế Vũ Đình Ánh, số liệu được công bố cho thấy, cơ cấu nắm giữ trái phiếu doanh nghiệp gồm ngân hàng 20%; các tổ chức trong nước 20%; còn lại khoảng 60% do công ty chứng khoán và nhà đầu tư cá nhân nắm giữ.

Điều đáng nói, hầu hết các công ty chứng khoán mua xong thì phân phối phần lớn cho nhà đầu tư cá nhân. Như vậy, nhà đầu tư cá nhân đang nắm giữ hơn một nửa số trái phiếu doanh nghiệp lưu hành. Trong khi, họ chủ yếu xuống tiền đầu tư vì lãi suất cao, không để ý đến rủi ro hoặc bỏ ngoài tai những lời cảnh báo của cơ quan quản lý.

Ông Ánh cho rằng tình trạng trên một phần do kênh phân phối đang bị buông lỏng. Cụ thể, về nguyên tắc, trái phiếu doanh nghiệp có độ rủi ro lớn nên người tham gia thị trường phải là nhà đầu tư chuyên nghiệp. Tuy nhiên, các ngân hàng thương mại, công ty chứng khoán, các quỹ lại đi bán trái phiếu doanh nghiệp cho nhà đầu tư cá nhân, bất kể chuyên nghiệp hay không, thậm chí “đánh lận con đen” trái phiếu doanh nghiệp là gửi tiết kiệm có lãi suất cao. Hậu quả là khi trái phiếu “vỡ”, người mua không thể đòi nợ doanh nghiệp phát hành nên quay sang đòi nợ người bán (tức ngân hàng, công ty chứng khoán, quỹ), tạo nên một số vụ việc lộn xộn gần đây.

“Nhà đầu tư cá nhân không đủ hiểu biết, kiến thức về việc phân tích trái phiếu từ việc đọc các điều khoản, điều kiện phát hành trái phiếu, điều kiện xử lý, thay đổi tài sản đảm bảo, các điều khoản về sự kiện vi phạm. Ngay cả việc thế nào là trái phiếu cũng không biết. Nếu như trái phiếu phát hành riêng lẻ chỉ được mua bởi nhà đầu tư tổ chức như ngân hàng, công ty chứng khoán hay quỹ đầu tư thì có lẽ đã không phát sinh “bond run” và lây lan sang “fund run” như thời gian vừa qua”, ông Ánh nói.

Từ các tồn tại trên, cùng với loạt sai phạm trên trong năm 2022, các chuyên gia cho rằng, đó là nguyên nhân làm suy giảm niềm tin của nhà đầu tư vào kênh trái phiếu doanh nghiệp. Trong khi, niềm tin đóng vai trò rất quan trọng trên thị trường trái phiếu doanh nghiệp. Vì vậy, muốn thị trường phát triển ổn định, hiệu quả, an toàn thì nhà đầu tư phải sẵn sàng tham gia và khi đó thị trường mới có sự phát triển bền vững bởi “cung vững - cầu chắc”.

XỬ LÝ BẰNG CÁCH NÀO?

Trước ảnh hưởng hiện nay của vấn đề trái phiếu doanh nghiệp, hiện có nhiều ý kiến về việc đề xuất sự can thiệp trực tiếp của Chính phủ qua việc hình thành quỹ bình ổn thị trường trái phiếu doanh nghiệp, tương tự những gì đã và đang thực hiện tại Trung Quốc, Hàn Quốc, thậm chí như Chương trình tham gia mua trái phiếu thứ cấp tại Mỹ.

Tuy nhiên, rất nhiều chuyên gia cho rằng, cách này không khả thi trong điều kiện của Việt Nam. Để xử lý vấn đề trái phiếu doanh nghiệp hiện nay, mấu chốt như đã nói phải là câu chuyện niềm tin. Tiếp đến, các giải pháp hướng đến sự minh bạch thông tin sẽ là giải pháp căn cơ về dài hạn cũng như có thể góp phần chữa cháy ngắn hạn.

Trong nhiều cuộc họp gần đây, lãnh đạo cơ quan quản lý đã nhận thức rất rõ việc lấy lại niềm tin, tìm lại bức tranh tươi sáng là trách nhiệm của mình. Để làm được điều này, Bộ Tài chính đã nhanh chóng xây dựng dự thảo sửa đổi Nghị định 65 với nhiều hy vọng thay đổi tình hình, ít nhất là trong ngắn hạn.

Thứ nhất, đề xuất cho phép doanh nghiệp được thay đổi kỳ hạn, hoán đổi trái phiếu đã phát hành theo quy định của pháp luật về phát hành trái phiếu tối đa không quá 2 năm so với kỳ hạn tại phương án phát hành trái phiếu đã công bố cho nhà đầu tư.

Thứ hai, kiến nghị Chính phủ cho phép hoãn thực hiện quy định về yêu cầu bắt buộc xếp hạng tín nhiệm trong vòng một năm. Đồng thời, đề xuất lùi thời gian áp dụng tiêu chuẩn nhà đầu tư chứng khoán chuyên nghiệp đến ngày 1/1/2024.

Ở kiến nghị thứ nhất, có thể dễ dàng hiểu được rằng đây là biện pháp giữ thanh khoản thị trường ổn định tạm thời, tránh sự đổ vỡ lan truyền. Song, ở đề xuất thứ hai, nếu lùi thời gian áp dụng xếp hạng tín nhiệm và quy định nhà đầu tư chứng khoán chuyên nghiệp, điều này đồng nghĩa sẽ khiến việc lành mạnh hoá thị trường bị chậm lại. Vậy phải hiểu ý định của nhà quản lý như thế nào?

Theo đánh giá của chuyên gia TS. Nguyễn Trí Hiếu, đây chỉ là các biện pháp tốt nhưng chỉ mang tính tạm thời để hỗ trợ thị trường hồi phục trở lại trong thời gian ngắn, giống như việc dùng “nước gần để dập lửa gần”. Sau đó cơ quan quản lý mới tính đến đường dài như quy định ở Thông tư 65.

“Hiện nay, có nhiều nhà đầu tư dưới chuẩn đang mua trái phiếu doanh nghiệp riêng lẻ. Nếu theo quy định mới, họ sẽ không phải là nhà đầu tư chuyên nghiệp. Chính vì vậy, đề xuất lùi thời hạn áp dụng tiêu chuẩn nhà đầu tư chuyên nghiệp thực ra là dọn đường cho việc gia hạn/giãn nợ; tạo điều kiện để những nhà đầu tư này đạt chuẩn và tiếp tục được mua trái phiếu mới để doanh nghiệp đảo nợ”, TS.Hiếu chia sẻ.

Song ông Hiếu cũng lưu ý, trong dài hạn, nếu đã mở đường cho nhà đầu tư cá nhân tham gia thị trường thì phải tăng bộ lọc, tăng tính minh bạch của thị trường thông qua xếp hạng tín nhiệm mạnh hơn nữa. “Dĩ nhiên, xếp hạng tín nhiệm tăng chi phí cho doanh nghiệp phát hành nhưng đó là cái giá nên trả để thị trường ổn định. Đây cũng là cách để tăng tính minh bạch của thị trường và lấy lại niềm tin của nhà đầu tư. Bởi lẽ, những khủng hoảng xảy ra trên thị trường thời gian vừa qua có nguyên nhân chính đến từ sự thiếu minh bạch từ các doanh nghiệp phát hành”, ông Hiếu nhấn mạnh.

Hỏi một số doanh nghiệp, họ cho rằng, khi các thông tin còn đang “mập mờ”, họ có thể dành lợi thế trong việc thỏa thuận lãi suất và các điều khoản đi kèm khi vay vốn hoặc phát hành trái phiếu. Tuy nhiên tình hình nay đã khác trước.

Khảo sát của FiinRatings qua các nền tảng giao dịch trái phiếu cho thấy trái phiếu của doanh nghiệp niêm yết, có chất lượng tín dụng tốt có giao dịch khá sôi động, đặc biệt là khi lợi tức trái phiếu tăng cao sau khi nhiều nhà đầu tư “cắt lỗ” trái phiếu do tâm lý có phần hoảng loạn trước những sự kiện tiêu cực. Trái lại, nhóm doanh nghiệp không minh bạch lại khá trầm lắng.

Theo đó, đến thời điểm hiện tại, nhà đầu tư dần hiểu rằng, doanh nghiệp minh bạch thông tin giúp họ có thời gian chuẩn bị cả về tài chính lẫn tâm lý cho mọi tình huống. Trong đó có cả tình huống nhà phát hành có nguy cơ vi phạm nghĩa vụ nợ với trái chủ và phải chuẩn bị trước cho tình huống tái cấu trúc, hoãn hoặc giãn nợ với các điều khoản mới. Khi thị trường tự vận động như vậy, doanh nghiệp chắc chắn đã thấy được tầm quan trọng của minh bạch khi muốn phát hành trái phiếu.

Theo các chuyên gia, dù hiện tại đang khó khăn, song tương lai của trái phiếu vẫn là xu hướng đi lên. Xu hướng này được hỗ trợ bởi nền tảng vĩ mô tốt, hoạt động sản xuất kinh doanh của doanh nghiệp ổn định, động thái tháo gỡ vướng mắc của nhà quản lý và sự vận động của chính thị trường. Các câu chuyện đảo nợ, sai trái được nhiều người kỳ vọng chỉ là thiểu số và nhất thời.

Thay vào đó, một bộ phận lớn doanh nghiệp huy động trái phiếu vẫn là làm thật, đầu tư thật, có sản phẩm thật, không phải là đổ tiền vào những thứ không mang lại giá trị hay rủi ro lớn. Trái phiếu trước sau vẫn là kênh tốt, tiềm năng, tất yếu, cần thiết, sớm muộn gì cũng phát triển và nó sẽ còn phát triển nhiều hơn nữa.

Vấn đề ở đây, nhà quản lý sẽ làm gì để sớm có được những ngày tháng huy hoàng trên thị trường trái phiếu doanh nghiệp như đã từng nhưng không phải với cách mập mờ, thiếu minh bạch và một ngày nào đó lại chứng kiến từng đoàn người với băng rôn đỏ quạch đòi tiền.

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số đặc biệt Xuân Quý Mão phát hành ngày 23-01-2023. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam

Google translate

Google translate