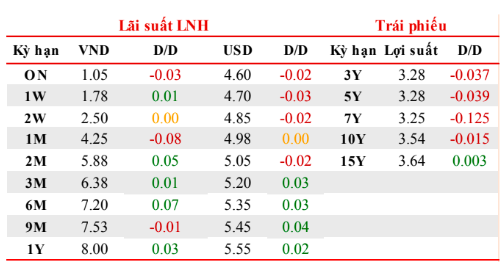

Ngày 29/3, lãi suất chào bình quân liên ngân hàng VND giảm 0,03 – 0,08 điểm phần trăm (đpt) ở các kỳ hạn qua đêm và tháng trong khi tăng 0,01 đpt ở kỳ hạn 1 tuần và đi ngang ở kỳ hạn 2 tuần so với phiên trước đó.

Cụ thể: qua đêm 1,05%; 1 tuần 1,78%; 2 tuần 2,5% và 1 tháng 4,25%. Lãi suất chào bình quân liên ngân hàng USD giảm 0,02 – 0,03 đpt ở các kỳ hạn ngắn trong khi giữ nguyên ở kỳ hạn 1 tháng. Cụ thể giao dịch qua đêm 4,6%; 1 tuần 4,7%; 2 tuần 4,85%, 1 tháng 4,98%.

Phiên 29/3, Ngân hàng Nhà nước niêm yết tỷ giá trung tâm ở mức 23.603 VND/USD, giảm 02 đồng so với phiên trước đó. Tỷ giá bán giao ngay được giữ nguyên niêm yết ở mức 24.780 VND/USD; tỷ giá mua giao ngay ở mức 23.450 VND/USD. Trên thị trường liên ngân hàng, tỷ giá chốt phiên với mức 23.487 VND/USD, giảm nhẹ 6 đồng so với phiên 28/03. Tỷ giá trên thị trường tự do không thay đổi ở cả hai chiều mua vào và bán ra, giao dịch tại 23.450 VND/USD và 23.550 VND/USD.

Theo Tổng cục Thống kê, tính đến 20/3/2023, tổng phương tiện thanh toán tăng 0,57% so với cuối năm 2022 (cùng thời điểm năm 2022 tăng 2,49%); huy động vốn của các tổ chức tín dụng tăng 0,77% (cùng thời điểm năm 2022 tăng 2,15%); tăng trưởng tín dụng của nền kinh tế đạt 1,61% (cùng thời điểm năm 2022 tăng 4,03%).

Theo thống kê của nhóm nghiên cứu MSB, ngày 29/3, Ngân hàng Nhà nước chào thầu 5.000 tỷ đồng trên kênh cầm cố kỳ hạn 28 ngày, lãi suất 5,5%. Không có khối lượng trúng thầu, không có khối lượng đáo hạn. Ngân hàng Nhà nước không chào thầu tín phiếu Ngân hàng Nhà nước, không có khối lượng đáo hạn. Như vậy, khối lượng lưu hành trên kênh cầm cố giữ ở mức 1.201,98 tỷ đồng, khối lượng tín phiếu lưu hành ở mức 110.699,8 tỷ đồng.

Ngày 29/3, Kho bạc Nhà nước Việt Nam huy động 13.500 tỷ đồng trái phiếu chính phủ, khối lượng trúng thầu là 10.916 tỷ đồng (đạt 81%). Trong đó, kỳ hạn 5 năm huy động được 1.500 tỷ, 10 năm là 2.845 tỷ, 15 năm là 4.721 tỷ, 20 năm là 1.000 tỷ và 30 năm là 850 tỷ. Lãi suất trúng thầu các kỳ hạn trên lần lượt tại 5 năm 2,93% (-0,37 đpt so với lần trúng thầu trước); 10 năm 3,45% (-0,15 đpt), 15 năm 3,60% (-0,24 đpt), 20 năm 3,75% (-1,0 đpt) và 30 năm 3,80% (-0,40 đpt).

Lợi suất trái phiếu chính phủ trên thị trường thứ cấp giảm ở hầu hết các kỳ hạn ngoại trừ tăng ở kỳ hạn 15năm. Cụ thể: 3 năm 3,28%; 5 năm 3,28%; 7 năm 3,25%; 10 năm 3,54%; 15 năm 3,64%.

Tại Báo cáo kinh tế tháng 3 và quý I/2023 vừa công bố, Tổng cục Thống kê cho biết, tính đến 20/3/2023, tổng phương tiện thanh toán tăng 0,57% so với cuối năm 2022 (cùng thời điểm năm 2022 tăng 2,49%); huy động vốn của các tổ chức tín dụng tăng 0,77% (cùng thời điểm năm 2022 tăng 2,15%); tăng trưởng tín dụng của nền kinh tế đạt 1,61% (cùng thời điểm năm 2022 tăng 4,03%). Tăng trưởng tín dụng quá thấp, cho thấy khả năng hấp thụ nguồn vốn từ kênh tín dụng đang có nhiều vấn đề. Trong bối cảnh các kênh vốn chứng khoán, trái phiếu doanh nghiệp suy thoái, đây là vấn đề rất đáng lưu tâm trong điều hành vĩ mô.

Theo Tổng cục Thống kê, quý I/2023, trong bối cảnh tăng trưởng kinh tế gặp nhiều thách thức, Ngân hàng Nhà nước Việt Nam đã điều chỉnh các mức lãi suất nhằm tháo gỡ khó khăn, hỗ trợ nền kinh tế phục hồi và duy trì tăng trưởng.

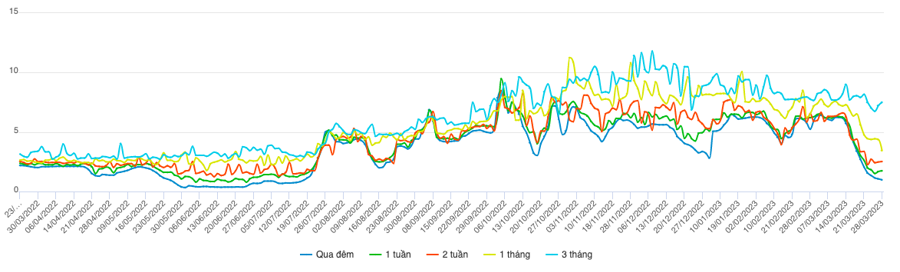

Theo đó, Ngân hàng Nhà nước Việt Nam đã quyết định giảm một số loại lãi suất điều hành từ ngày 15/3/2023. Sau quyết định này, lãi suất liên ngân hàng và lãi suất huy động đã giảm mạnh.

Đến nay, chỉ còn rất ít ngân hàng niêm yết lãi suất huy động kỳ hạn 6 tháng và 12 tháng ở mức 9%/năm. Giảm lãi suất huy động là cơ sở để các ngân hàng giảm lãi suất cho vay.

Ngoài ra, kể từ sau khi Ngân hàng Nhà nước giảm một số loại lãi suất điều hành, lãi suất liên ngân hàng liên tục “hạ độ cao”. Có những thời điểm như phiên 28/3, lãi suất liên ngân hàng qua đêm chỉ còn 0,98%, tiệm cận mức thấp nhất trong vòng 1 năm trở lại đây (giai đoạn tháng 5/2022).

Cũng trong nửa cuối tháng 3, hàng loạt ngân hàng đưa ra các gói tín dụng cho sản xuất, kinh doanh với mức lãi suất chỉ từ 7%/năm.

Giới phân tích kỳ vọng tác động tích cực của các chính sách trên sẽ được phản ánh vào tăng trưởng tín dụng từ tháng 4 trở đi.

Google translate

Google translate