Ngay sau khi Thông tư 06/2023/TT-NHNN có hiệu lực kể từ ngày 01/09/2023 cho phép, một số ngân hàng lớn đã triển khai chính sách cho khách hàng cá nhân vay để trả nợ trước hạn khoản vay tại ngân hàng khác với lãi suất ưu đãi từ 6%-8% (tùy thời gian ưu đãi) và chuyển khoản vay với thời hạn còn lại ban đầu cùng với tài sản đảm bảo về ngân hàng mình.

Điều này làm dấy lên một số lo ngại về áp lực cạnh tranh về lãi suất cho vay trong thời gian tới sẽ gia tăng và biên thu nhập lãi thuần (NIM) của các ngân hàng sẽ bị giảm xuống. Tuy nhiên, theo đánh giá của Chứng khoán ACBS, dự báo chính sách mới sẽ không có tác động quá đáng kể lên NIM của các ngân hàng vì những lý do sau:

Thứ nhất, phần lớn các khoản cấp tín dụng có giá trị lớn cho khách hàng cá nhân đều yêu cầu tài sản đảm bảo, do đó, khách hàng vẫn cần phải tất toán trước hạn khoản vay cũ để có thể rút tài sản đảm bảo tại ngân hàng cũ và sử dụng làm tài sản đảm bảo để đi vay tại ngân hàng mới.

Thứ hai, thông thường các ngân hàng sẽ áp dụng phí phạt từ 1%-3% đối với các khách hàng tất toán khoản vay trước hạn trong 1-5 năm đầu. Điều này sẽ làm tăng chi phí chuyển đổi đối với các khách hàng muốn vay ở ngân hàng mới để trả nợ trước hạn tại ngân hàng cũ. Bên cạnh đó, khoản vay mới thông thường sẽ phải kèm theo hợp đồng bảo hiểm mới và góp phần làm tăng thêm chi phí đối với khách hàng.

Thứ ba, khẩu vị rủi ro của mỗi ngân hàng là rất khác nhau. Yêu cầu chứng minh thu nhập, năng lực tài chính, định giá tài sản đảm bảo và hạn mức tín dụng trên giá trị tài sản đảm bảo (LTV) là khác nhau giữa các ngân hàng và do đó, khách hàng vẫn cần phải thỏa mãn các yêu cầu trên khi vay vốn tại ngân hàng mới.

Trên thực tế, việc cạnh tranh về lãi suất cho vay giữa các ngân hàng từ trước đến nay luôn luôn diễn ra. Tuy nhiên, đối với khách hàng, quyết định lựa chọn ngân hàng để vay vốn còn phụ thuộc vào nhiều yếu tố khác ngoài lãi suất như khả năng được chấp nhận hồ sơ pháp lý của tài sản đảm bảo, định giá tài sản đảm bảo cũng như hạn mức tín dụng được cấp của mỗi ngân hàng.

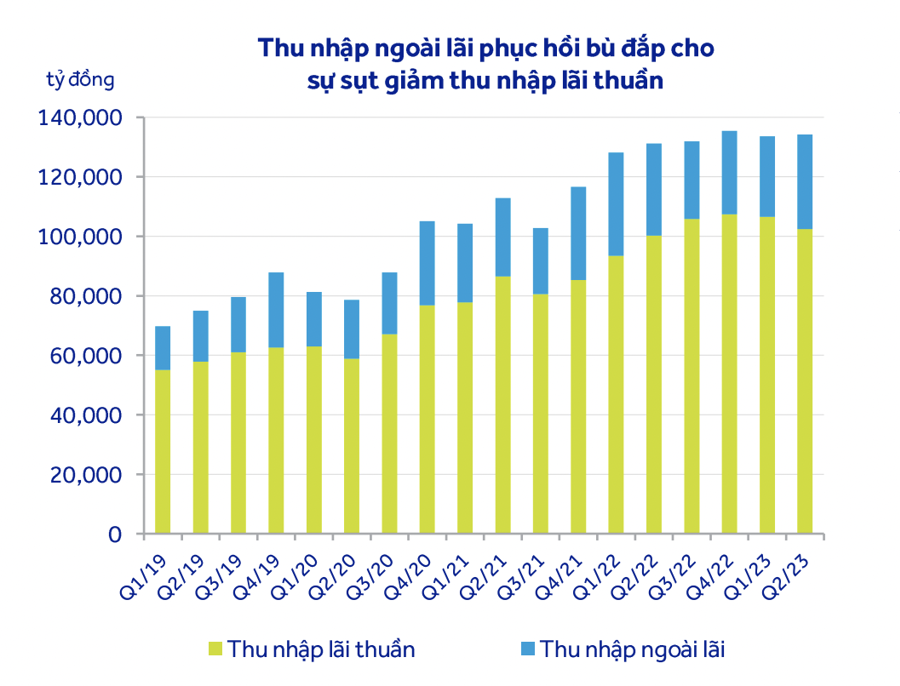

Đánh giá thêm về triển vọng lợi nhuận, theo ACBS, lợi nhuận nửa cuối năm 2023 được kỳ vọng sẽ cải thiện, căn cứ vào: NIM phục hồi nhờ lãi suất huy động giảm nhanh và CASA đã tăng trở lại kể từ Q2/2023. Trong khi đó, lãi suất cho vay mới hiện đã ở mức hợp lý hơn so với kỳ vọng của khách hàng và sẽ giảm chậm hơn so với lãi suất huy động.

Lợi nhuận từ hoạt động kinh doanh trái phiếu chính phủ phục hồi mạnh nhờ lợi suất trái phiếu chính phủ đã giảm hơn 2% ở hầu hết các kỳ hạn kể từ đầu năm.

Tuy nhiên, chi phí dự phòng sẽ chịu áp lực tăng trong nửa cuối năm 2023 do nợ xấu vẫn ở mức cao và bộ đệm dự phòng không còn dày.

Dự báo lợi nhuận của các ngân hàng trong VN-Index tăng trưởng 10% trong năm 2023 (so với mức giảm 2,5% trong 6 tháng đầu năm 2023), chậm lại so với mức tăng trưởng 34,6% trong năm 2022. Tuy nhiên mức tăng trưởng lợi nhuận sẽ có sự phân hóa rõ nét giữa các ngân hàng. Các ngân hàng có thanh khoản dồi dào và đặc biệt là khả năng quản trị rủi ro tín dụng tốt sẽ có điều kiện thuận lợi để đạt được mức lợi nhuận cao hơn.

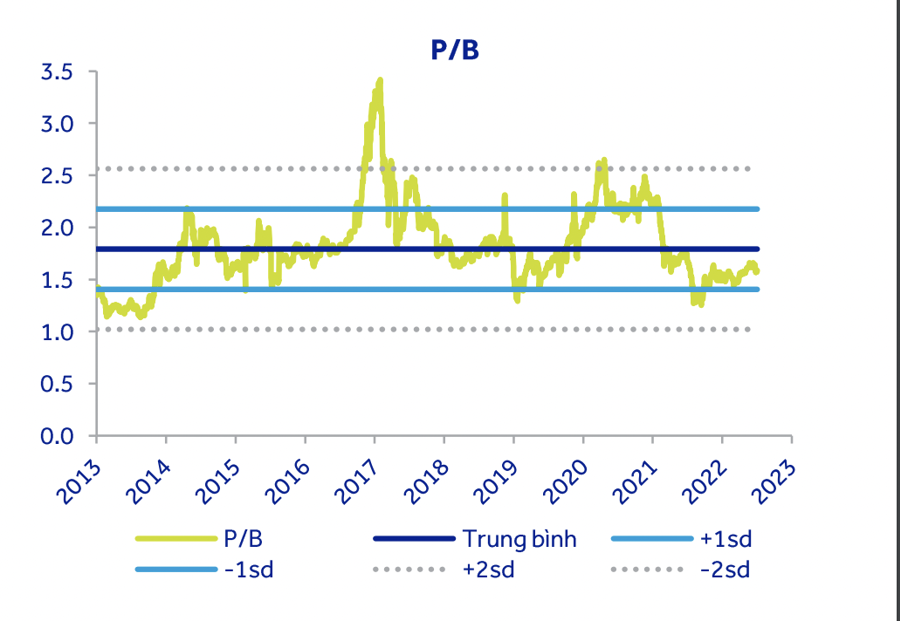

Giá cổ phiếu ngành ngân hàng đã hồi phục 48% kể từ vùng đáy tháng 11/2022 và hiện đang giao dịch ở mức P/E là 9,3 lần và P/B là 1,8 lần, thấp hơn lần lượt 22,2% và 11,5% so với mức trung bình lịch sử 10 năm. Mặc dù lợi nhuận ngành ngân hàng được dự báo sẽ tăng trưởng chậm lại trong năm 2023, với mức định giá vẫn đang ở vùng hấp dẫn, cổ phiếu ngành ngân hàng vẫn là những cơ hội đầu tư phù hợp cho các nhà đầu tư với tầm nhìn trung và dài hạn.

Những yếu tố tác động tích cực tới giá cổ phiếu ngành ngân hàng gồm: Các chính sách hỗ trợ lĩnh vực bất động sản và thị trường trái phiếu doanh nghiệp tiếp tục được Chính phủ triển khai và đạt được những kết quả tích cực, giúp hỗ trợ sức khỏe tài chính của ngành ngân hàng. Triển vọng tăng trưởng kinh tế của Việt Nam nói riêng và Thế giới nói chung tích cực, từ đó hỗ trợ nhu cầu tín dụng.

Google translate

Google translate