Luật Kinh doanh Bảo hiểm (sửa đổi) vừa được thông qua tại Kỳ họp thứ 3 Quốc hội XV ngày 16/6/2022 và có hiệu lực từ ngày 1/1/2023, với điều khoản chuyển tiếp. Giới phân tích và cộng đồng doanh nghiệp tin tưởng Luật Kinh doanh Bảo hiểm mới sẽ có tác động tích cực đến sự phát triển lâu dài của thị trường bảo hiểm.

GẤP RÚT XÂY DỰNG HẠ TẦNG CƠ SỞ DỮ LIỆU

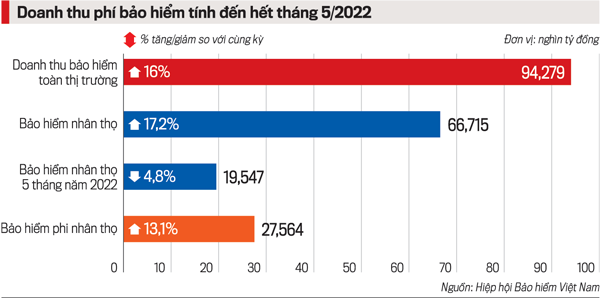

Theo Bộ Tài chính, hiện có 77 doanh nghiệp bảo hiểm đang hoạt động trên thị trường, bao gồm: 31 công ty bảo hiểm phi nhân thọ, 19 công ty bảo hiểm nhân thọ, 2 công ty tái bảo hiểm, 24 công ty môi giới bảo hiểm và 1 chi nhánh công ty bảo hiểm phi nhân thọ nước ngoài. Ngoài ra, số liệu từ Hiệp hội Bảo hiểm Việt Nam cho thấy, tính đến hết tháng 5/2022, tổng doanh thu phí bảo hiểm toàn thị trường ước đạt 94.279 tỷ đồng (tăng trưởng 16% so với cùng kỳ 2021).

Doanh thu thị trường bảo hiểm phi nhân thọ ước đạt 27.564 tỷ đồng, tăng 13,1 % so với cùng kỳ, bồi thường 7.658 tỷ đồng, tỷ lệ bồi thường 27,8% (chưa bao gồm dự phòng bồi thường).

Đối với lĩnh vực bảo hiểm nhân thọ, tổng số hợp đồng khai thác mới của các doanh nghiệp bảo hiểm nhân thọ là hơn 1,1 triệu hợp đồng, giảm 19,9% so với cùng kỳ năm ngoái. Phí bảo hiểm khai thác mới 5 tháng năm 2022 giảm 4,8% đạt 19.547 tỷ đồng. Số lượng hợp đồng có hiệu lực đến cuối kỳ là hơn 13 triệu, tăng 7,1%. Tổng doanh thu phí bảo hiểm nhân thọ ước đạt là 66.715 tỷ đồng, tăng 17,2% so với cùng kỳ năm trước.

Giới phân tích nhận định rằng, thị trường bảo hiểm Việt Nam còn nhiều dư địa để phát triển, nhờ sự hỗ trợ từ kinh tế vĩ mô ổn định. Từ năm 2000 – 2019, GDP tăng trưởng trung bình khoảng 6,5%/năm, nhưng sau đó rơi xuống còn 2,91% vào năm 2020 và 2,58% vào năm 2021 do tác động của đại dịch Covid-19.

Ngân hàng Thế giới dự báo GDP của Việt Nam sẽ tăng trưởng 5,3% vào năm 2022, trong khi đó Chính phủ đặt mục tiêu GDP sẽ tăng trưởng từ 6,0-6,5%.

GDP bình quân đầu người của Việt Nam còn thấp nhưng đang tăng mạnh trong những năm gần đây. Theo kế hoạch phát triển kinh tế - xã hội năm 2022 của Chính phủ, GDP bình quân đầu người của Việt Nam được kỳ vọng đạt 3.900 USD trong năm 2022. Việt Nam đặt mục tiêu GDP bình quân đầu người đạt 5.000 USD vào năm 2025 và đạt hơn 12.000 USD (quốc gia phát triển) vào năm 2045.

Ông Ngô Việt Trung, Cục trưởng Cục Quản lý, giám sát bảo hiểm, Bộ Tài chính, nhận định dân số Việt Nam đang trong độ tuổi vàng. Đó là cơ hội phát triển rất nhiều sản phẩm bảo hiểm nhân thọ như: bảo hiểm hỗn hợp, bảo hiểm liên kết chung, bảo hiểm hưu trí...; bên cạnh đó, kinh tế phát triển, đầu tư xây dựng mới ngày càng nhiều, lưu thông buôn bán giữa các địa phương, các quốc gia ngày càng gia tăng, tạo nhiều cơ hội cho việc phát triển các sản phẩm bảo hiểm phi nhân thọ.

Triển vọng là vậy, song ông Trung cũng lưu ý nhiều thách thức mà Việt Nam phải đối mặt nếu muốn phát triển thị trường bảo hiểm, trong đó nhấn mạnh kênh phân phối đại lý bảo hiểm còn thiếu chuyên nghiệp, thị trường bảo hiểm vẫn còn hiện tượng cạnh tranh không lành mạnh, thiếu hợp tác, hỗ trợ lẫn nhau trong chia sẻ thông tin phòng, chống gian lận bảo hiểm, làm giảm năng lực cạnh tranh của toàn thị trường.

Cùng quan điểm với Cục trưởng Ngô Việt Trung, Tiến sĩ Nguyễn Thanh Nga, Viện trưởng Viện Phát triển bảo hiểm Việt Nam chỉ ra một trong những nguyên nhân dẫn đến những bất cập trên là thị trường đang thiếu cơ sở dữ liệu chung cho toàn ngành.

“Hiện nay, Hiệp hội Bảo hiểm Việt Nam đã xây dựng cơ sở dữ liệu bảo hiểm bắt buộc trách nhiệm dân sự chủ xe cơ giới và cơ sở dữ liệu về bồi thường bảo hiểm xe tự nguyện. Tuy nhiên, các doanh nghiệp bảo hiểm chưa thực sự tự nguyện chia sẻ thông tin nên việc thống kê không được đầy đủ và chính xác, dẫn đến các thông tin chiết xuất từ hệ thống không mang lại hiệu quả quản lý như kỳ vọng. Hệ thống phần mềm quản lý đại lý bảo hiểm cũng chỉ có dữ liệu đại lý của doanh nghiệp bảo hiểm nhân thọ”, bà Nga nói.

Ngay tại cơ quan quản lý (Cục Quản lý, giám sát bảo hiểm) cũng chưa có hệ thống dữ liệu chung toàn ngành. Tất cả mới chỉ nằm ở dạng đề án.

Tại các doanh nghiệp bảo hiểm, hệ thống công nghệ thông tin đều đã được xây dựng nhằm phục vụ cho hoạt động của doanh nghiệp nhưng trên bình diện chung toàn thị trường, mỗi doanh nghiệp bảo hiểm đang sử dụng một hệ thống công nghệ thông tin khác nhau, không có sự liên thông dữ liệu chung, tình trạng phân tán dữ liệu, gây khó khăn cho công tác quản lý, chia sẻ dữ liệu, chia sẻ thông tin… trong toàn ngành dẫn đến tình trạng trục lợi bảo hiểm đã xảy ra.

THỊ TRƯỜNG TÁI BẢO HIỂM NHƯỜNG SÂN CHO NƯỚC NGOÀI

Báo cáo “Thị trường tài chính Việt Nam 2021 và triển vọng 2022” của Viện Đào tạo BIDV nhận định thị trường tái bảo hiểm của Việt Nam còn tương đối sơ khai. Tới cuối năm 2021, mới chỉ có hai doanh nghiệp tái bảo hiểm trong nước là Tổng công ty cổ phần Tái bảo hiểm quốc gia Việt Nam (Vinare) và Tổng công ty cổ phần Tái bảo hiểm PVI (PVI Re), với tổng lợi nhuận sau thuế đạt hơn 490 tỷ đồng năm 2021 (theo báo cáo tài chính của hai doanh nghiệp).

Cũng theo báo cáo trên, tính đến năm 2020, phí hoạt động tái bảo hiểm đạt 21 nghìn tỷ đồng trong tổng số 186 nghìn tỷ đồng phí bảo hiểm gốc (chiếm khoảng 11,3%). Trong đó, hoạt động bảo hiểm phi nhân thọ chiếm tới 86,02% tổng số phí tái bảo hiểm.

Theo nhóm nghiên cứu, việc thị trường tái bảo hiểm còn nhỏ cũng ảnh hưởng tới khả năng phát triển của thị trường bảo hiểm Việt Nam nói chung. Bởi, các doanh nghiệp tái bảo hiểm có vai trò quan trọng trong phân tán rủi ro, góp phần ổn định tài chính cho công ty bảo hiểm gốc, đặc biệt là trong những trường hợp xảy ra các sự cố thảm họa hay tích lũy rủi ro.

Bà Hoàng Tú Anh, Trưởng ban Kinh doanh của PVI Re, cho biết năm 2020, thị phần của hai nhà tái bảo hiểm VINARE và PVI Re đã tăng lên nhưng chưa đến 20% (VINARE 10% và PVI Re 7%). Toàn bộ thị phần còn lại thuộc về các nhà tái bảo hiểm nước ngoài. Điều này dẫn đến tình trạng phụ thuộc nhiều vào các nhà tái bảo hiểm nước ngoài, làm lệch cán cân lưu chuyển ngoại tệ. Tình trạng này không chỉ xuất hiện tại thị trường Việt Nam mà còn diễn ra tại hầu hết các thị trường bảo hiểm đang phát triển trên thế giới.

Bà Hoàng Tú Anh chỉ ra hai lý do khiến thị phần của các công ty tái bảo hiểm trong nước còn khiêm tốn.

Thị trường tái bảo hiểm còn sơ khai, phần lớn thị phần nằm trong tay các doanh nghiệp bảo hiểm nước ngoài, khiến cán cân lưu chuyển ngoại tệ mất cân đối.

Thứ nhất, cả PVI Re và VINARE đều tập trung vào mảng bảo hiểm thương mại vốn chỉ chiếm khoảng 40% doanh thu thị trường bảo hiểm gốc, trong khi 60% còn lại là các sản phẩm bán lẻ (nghiệp vụ con người, xe cơ giới, sức khỏe), vốn thuộc mức giữ lại của doanh nghiệp bảo hiểm gốc và nếu có thu xếp tái bảo hiểm thì cũng chỉ dành cho một số thị trường quốc tế (ví dụ như nghiệp vụ xe cơ giới). Dù vậy, lợi nhuận từ nghiệp vụ này thường mỏng, thậm chí thua lỗ do có tỷ lệ tổn thất cao, chi phí khai thác lớn.

Thứ hai, do thị trường tái bảo hiểm Việt Nam chỉ có hai doanh nghiệp nội, lại không có lợi thế về vốn nên việc thu xếp tái bảo hiểm phụ thuộc nhiều vào các nhà tái bảo hiểm nước ngoài, đặc biệt trong các rủi ro có trách nhiệm bảo hiểm lớn, vượt quá khả năng giữ lại của các doanh nghiệp bảo hiểm/tái bảo hiểm trong nước, nhất là các nghiệp vụ đặc thù như: hàng không, dầu khí. Ngoài ra, các công ty tái bảo hiểm trong nước cũng chưa đáp ứng được các yêu cầu cao về xếp hạng tín nhiệm (rating) của khách hàng bảo hiểm gốc…

Cũng theo bà Tú Anh, thị trường Việt Nam vẫn đang thu xếp tái bảo hiểm theo các phương pháp truyền thống, chủ yếu là tái bảo hiểm tỷ lệ. Các hình thức hợp đồng chịu rủi ro chung (Pool), tái bảo hiểm tài chính hoặc chuyển giao rủi ro thay thế (ART) không phổ biến và chưa xuất hiện nhiều tại thị trường Việt Nam.

Với sự phát triển của thị trường bảo hiểm phi nhân thọ nói chung và tái bảo hiểm nói riêng, các doanh nghiệp tái bảo hiểm trong nước còn rất nhiều dư địa để mở rộng và phát triển cũng như nâng cao thị phần.

Trước tình hình đó, các doanh nghiệp tái bảo hiểm trong nước cần nâng cao vị thế, năng lực của mình qua việc đẩy mạnh tăng vốn, nâng mức xếp hạng tín nhiệm, cơ cấu tổ chức quản lý theo chuẩn quốc tế, xây dựng chương trình quản trị rủi ro doanh nghiệp chặt chẽ, đa dạng hóa danh mục rủi ro…

Bên cạnh đó, sự hỗ trợ từ các cơ quan quản lý, bộ, ngành là yếu tố quan trọng góp phần giúp các doanh nghiệp tái bảo hiểm trong nước nâng cao cơ hội cạnh tranh với các doanh nghiệp nước ngoài, đẩy mạnh phát triển thị trường bảo hiểm/tái bảo hiểm phi nhân thọ Việt Nam. Qua đó, giúp thị trường nâng cao tính chuyên môn hóa và hoạt động chuyên nghiệp hơn.

Google translate

Google translate