Công ty CP Tập đoàn Masan (MSN) vừa báo cáo kết quả đợt chào bán riêng lẻ cổ phiếu ưu đãi cổ tức có quyền chuyển đổi. Theo đó, Masan bán thành công 74,57 triệu cổ phiếu tương ứng 99,435% tổng số cổ phiếu chào bán. Với giá bán thấp nhất 85.000 đồng/cổ phiếu, Masan thu về 6.338,9 tỷ đồng tương đương với khoảng 250 triệu USD.

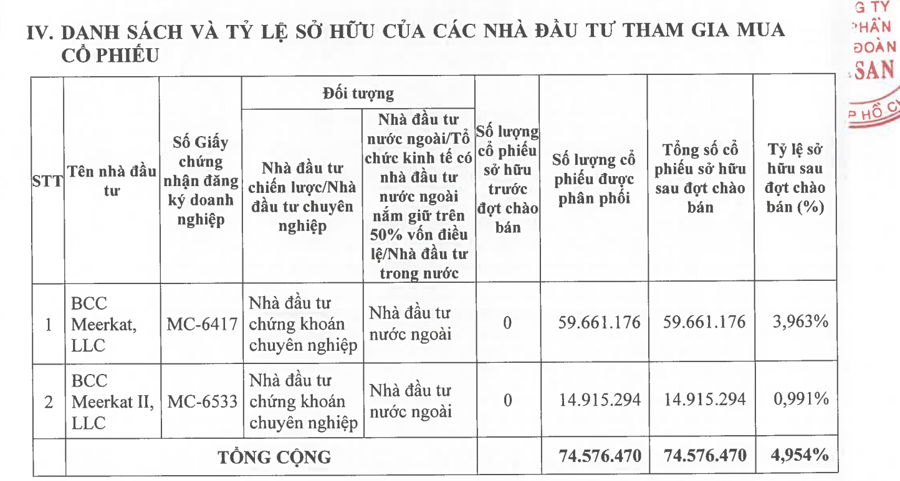

Bên mua là quỹ BCC Meerkat LLC. Đây là quỹ thuộc Bain Capital, quỹ đầu tư tư nhân hàng đầu thế giới với tổng tài sản quản lý xấp xỉ 180 tỷ USD. Trước đó, quỹ này dự định trả 200 triệu USD nhưng gần đây thông báo đồng ý nâng giá trị đầu tư lên 250 triệu USD. Sau khi mua thành công, Bain Capital nâng sở hữu tại MSN lên 4,9%.

Đáng lưu ý, mức giá MSN bán cho Bain Capital hiện đang cao hơn 25% so với thị giá MSN trên sàn hiện đang giao dịch loanh quanh 64.700 đồng/cổ phiếu.

Phần lớn nguồn tiền này được Masan dùng để thanh toán gốc và lãi các trái phiếu, hoàn trả tiền đặt cọc hợp đồng hợp tác đầu tư, trả lãi các khoản vay và góp gần 2.000 tỷ đồng vào công ty con TNHH Zenith Investment. Công ty cũng sẽ tiếp tục tích cực tìm kiếm các giải pháp thay thế để giảm đòn bẩy và giảm chi phí lãi vay với mục tiêu Nợ ròng trên EBITDA là <3,5x.

Ngoài vốn huy động từ Bain Capital, Masan Group dự kiến sẽ có thêm dòng tiền từ Techcombank khi ngân hàng này mới đây thông báo về kế hoạch chi trả cổ tức tiền mặt và thưởng cổ phiếu. Chứng khoán Vietcap dự báo Masan sẽ nhận khoảng 1.100 tỷ đồng từ đợt chia cổ tức từ nhà băng liên kết này.

Nhận định về tiềm năng cổ phiếu MSN, theo Công ty chứng khoán Bảo Việt (BVSC), giai đoạn khó khăn nhất của tập đoàn đã qua. Lợi nhuận hồi phục, chi phí tài chính giảm dần sẽ là động lực tăng trưởng của cổ phiếu trong thời gian gian tới. Đơn vị phân tích cũng nhấn mạnh cổ phiếu MSN, bên cạnh một số bluechips khác, có thể sẽ thu hút dòng tiền trong câu chuyện nâng hạng của thị trường chứng khoán Việt Nam.

Đồng quan điểm, Công ty chứng khoán BIDV (BSC) dự báo mảng tiêu dùng cốt lõi gồm Masan Consumer, WinCommerce (công ty vận hành chuỗi WinMart) đã dần tiến tới điểm hiệu quả khi tỷ lệ tăng trưởng kép hàng năm (CARG) của lợi nhuận trước thuế và lãi vay (EBIT) giai đoạn 2023-2025 đạt tới 20,8% so với giai đoạn 2021-2023 chỉ là 9%.

Về phía Masan, năm nay công ty đặt mục tiêu doanh thu thuần hợp nhất đạt 84.000 - 90.000 tỷ đồng, tăng 7-15% so với cùng kỳ năm 2023. Lợi nhuận sau thuế trước phân bổ cho cổ đông thiểu số dự kiến đạt 2.290-4.020 tỷ đồng, lần lượt tăng hơn 17% và gấp đôi so với năm 2023.

Động lực để doanh nghiệp kỳ vọng sự tăng trưởng do những trụ cột của Masan như Masan Consumer Holdings (MCH), WinCommerce (WCM), Masan MEATLife (MML) ghi nhận nhiều dấu hiệu tích cực.

Google translate

Google translate