Chứng khoán Phú Hưng vừa đưa ra những nhận định về triển vọng ngành ngân hàng sau khi Ngân hàng Nhà nước ban hành Dự thảo Thông tư hỗ trợ khách hàng bị ảnh hưởng bởi cơn bão số 3 - bão Yagi, trong đó nhấn mạnh những ngân hàng quốc doanh như VCB, BID, CTG, AGR và những ngân hàng có tỷ trọng cho vay nông nghiệp, lâm nghiệp và thủy sản tương đối cao trong nhóm NHTM như LPB (8% dư nợ) có thể sẽ chịu nhiều áp lực.

Theo thống kê của Ngân hàng Nhà nước, tổng dư nợ bị ảnh hưởng bởi bão số 3 của tất cả các tỉnh, thành phố là 165 nghìn tỷ đồng tương đương 1,1% tín dụng toàn nền kinh tế với hơn 94 nghìn khách hàng chịu ảnh hưởng.

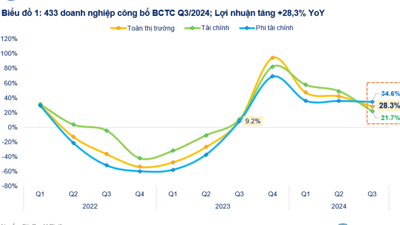

Tuy nhiên, bão Yagi không ảnh hưởng đáng kể đến tăng trưởng tín dụng của nền kinh tế chung trong 9 tháng năm 2024. Kết thúc quý 3, theo số liệu của Tổng cục thống kê, tăng trưởng tín dụng của nền kinh tế đạt 8,53%, cao hơn mức cùng kỳ năm ngoái là 6,24%.

Trải qua thời kỳ Covid-19, dư nợ tái cơ cấu vẫn chưa thể hiện rõ ràng, nên các ngân hàng đối mặt với rủi ro suy giảm chất lượng tài sản từ năm 2020 đến nay. Theo số liệu của NHNN, tính đến 23/7, tỷ lệ nợ xấu nội bảng của toàn ngành đạt gần 5%. Nếu bao gồm nợ tiềm ẩn có khả năng thành nợ xấu, nợ xấu bán cho VAMC thì tỷ lệ nợ xấu khoảng 6,9%.

Sau bão, chất lượng tài sản của ngân hàng bị ảnh hưởng khi nhiều tài sản đảm bảo bị tàn phá, tình hình thu hồi nợ và xử lý tài sản gặp nhiều trở ngại dưới tác động của mưa bão. Với giả định trong trường hợp có từ 10 - 50% dư nợ bị ảnh hưởng bởi bão Yagi chuyển thành nợ xấu, ước tính tỷ lệ nợ xấu có thể dao động trong mức 5,11 - 5,55%, tương đương tăng 11 – 55 bps.

Tỷ lệ bao phủ nợ xấu của các ngân hàng đã giảm tương đối kể từ sau đại dịch Covid-19, khiến bộ đệm rủi ro mỏng dần. Trong bối cảnh rủi ro nợ xấu của ngành ngân hàng tương đối cao, thì những thiệt hại do bão Yagi dù ở mức thấp cũng có thể gia tăng rủi ro tiềm ẩn cho hệ thống.

Mới đây, Chính phủ đang xem xét thông qua dự thảo Thông tư cơ cấu thời hạn trả nợ hỗ trợ người dân bị ảnh hưởng bởi bão số 3 cho phép các ngân hàng được cơ cấu hạn trả nợ tối đa 1 năm với khách vay bị ảnh hưởng bởi bão Yagi. Đây là thông tư cần thiết và đúng lúc để duy trì an toàn hệ thống, đặc biệt là khi xem xét đến cả các đối tượng khách hàng chịu thiệt hại trực tiếp và gián tiếp.

Thực tế, từ trước khi Ngân hàng Nhà nước công bố bản dự thảo Thông tư nêu trên, ngành ngân hàng cũng đã có những nỗ lực để hỗ trợ khách hàng nhằm hưởng ứng lời kêu gọi hỗ trợ người dân phục hồi sau bão của Thủ tưởng Chính phủ.

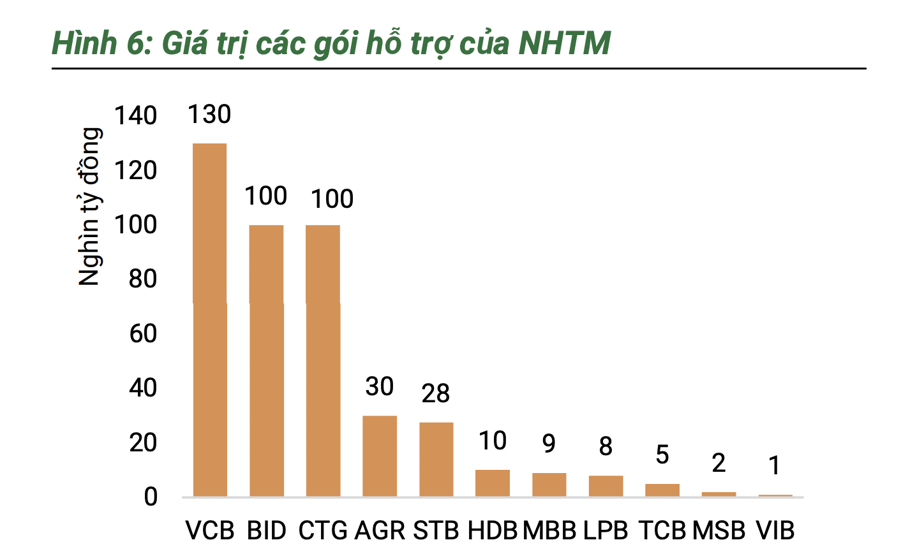

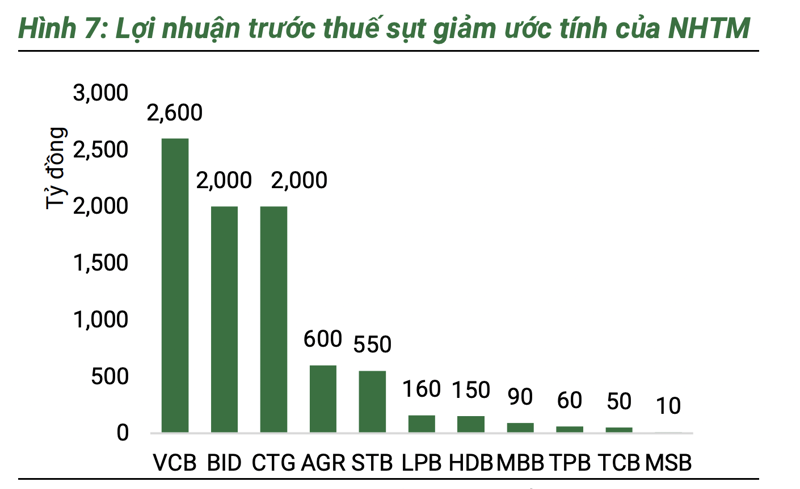

Hệ thống ngân hàng đã ban hành nhiều chương trình giảm lãi suất. Theo thống kê của Ngân hàng Nhà nước, đã có 32/40 ngân hàng đăng ký gói tín dụng với tổng số tiền là 405 nghìn tỷ đồng, lãi suất giảm từ 0,5-2% để hỗ trợ doanh nghiệp và người dân chịu tác động bởi bão số 3. Nhiều ngân hàng cũng đã thực hiện thêm các biện pháp hỗ trợ như gia hạn thời gian vay, hoãn trả lãi và tái cấu trúc khoản vay.

Chứng khoán Phú Hưng ước tính nếu những gói tín dụng này được áp dụng triệt để, thì ngành ngân hàng đã chủ động giảm khoảng 6.000 tỷ đồng lợi nhuận trước thuế, tương đương mức giảm khoảng 2% lợi nhuận trước thuế năm 2024 và ảnh hưởng chủ yếu đến nhóm Ngân hàng Quốc doanh (VCB, BID, CTG & Agribank).

Do đó, Phú Hưng vẫn duy trì quan điểm tích cực đối với triển vọng dài hạn của ngân hàng.

Thêm vào đó, NHNN đang và sẽ thực hiện nhiều hơn các biện pháp hỗ trợ. Thực tế, bão Yagi chỉ là yếu tố giúp thúc đẩy quá trình xoay chiều quan điểm chính sách diễn ra nhanh hơn, các tác nhân chính vẫn là lạm phát và tỷ giá trong nước đã ổn định hơn nhiều so với giai đoạn trước. Vì vậy, NHNN đã liên tiếp thực hiện các đợt giảm lãi suất OMO trong thời gian qua.

Cùng với chỉ đạo của Chính phủ trong việc hỗ trợ khắc phục kinh tế sau bão, NHNN càng có quyết tâm hơn trong việc ổn định và giảm thêm mặt bằng lãi suất cho vay, có thể gián tiếp thông qua hỗ trợ thanh khoản đến hệ thống ngân hàng. Qua đó, dự kiến lãi suất huy động đã đạt đỉnh và sẽ ổn định quanh mức 4,8 – 5,2% cho kỳ hạn 12 tháng. Điển hình, TCB đã giảm lãi suất huy động ngay từ đầu tháng 10.

Vì vậy, mặc dù việc hỗ trợ lãi suất có làm ảnh hưởng nhẹ đến lợi nhuận của

hệ thống, tuy nhiên Phú Hưng đánh giá cao hơn về tính ổn định của chi phí

đầu vào và chất lượng tài sản của các ngân hàng, qua đó, tác động tích cực

đến triển vọng ngành trong giai đoạn 2025F.

Google translate

Google translate