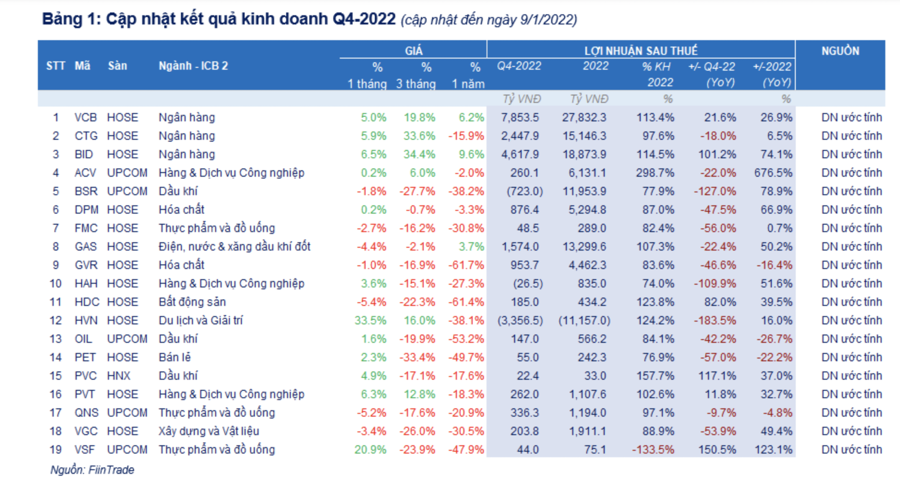

Thống kê mới nhất từ FiinTrade cho thấy, tính đến ngày 9/1/2023, 19/1694 doanh nghiệp và ngân hàng niêm yết chiếm 20,7% tổng giá trị vốn hóa trên HOSE, HNX và UPCoM đã có ước tính về kết quả kinh doanh cho Q4/2022, trong đó bao gồm 3/27 ngân hàng và 16/1580 doanh nghiệp Phi tài chính.

Tính toán sơ bộ của FiinTrade cho thấy lợi nhuận sau thuế của 19 doanh nghiệp gồm ngân hàng và doanh nghiệp niêm yết giảm sâu 24,4% so với cùng kỳ trong Q4/2022.

Cụ thể, lợi nhuận giảm sâu chủ yếu do kết quả kinh doanh kém tích cực của các doanh nghiệp ngành Hàng không (HVN), Dầu khí (BSR, OIL), Phân bón (DPM), Vận tải biển (HAH).

Ngoại trừ HVN, đây hầu hết là các doanh nghiệp thuộc những ngành chịu ảnh hưởng tiêu cực khi giá hàng hóa giảm, tình trạng đứt gãy chuỗi cung ứng được cải thiện, nhu cầu tiêu thụ đi xuống khi rủi ro suy thoái tăng lên ở những thị trường xuất khẩu chủ lực (Mỹ, Châu Âu) sau động thái tăng nhanh và mạnh lãi suất của FED.

Với Ngân hàng, lợi nhuận sau thuế duy trì tăng nhưng có sự phân hóa, trong đó VCB và BID tiếp tục ghi nhận tăng trưởng cao về lợi nhuận sau thuế so với cùng kỳ, lần lượt là +21,6% và +101,2%. Ngược lại, lợi nhuận sau thuế của CTG giảm -18% so với cùng kỳ.

Hiện thu nhập từ lãi đóng góp phần lớn vào lợi nhuận các ngân hàng và do vậy, tăng trưởng tín dụng không có sự đột biến trong Q4 được coi là chỉ báo kém tích cực về tăng trưởng lợi nhuận của các nhà băng. Số liệu từ Ngân hàng Nhà nước cho thấy tín dụng toàn hệ thống năm 2022 tăng +14,5%, thấp hơn so với room được cấp (16%) do thị trường bất động sản hấp thụ hơn 20% tổng tín dụng gần như bị đóng băng sau những diễn biến tiêu cực trên thị trường Trái phiếu doanh nghiệp.

Trong báo cáo cập nhật triển vọng lợi nhuận doanh nghiệp mới đây, Chứng khoán VnDirect cho rằng lợi nhuận toàn thị trường tăng 21,4% so với cùng kỳ trong 9T22, tuy nhiên, đang có nhiều thách thức nổi lên như: xuất khẩu yếu, biên lợi nhuận giảm, gánh nặng chi phí lãi vay gia tăng và lỗ tỷ giá. Do đó, kỳ vọng lợi nhuận ròng thị trường sẽ chậm lại đáng kể trong Q4/22 và chỉ tăng 17% trong năm 2022.

Sang năm 2023, lợi nhuận ròng toàn thị trường dự kiến sẽ tăng nhẹ 5% so với cùng kỳ trong nửa đầu năm, sau đó cải thiện hơn trong nửa cuối năm 2023, đưa mức tăng trưởng cả năm lên 14%. Trong đó Ngành Hàng không sẽ có mức tăng trưởng lợi nhuận ròng nổi bật nhờ sự phục hồi gần như hoàn toàn của các chuyến bay quốc tế.

Ngành vật liệu xây dựng sẽ có mức tăng trưởng lợi nhuận đáng kể nhờ giá nguyên liệu đầu vào (than, quặng sắt) giảm. Mặt khác, ngành Dầu khí và Hóa chất có thể có tăng trưởng lợi nhuận ròng giảm trong năm 2023 từ mức nền cao trong năm 2022.

Đồng quan điểm, Chứng khoán Rồng Việt kỳ vọng tốc độ tăng trưởng lợi nhuận sau thuế năm 2023 các danh mục theo dõi của Rồng Việt vốn chiếm 47% vốn hóa toàn Vn-Index được dự báo ở mức 6% so với cùng kỳ năm ngoái, giảm 1% so với con số tăng trưởng 7% của năm 2022.

Trong đó, đáng chú ý, nhóm doanh nghiệp thép dự báo quay trở lại mức tăng trưởng 60% chủ yếu nhờ sự phục hồi của giá thép và hoàn nhập các khoản lỗ tỷ giá trong khi sản lượng dự báo chỉ tăng trưởng nhẹ.

Các doanh nghiệp ngành bất động sản dân dụng nhìn chung được dự báo ghi nhận mức tăng trưởng 33% chủ yếu đến từ sự dẫn dắt của NLG từ điểm rơi bàn giao các dự án trong 2023 và chuyển nhượng Paragon Đại Phước. Trong khi hai doanh nghiệp còn lại trong danh mục theo dõi KDH và HDG kỳ vọng lợi nhuận sau thuế sẽ đi ngang so với 2022.

Ở chiều ngược lại, các doanh nghiệp phân bón dự báo tăng trưởng giảm 45% yoy nguyên nhân chủ yếu đến từ giá bán có xu hướng giảm mạnh từ đỉnh từ nguồn cung tăng trở lại từ Nga và Trung Quốc, bên cạnh chi phí sản xuất có xu hướng hạ nhiệt cũng làm tác động giảm giá bán.

Các doanh nghiệp thủy sản dự báo cũng ghi nhận mức tăng trưởng giảm 30% do nhu cầu yếu từ xuất khẩu và mức nền cao trong năm 2022. Còn các doanh nghiệp Khu công nghiệp dự báo giảm 29% chủ yếu do giảm các khoản thu nhập bất thường từ việc chuyển nhượng đất cao su cho các dự án khu công nghiệp.

Google translate

Google translate