Vay mua nhà, mua ô tô khó như... lên trời

Cách đây nửa tháng, anh Đức (Phú Thọ) vừa hoàn thành thủ tục mua chiếc Honda City bản L màu đỏ đời 2022 trị giá 560 triệu đồng. Để sở hữu xe, anh Đức cần vay thêm ngân hàng khoảng 250 triệu đồng.

“Lúc đầu, liên hệ với một vài ngân hàng thì hầu hết đều đề nghị tôi mua thêm bảo hiểm khoản vay, hoặc có nơi gợi ý mua thêm bảo hiểm nhân thọ thì sẽ được giải ngân ngay. Cũng phải mất cả tuần tìm hiểu, đắn đo mãi, tôi mới tìm được một ngân hàng cho vay 250 triệu mà không phải mua thêm gì cả. Tuy nhiên, lãi suất đợt này cao hơn hẳn so với trước đây, khoảng 10,8%/năm và không được hưởng lãi suất ưu đãi”, anh Đức cho biết với AutoNews.

Không may mắn như trường hợp của anh Đức, nhiều khách hàng khác phản ánh tình trạng vay mua ô tô hiện nay chẳng khác nào quay... xổ số. Hồ sơ vay vốn đã hoàn tất từ khâu ký hợp đồng, làm thủ tục bảo đảm tài sản thế chấp. Bây giờ chỉ đợi có vốn là ngân hàng sẽ giải ngân. Nhưng không biết khi nào mới đến lượt mình.

“Hồ sơ khách hàng ngày càng nhiều, nhưng giải ngân thì lại nhỏ giọt. Ai muốn giải ngân sớm thì phải chịu bỏ thêm vài chục triệu đồng để mua bảo hiểm liên quan đến tài sản đảm bảo cho khoản vay hoặc ký hợp đồng mua bảo hiểm nhân thọ. Thậm chí có trường hợp mua bảo hiểm rồi vẫn phải chờ vì… chưa đến lượt”, một khách hàng giấu tên ở quận Cầu Giấy (Hà Nội) chia sẻ.

Theo ghi nhận của AutoNews, tình trạng khách hàng khó tiếp cận vốn vay để mua ô tô đã diễn ra từ đầu năm 2022, đặc biệt vào thời điểm tháng 8, tháng 9. Nguyên nhân chính do hầu hết các ngân hàng đã “cạn” room tín dụng.

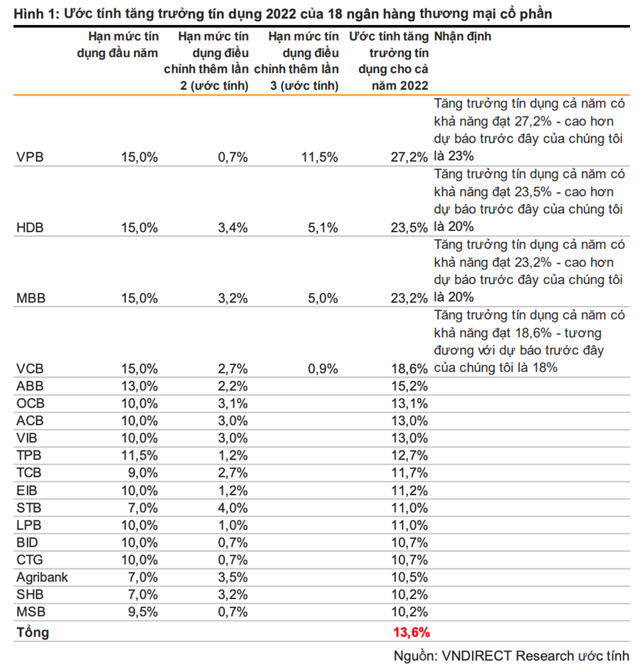

Cuối tháng 9, đầu tháng 10 vừa qua, Ngân hàng Nhà nước đã 2 lần điều chỉnh room tín dụng cho 18 ngân hàng thương mại. Theo ước tính của VNDIRECT Research, mức điều chỉnh cao nhất dành cho VPBank với tổng 2 lần điều chỉnh là 12,2%. Tăng trưởng tín dụng cả năm 2022 của ngân hàng này dự kiến đạt 27,2% so với hạn mức tín dụng 15% từ đầu năm.

Các ngân hàng khác như HDBank, Ngân hàng Quân đội cũng có khả năng tăng trưởng tín dụng cao hơn so với dự báo.

Tuy nhiên, tình trạng “khát” vốn vay mua ô tô vẫn hiện hữu bởi chính sách cho vay ưu tiên các nhóm ngành, lĩnh vực như: xuất khẩu, nông nghiệp và nông thôn; doanh nghiệp nhỏ và vừa; công nghiệp hỗ trợ và doanh nghiệp ứng dụng công nghệ cao.

Mặc dù đã nới room tín dụng nhưng Ngân hàng Nhà nước vẫn kiên định duy trì tăng trưởng tín dụng cả năm là 14%. Trong khi đó, tăng trưởng tín dụng ở thời điểm hiện tại đã đạt khoảng 13,6%. Điều này cho thấy, dư địa cho vay vẫn còn nhưng sẽ tập trung cho các nhóm ngành, lĩnh vực ưu tiên. Khả năng duyệt hồ sơ và giải ngân vốn vay mua ô tô của khách hàng sẽ tiếp tục là một thách thức từ nay đến cuối năm 2022.

Lãi suất cho vay sẽ tiếp tục tăng mạnh

Khảo sát của AutoNews tại một số ngân hàng thương mại cho thấy, chính sách cho vay mua ô tô hiện nay đang áp dụng hình thức vay thế chấp và vay tín chấp, dành cho cả xe mới và xe đã qua sử dụng.

Tùy vào ngân hàng, số tiền vay tối đa cho mỗi khách hàng từ 70-100% giá trị xe. Thời gian vay tối đa 8 năm. Lãi suất được áp dụng theo từng thời kỳ (thường trên 10%/năm). Riêng với ô tô đã qua sử dụng, hạn mức cho vay và thời gian vay sẽ thấp hơn ô tô mới.

Anh Đức Duy, Giám đốc bán hàng tại một showroom Honda ở Phú Thọ cho biết, thủ tục vay vốn khá đơn giản, khách hàng cần chứng minh thu nhập từ các nguồn như: lương, hoạt động kinh doanh/ góp vốn, cho thuê tài sản… Tuy nhiên, trên thực tế hiện nay, nhiều ngân hàng giải ngân theo kiểu “nhỏ giọt”, kèm theo các điều kiện gây khó khăn cho khách hàng.

“Khách hàng gặp khó khi vay vốn ngân hàng sẽ thận trọng hơn trong việc lựa chọn mẫu xe và mức giá cho phù hợp. Điều này ít nhiều cũng ảnh hưởng đến doanh số bán hàng của showroom. Các thương hiệu xe như Hyundai, Kia, Mazda, Mitsubishi, tỷ lệ khách hàng vay mua trả góp khá cao, chiếm khoảng 25% doanh số bán hàng. Tuy nhiên, tỷ lệ này cũng tùy thuộc vào phong cách mua sắm của khách hàng ở từng vùng”, anh Duy cho biết.

Cuối tháng 10, các ngân hàng thương mại đang bước vào cuộc “chạy đua” lãi suất huy động. Lãi suất tiền gửi tăng mạnh từ mức trên dưới 7% trước đây lên mức 8%, 9%. Thậm chí, mức lãi suất trên 10% cũng bắt đầu xuất hiện.

Các đại lý bán hàng cũng nhận định, việc tăng lãi suất huy động, tất yếu sẽ dẫn đến lãi suất cho vay tăng theo. Với cách điều chỉnh lãi từ 1-3 tháng như hiện nay, không chỉ khách hàng mới mua xe mà ngay cả khách hàng đang trả lãi định kỳ cũng sẽ phải làm quen với mức lãi suất trên 10%.

“Trong giai đoạn này, phía đơn vị kinh doanh ô tô cũng không mặn mà lắm với hợp đồng mua xe trả góp. Thay vào đó, đại lý sẽ ưu tiên tư vấn khách hàng nên trả thẳng để đảm bảo quyền lợi tốt nhất. Đối với khách hàng có nhu cầu vay mua ôtô với khoản vay thấp từ 100 đến 300 triệu đồng nên làm thẻ thấu chi hoặc thẻ visa sẽ đỡ phải mua các loại bảo hiểm không mong muốn”, anh Duy chia sẻ thêm với AutoNews.

Google translate

Google translate