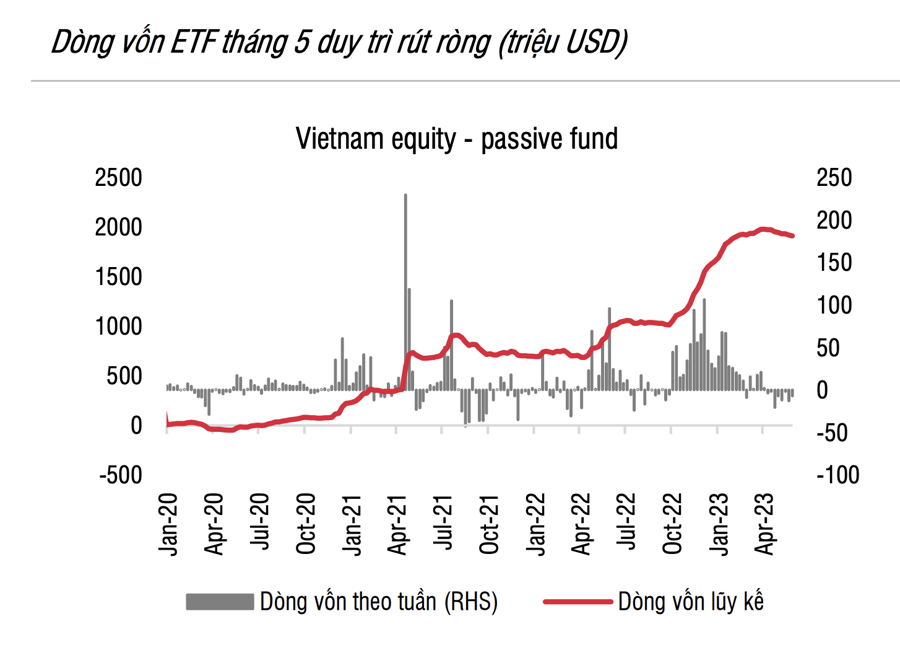

Dòng vốn ETF suy yếu đáng kể trong tháng 5, theo thống kê của SSI Research. Theo đó, nhóm quỹ ETF nội rút ròng tháng thứ 3 liên tiếp với tổng giá trị 826,6 tỷ đồng, đây là mức rút ròng lớn nhất kể từ tháng 8/2022.

Trong đó, nhóm quỹ VFM VN30 ETF rút 381,7 tỷ và VFM VNDiamond rút 420,9 tỷ ghi nhận lực rút đều đặn xuyên suốt tháng. Nhà đầu tư cá nhân từ Thái Lan, thông qua kênh Chứng chỉ lưu kí DR rút ròng kể từ đầu năm đến nay là một trong nguyên nhân chính cho sự giảm tốc, bên cạnh đó VNDiamond đang đạt đến giới hạn về tỷ trọng đối với nhóm phi ngân hàng khiến triển vọng dòng tiền không quá tích cực cho ETF này.

Tương tự, MAFM VNDIAMOND ETF, quỹ ETF thứ hai theo dõi chỉ số VNDiamond cũng không có kết quả khả quan khi chỉ vào ròng khoảng 20,5 tỷ đồng kể từ khi mở bán vào tháng 2/2023.

Ngược lại, tốc độ rút từ nhóm VN Finlead tiếp tục đà thu hẹp với giá trị rút ròng 27 tỷ đồng.

Đối với nhóm ETF ngoại, rút ròng được ghi nhận chủ yếu ở Vaneck rút ròng 113,4 tỷ và Ishares Frontier and Select EM ước tính rút rong 340 tỷ đồng. Tốc độ giải ngân từ Fubon Việt Nam cũng đã chậm lại đáng kể khi chỉ ghi nhận vào ròng 34,3 tỷ đồng.

Như vậy, dòng vốn ETF vào thị trường chứng khoán Việt Nam rút ròng lên tới 1.123 tỷ đồng trong tháng 5 và thu hẹp tổng dòng tiền giải ngân trong 5 tháng đầu năm chỉ còn 5,8 nghìn tỷ đồng.

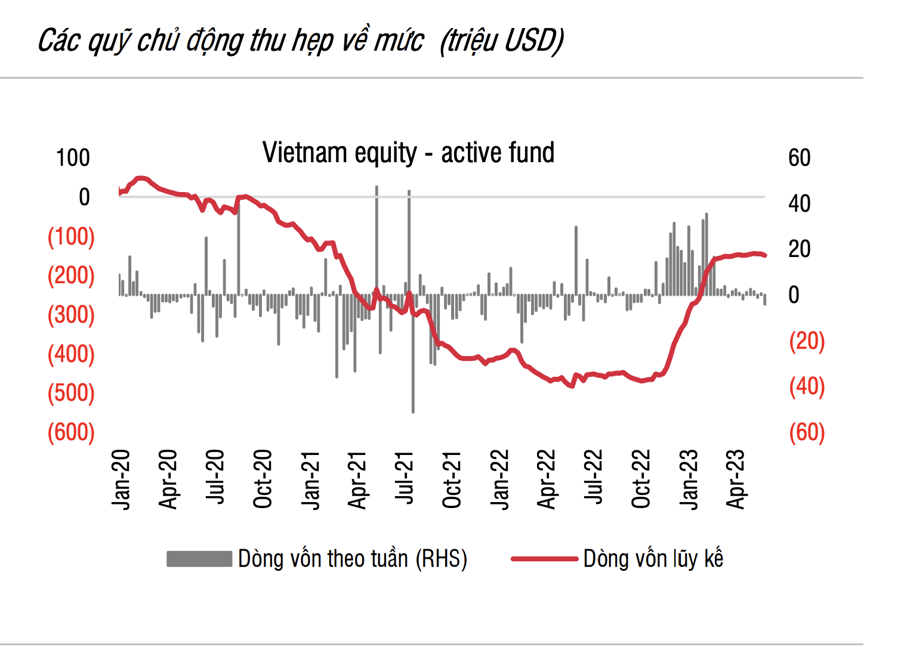

Dòng vốn từ các quỹ chủ động đảo chiều rút ròng nhẹ 14 tỷ đồng trong tháng 5. Xu hướng từ các quỹ chủ động cho thấy sự phân hóa, điểm tích cực trong tháng 5 là đà rút ròng đã thu hẹp lại. Cường độ rút ròng thận trọng hơn so với các quỹ ETF, cho thấy các quỹ chủ động vẫn đang có cái nhìn tích cực và duy trì tỷ trọng nhất định đối với thị trường Việt Nam.

Tính chung trong 5 tháng đầu năm, các quỹ chủ động đã vào ròng 3,6 nghìn tỷ đồng, tập trung vào 2 tháng đầu năm.

Khối ngoại bán ròng 3.420 nghìn tỷ đồng trong tháng 5, hoặc bán ròng 3.958 tỷ đồng nếu loại trừ giao dịch thỏa thuận mua ròng đột biến từ STG và bán ròng ở EIB – mức cao nhất kể từ tháng 12/2021. Trạng thái bán ròng được duy trì xuyên suốt tháng và mua/bán giữa các nhóm ngành cũng không có xu hướng rõ rệt.

Tuy nhiên, cần phải lưu ý rằng việc bán ròng của khối ngoại không đồng nghĩa với việc rút vốn ròng ra khỏi thị trường và tính đến hiện tại, SSI Research mới quan sát thấy sự rút ròng mạnh từ nhóm quỹ ETF với sự tham gia chủ yếu từ các nhà đầu tư cá nhân trong khi đó giao dịch của các quỹ chủ động nhiều khả năng nghiêng nhiều về việc tái cơ cấu danh mục.

Tỷ trọng giao dịch khối ngoại tiếp tục giảm mạnh trong tháng 5, khi chỉ chiếm 6,5% tổng giá trị giao dịch trên thị trường – tương đương giai đoạn giữa năm 2021 hoặc Quý 1/2022. Tính chung trong 5 tháng, khối ngoại duy trì mua ròng 2 nghìn tỷ đồng (3,6 nghìn tỷ nếu loại trừ giao dịch thỏa thuận đột biến).

Như vậy, dòng tiền ETF và các quỹ chủ động suy yếu trong tháng 5, tuy nhiên giao dịch thận trọng từ các quỹ chủ động là yếu tố tích cực hơn kỳ vọng. Xu hướng dòng vốn vào thị trường Việt Nam trong thời gian tới phụ thuộc vào nhiều biến số, và bất kỳ điều chỉnh lớn nào sẽ là cơ hội để dòng tiền các quỹ đầu tư đảo chiều trên thị trường.

Một mặt, thị trường chứng khoán Việt Nam hiện tại cũng đang ở giai đoạn giao thoa chính sách và phần lớn khó khăn của nền kinh tế cũng đã được thị trường chứng khoán phản ánh sớm trong nửa cuối năm 2022 sẽ là yếu tố tích cực cho dòng tiền.

Google translate

Google translate