Trong báo cáo hiệu suất quý 1/2024 mới đây, VEIL quỹ 1,7 tỷ đô của Dragcon Capital ghi nhận hiệu suất tăng 1,3% so với mức lợi nhuận 2,5% của VN-Index. "Sự phục hồi mạnh mẽ 8,2% của 5 cổ phiếu ngân hàng hàng đầu VEIL đã củng cố vị thế của quỹ và chỉ ra rằng điều tồi tệ nhất đã qua", quỹ này nhấn mạnh.

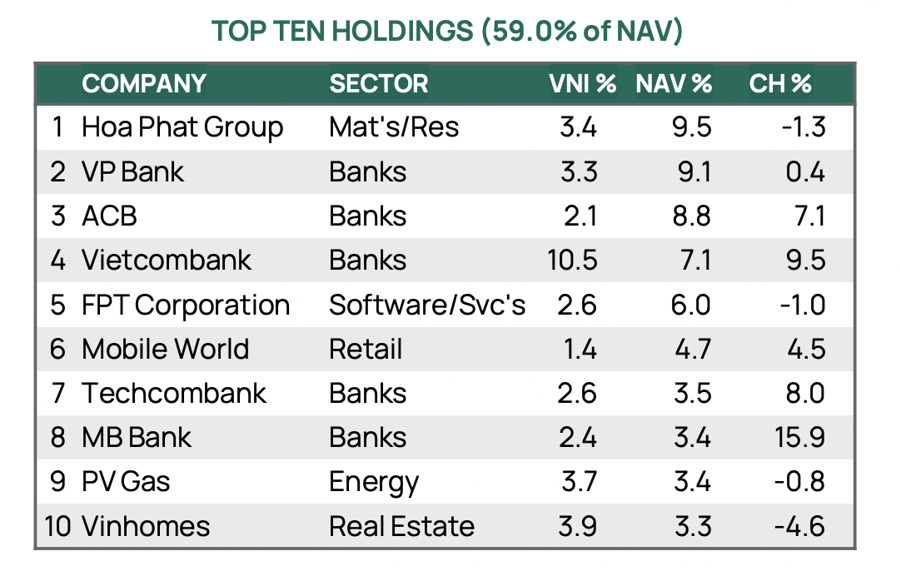

Thời điểm 31/1/2024, top 10 cổ phiếu trong danh mục VEIL chiếm khoảng 59% NAV của quỹ. Trong đó, nhóm ngân hàng áp đảo cả về số lượng và tỷ trọng với 5 cái tên góp mặt là VPB, ACB, VCB, TCB, MBB. Hầu hết cổ phiếu ngân hàng đều được gia tăng tỷ trọng so với thời điểm tháng 12/2023.

Đáng chú ý, quỹ chỉ còn duy nhất 1 cổ phiếu bất động sản trong top 10 khoản đầu tư lớn nhất là Vinhomes (VHM), còn lại là các Bluechips trong các lĩnh vực công nghệ (FPT), bán lẻ (MWG), hàng hoá (HPG), năng lượng (GAS).

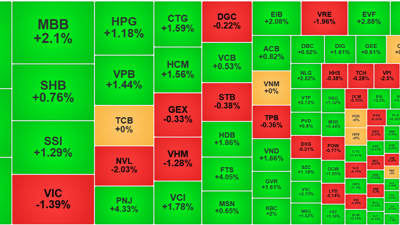

Nhận định về Vn-Index tăng 2,5% trong tháng 1 theo VEIL nhờ sự phục hồi mạnh mẽ của nhóm ngân hàng và bán lẻ ngành, lần lượt đạt +7,1% và +5,6%. Điều này là do sự kết hợp của Luật Tín dụng và Đất đai sửa đổi, tăng trưởng tín dụng tháng 12 tăng lên 13,7% từ mức 9,2% trong Tháng 11 và các nhà đầu tư nước ngoài đã mua ròng (48 triệu USD) lần đầu tiên sau 10 tháng.

Ngân hàng Nhà nước ban hành mục tiêu tăng trưởng tín dụng cả năm 15% cho tất cả các ngân hàng và Luật Tổ chức tín dụng đã được phê duyệt. Luật sửa đổi giảm giới hạn sở hữu và vay vốn của cổ đông và yêu cầu tiết lộ quyền sở hữu của cá nhân có trên 1% cổ phần. Quỹ tin rằng điều này sẽ giúp cải thiện sự ổn định lâu dài và minh bạch của hệ thống ngân hàng.

VEIL được thành lập từ năm 1995 bởi ông Dominic Scriven (nhà sáng lập Dragon Capital) và các cộng sự sau khi huy động được 16 triệu USD. Đến cuối tháng 1/2024, giá trị tài sản ròng (NAV) của VEIL lên đến 1,76 tỷ USD và là một trong những quỹ ngoại lớn nhất đang đầu tư tại thị trường chứng khoán Việt Nam.

Nhận định về thị trường mới đây, Giám đốc Khối chứng khoán của Dragon Capital cho rằng chỉ cần nắm 3 trụ cột phân tích.

Thứ nhất, chính sách tiền tệ là mục tiêu quan trọng nhất. Thứ hai ổn định kinh tế vĩ mô chính trị... Thứ ba là tăng trưởng, không quan tâm GDP mà chuyển hóa qua lợi nhuận doanh nghiệp, chuyển hóa qua hoạt động thực của nền kinh tế.

Chi tiết hơn, về chính sách tiền tệ: Lãi suất cho vay và huy động đang ở mức thấp hơn vùng Covid. Liệu có thấp nữa không, Dragon Capital vẫn tin lãi suất Việt Nam tiếp tục có một nhịp giảm nữa trong vòng 4-5 tháng tới dù đây là mức thấp kỷ lục rồi nhưng kỷ lục sẽ bị phá.

Lý do tại sao? Lãi suất và lạm phát luôn có sự tương quan nhất định. Với tốc độ phục hồi kinh tế phục hồi tương đối yếu như hiện tại, lạm phát không phải vấn đề đáng ngại, quan trọng là tăng trưởng. Do đó, dư địa nới lỏng chính sách tiền tệ thúc đẩy tăng trưởng vẫn còn.

Thứ hai về ổn định tỷ giá. Tỷ giá Việt Nam không nên nhìn chuyện FDI cũng như xuất siêu hay nhập siêu. Bởi vì khối ngân hàng về mặt tài sản có và nợ chỉ khoảng 6-7 tỷ đô la thôi trong khi đó tiền đô trong dân 50-100 tỷ đô. Ngân hàng trung ương mà không kiểm soát được tâm lý thì người dân của chúng ta có thể đi mua đô và tạo biến động do đó tỷ giá là một vấn đề quan trọng. Xét tổng thế bức tranh Việt Nam đang hồi phục, tỷ giá 2024 dịch chuyển trong phạm vi +-3% thì bình thường. Có sự ổn định nhất định của nền kinh tế.

Thứ ba, về phục hồi kinh tế: Không nên nhìn con số GDP. Về tốc độ phục hồi 2023-2024 nên nhìn lượng container xuất cảng và coi là hoạt động một phần của nền kinh tế. Lượng này ghi nhận tệ trong quý 1/2 nhưng có phục hồi nhất định. Thứ hai là điện năng. Quý 1 điện năng tăng trưởng âm 1,1% chuyển dịch cuối năm dương từ từ và 3,3% so năm 2023. Điểm sáng là chúng ta có sự phục hồi.

"Tóm lại triển vọng 2024 chúng ta có chính sách tiền tệ nới lỏng tuyệt đối không nên kỳ vọng cú rớt mạnh thị trường. Chúng ta mục tiêu kiên quyết là tăng trưởng, cái chờ duy nhất là lợi nhuận doanh nghiệp. Chính sách tiền tệ ghi nhận lãi suất thấp tháng 9/10/2023 thì mất một thời gian 9-12 tháng thẩm thấu vào doanh nghiệp, lợi nhuận doanh nghiệp sẽ phục hồi", vị này kỳ vọng.

Hiện tại, chuyên gia Dragon Capital cho rằng VN-Index đang ở chu kỳ hồi phục khi hội tụ các yếu tố như lãi suất thấp, vĩ mô ổn định và tăng trưởng lợi nhuận bắt đầu tạo đáy. Với chu kỳ này nhà đầu tư có thể có hiệu suất vượt trội trên 20%. Trong chu kỳ hồi phục, những ngành beta cao, biến động lớn sẽ có hiệu suất tốt, đơn cử như tiêu dùng không thiết yếu, bất động sản, tài chính ngân hàng sẽ tăng trưởng và mang đến lợi nhuận cao. Ngược chiều, những nhóm ngành như tiêu dùng thiết yếu, y tế, năng lượng, tiện ích như điện nước khả năng sẽ có hiệu suất thấp hơn trong chu kỳ này.

Google translate

Google translate