Công ty TNHH một thành viên Đầu tư SCIC (SIS) báo cáo kết quả giao dịch cổ phiếu của tổ chức có liên quan Ngân hàng Thương mại Cổ phần Quân Đội (mã MBB-HOSE).

Theo đó, SIC vừa có thông báo về việc hoàn tất việc bán toàn bộ 1,35 triệu cổ phiếu của Ngân hàng TMCP Quân đội - MB Bank (mã MBB-HOSE), hoàn thành 100% lượng đăng ký.

Giao dịch được thực hiện theo phương thức khớp lệnh trong thời gian từ ngày 20/2 đến ngày 12/3/2024. Sau giao dịch, SIC không còn nắm giữ cổ phiếu MBB.

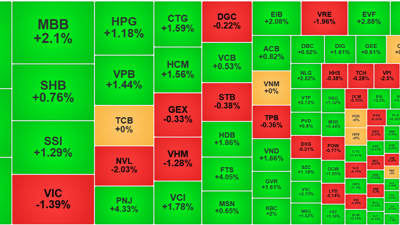

Trên thị trường chứng khoán, kết phiên giao dịch ngày 12/3 vừa qua, cổ phiếu MBB của Ngân hàng TMCP Quân đội chốt phiên ở mức 23.100 đồng/cổ phiếu. Tạm tính theo mức giá này, Công ty TNHH một thành viên Đầu tư SCIC có thể thu về khoảng hơn 32 tỷ đồng từ việc thoái vốn tại MB Bank.

Trước đó, từ ngày 17/1 đến ngày 15/2, SIC đã đăng ký bán toàn bộ 3 triệu cổ phiếu MBB nhưng chỉ bán thành công 1,65 triệu cổ phiếu theo phương thức khớp lệnh, do biến động thị trường.

SIC là tổ chức có liên quan đến ông/bà Vũ Thái Huyền - Thành viên HĐQT MB và là người đại diện phần vốn sở hữu của Tổng Công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) tại MB.

Hiện tại, SCIC là công ty mẹ của SIC đồng thời là cổ đông lớn thứ 2 tại MB khi sở hữu 459,42 triệu cổ phiếu, tương đương tỷ lệ 9,425% vốn điều lệ ngân hàng.

Năm 2023, MB Bank ghi nhận thu nhập lãi thuần đạt 38.683 tỷ đồng, tăng 7,39% so với năm trước - trong năm, MB Bank trích lập dự phòng rủi ro tín dụng 6.087 tỷ đồng, giảm 24,36% so với năm 2022 (8.047 tỷ đồng).

Kết quả, MBB báo lãi sau thuế đạt 21.053 tỷ đồng, tăng 15,97% so với năm trước.

Được biết trong cuộc họp nhà đầu tư, MBB lên kế hoạch lợi nhuận thận trọng với kỳ vọng tỷ lệ hình thành nợ xấu cải thiện nhẹ. Cụ thể:

Kế hoạch kinh doanh năm 2024: MBB dự kiến lợi nhuận trước thuế năm 2024: 28,8 nghìn tỷ đồng, tăng 10% so với cùng kỳ. Ngoài ra, MBB còn đưa ra mục tiêu nội bộ khoảng 30 nghìn tỷ đồng, tăng 14% so với cùng kỳ.

- Tăng trưởng tín dụng: MBB dự kiến mục tiêu nội bộ đạt trên 20% (hạn mức tín dụng hiện tại là 16%). Tín dụng toàn hệ thống giảm khoảng 1% trong 2 tháng đầu năm 2024 nhưng dư nợ tín dụng của MBB tương đối đi ngang.

- Tăng trưởng tiền gửi: 12%; Tỷ lệ nợ xấu trước phân loại nợ theo hệ thống CIC đạt 1,5% (dự kiến đi ngang hoặc giảm nhẹ so với cùng kỳ năm trước). MBB đang đầu tư mạnh vào các mô hình quản lý rủi ro đa tầng. Tỷ lệ bao phủ nợ (LLR) được duy trì ở mức ít nhất là 100% trong dài hạn.

- NIM: đi ngang hoặc tăng nhẹ so với cùng kỳ năm trước. MBB kỳ vọng NIM toàn hệ thống có thể sẽ giảm so với cùng kỳ năm trước.

Theo quan điểm của VCSC, nhìn chung, kế hoạch lợi nhuận trước thuế năm 2024 của MBB thấp hơn nhẹ so với dự báo hiện tại của VCSC là 31 nghìn tỷ đồng, tăng 18% so với cùng kỳ. VCSC cho rằng ngân hàng thận trọng trước nguy cơ cạnh tranh ngày càng gia tăng trong ngành ngân hàng và một số khó khăn về môi trường kinh doanh sẽ kéo dài trong năm 2024. Tuy nhiên, ngân hàng cho rằng giai đoạn khó khăn nhất đã qua và MBB có thể tiếp tục đạt mức tăng trưởng cao hơn so với toàn hệ thống trong năm 2024. VCSC nhận thấy MBB thường vượt kế hoạch đã đề ra.

Qua đó, VCSC đã tăng 9,6% giá mục tiêu cho cổ pheieus MBB lên 28.500 đồng/cổ phiếu và duy trì khuyến nghị "mua". VCSC cho biết giá mục tiêu cao hơn của VCSC chủ yếu do VCSC tăng 15,0% dự báo lợi nhuận giai đoạn 2024-2028 (thay đổi tương ứng 4%/12%/17%/23%/25% vào năm 2024/25/26/27/28).

VCSC tăng 2,2% dự báo lợi nhuận sau thuế năm lên 24,8 nghìn tỷ đồng, tăng 17,7% so với cùng kỳ) do (1) thu nhập từ HĐKD(TOI) tăng 1,2%, bị ảnh hưởng một phần bởi (2) chi phí dự phòng tăng 1,6% và VCSC kỳ vọng doanh thu sẽ tăng trưởng mạnh vào năm 2024 với chất lượng tài sản được kiểm soát tốt và MBB sẽ duy trì tỷ lệ CASA hàng đầu trong ngành với khả năng thu hút khách hàng tốt trong môi trường lãi suất thấp.

Google translate

Google translate