Trong báo cáo cập nhật triển vọng thị trường mới đây, dựa trên báo cáo tài chính Q2/2024 và Q3/2023, BSC cho rằng kết quả kinh doanh các doanh nghiệp dự kiến sẽ ghi nhận mức phục hồi đáng kể so với cùng kỳ 2023, ước mức tăng khoảng từ 16-20% so với cùng kỳ.

Kết quả này dựa trên mức nền thấp của một số ngành Q3/2023 gồm Ngân hàng, Bán lẻ, Hoá Chất, Tiện ích, Vật liệu xây dựng, Tài Nguyên cơ bản; Doanh thu tiếp tục cải thiện nhờ lượng đơn hàng phục hồi PMI tháng 8 duy trì ở mức 58,4 điểm, và biên lợi nhuận dự kiến phục hồi nhờ vào giá nguyên vật liệu đầu vào giảm đi kèm với sức mua dần phục hồi.

Bên cạnh đó, chi phí lãi vay sẽ ở mức thấp hơn cùng kỳ, điều này đã được phản ánh trong Q2/2024. Chi phí lỗ tỷ giá & chi phí tài chính khác ghi nhận mức tăng đột biến trong Q2/2024, tuy nhiên luỹ kế đến ngày 30/9/2024, tỷ giá chỉ ghi nhận mức 1,31% từ đầu năm so với mức 4,31% tại ngày 30/6/2024. Do đó, kỳ vọng các doanh nghiệp ghi nhận mức lỗ tỷ giá lớn trong Q2/2024 sẽ được ghi nhận lại mức lãi tỷ giá trong Q3/2024.

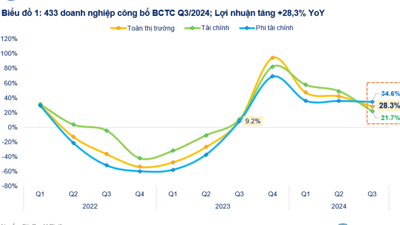

Thực tế theo số liệu từ FiinTrade, tính đến ngày 22/10/2024 đã có 433 doanh nghiệp niêm yết đại diện 19,2% vốn hóa toàn thị trường công bố kết quả kinh doanh quý 3, bao gồm 5/27 Ngân hàng, 28/35 công ty chứng khoán và 395/1483 doanh nghiệp Phi tài chính.

Tổng lợi nhuận sau thuế Q3/2024 của 433 doanh nghiệp tăng 28,3% so với cùng kỳ, thấp hơn mức tăng trong quý 2 trước đó tăng 42,2% chủ yếu do nền so sánh đã cao hơn. Tính chung 9 tháng năm 2024, lợi nhuận sau thuế của các doanh nghiệp này đạt mức tăng 38,7% cao hơn mục tiêu cả năm tăng 16,2%. Với Ngân hàng, 5/27 Ngân hàng bao gồm TCB, SSB, LPB, PGB, và KLB cùng báo cáo lợi nhuận tăng trưởng cao so với cùng kỳ, đạt mức tăng chung là 37,8%.

So sánh tỷ suất sinh lời của thị trường và lãi suất gửi tiết kiệm, BSC nhận thấy điều kiện cần để hình thành xu hướng tăng trung và dài hạn thị trường đến từ tỷ suất sinh lời của thị trường chứng khoán hấp dẫn hơn các kênh đầu tư khác, và điều kiện đủ là EPS duy trì tốc độ tăng nhằm đảm bảo tỷ suất sinh lời kỳ vọng tiếp tục duy trì mức hấp dẫn, tương tự đã xảy ra thời điểm 2015-2016, 2020-2021.

BSC nhận thấy giai đoạn 2023-2025 sẽ khá tương đồng với giai đoạn 2015-2016, ngoài ra tăng trưởng lợi nhuận sau thuế 2025 sẽ chủ yếu đến từ hoạt động kinh doanh cốt lõi thay vì có sự đóng góp của các chi phí tài chính môi trường lãi suất cho vay giảm, và thanh lý các tài sản khác.

Ở giai đoạn 2015-2016, Vn-Index đi ngang suốt trong năm 2015 nhưng bước sang năm 2016 chỉ số tăng một mạch từ 542 điểm đầu năm đóng cửa năm ở vùng giá 672 điểm, tương ứng tăng 130 điểm.

Trong giai đoạn này, theo BSC, nhóm cổ phiếu vốn hoá lớn kỳ vọng sẽ tiếp tục duy trì hiệu suất vượt trội hơn nhóm Mid-small cap cho đến khi tăng trưởng lợi nhuận nhóm cổ phiếu vừa và nhỏ bắt kịp trong năm 2025. Khuyến nghị ưu tiên nhóm cổ phiếu vốn hoá lớn trong nửa đầu năm 2025 và nửa sau năm 2025 là cơ hội cho các cổ phiếu vừa & nhỏ.

Các ngân hàng Trung ương bắt đầu chu kỳ nới lỏng tiền tệ khi tăng trưởng kinh tế có dấu hiệu suy yếu dẫn đến sự đảo ngược dần dòng vốn sang các khu vực thị trường mới nổi có định giá và câu chuyện hấp dẫn cũng như giảm áp lực rủi ro tỷ giá với các nước khu vực này. Theo BSC, nhà đầu tư nên ưu tiên các cổ phiếu có vốn hoá lớn cho câu chuyện trên.

Trước đó, hồi tháng 10 như VnEconomy đề cập, ông Nguyễn Việt Đức – Giám đốc Kinh doanh Số, Công ty CP Chứng khoán VPBank cũng cho rằng thị trường hiện tại rất giống với uptrend thế kỷ gần nhất 2015.

"Năm 2015 câu chuyện Trung Quốc suy thoái, ảnh hưởng rất nhiều đến thị trường chứng khoán Việt Nam. Thời điểm đó, Mỹ cũng sợ suy thoái nhưng là suy thoái mềm. Đồng thời, câu chuyện nâng hạng thị trường cũng rất nổi. Tôi cảm giác những câu chuyện ở hiện tại cũng tương tự như vậy, tích lũy dần dần để bứt phá.

Nếu như năm 2015 tích lũy để 2016 bứt phát thì năm 2024 tích lũy để 2025 bứt phá, tháng 9/2025 kỳ vọng thị trường chứng khoán Việt Nam được nâng hạng", Giám đốc Kinh doanh Số, Công ty CP Chứng khoán VPBank kỳ vọng.

Google translate

Google translate