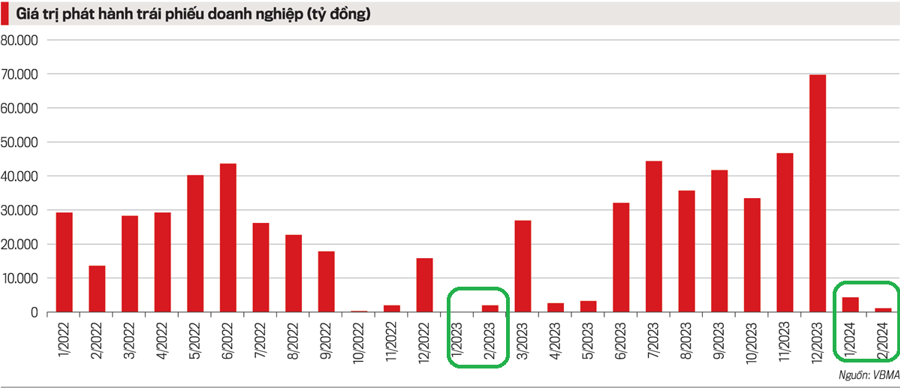

Thông tin từ Bộ Tài chính cho thấy, tính đến ngày 23/2/2024 có 11 doanh nghiệp phát hành trái phiếu với khối lượng 7,25 nghìn tỷ đồng, gấp 8 lần cùng kỳ năm 2023; trong đó có 52,4% trái phiếu phát hành có tài sản đảm bảo. Tuy nhiên, khi so sánh với lượng trái phiếu phát hành sôi động nửa cuối năm vừa qua, có thể thấy rõ sự ảm đạm của thị trường trái phiếu doanh nghiệp hai tháng đầu năm 2024.

PHÁT HÀNH MỚI ẢM ĐẠM, MUA TRƯỚC HẠN CHỮNG LẠI

Theo các chuyên gia, thị trường có xu hướng tăng trưởng chậm từ đầu năm trong bối cảnh một số quy định siết chặt kỷ luật, đòi hỏi yêu cầu cao hơn với các thành viên tham gia thị trường khi nhiều điều khoản tại Nghị định số 08/2023/NĐ-CP ngày 5/3/2023 sửa đổi, bổ sung và ngưng hiệu lực thi hành một số điều tại các nghị định quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế (Nghị định 08), hết hiệu lực và thực thi trở lại như Nghị định 65/2022/NĐ-CP ngày 16/9/2022, đó là tiêu chí xác định nhà đầu tư cá nhân chuyên nghiệp và yêu cầu xếp hạng tín nhiệm.

Về cơ cấu phát hành phân theo nhóm ngành, từ đầu năm đến nay, bất động sản và xây dựng là hai nhóm ngành có giá trị phát hành cao nhất.

Theo đó, nhóm doanh nghiệp bất động sản chiếm áp đảo 52% (3,75 nghìn tỷ đồng) và xây dựng chiếm 24% (1,7 nghìn tỷ đồng). Các doanh nghiệp phát hành giá trị lớn như: Công ty cổ phần Đầu tư hạ tầng kỹ thuật TP.HCM (CII) phát hành thành công 2,8 nghìn tỷ đồng, Tổng công ty Đầu tư và Phát triển công nghiệp Becamex (1,3 nghìn tỷ đồng), Công ty TNHH MTV BOT tỉnh Ninh Thuận (1,2 nghìn tỷ đồng), Tập đoàn Vingroup (2 nghìn tỷ đồng)…

Như vậy, giá trị trái phiếu phát hành không còn tập trung trong ngành ngân hàng như từng thấy, có vẻ như doanh nghiệp nhiều ngành nghề đang bước vào giai đoạn hồi phục.

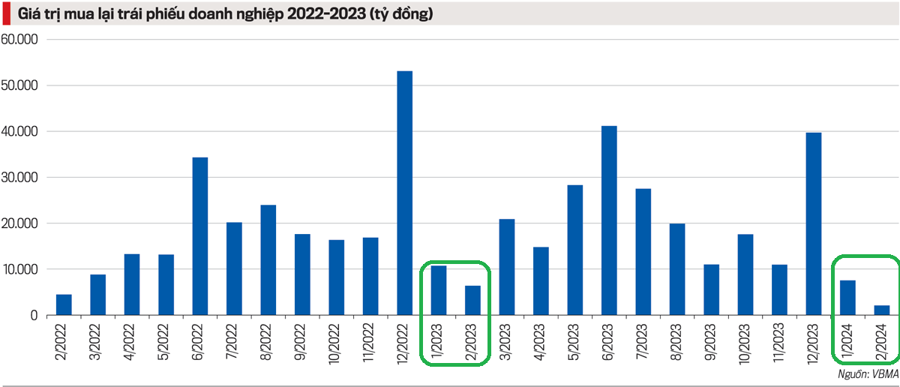

Lãi suất phát hành bình quân 10,26%/năm và kỳ hạn phát hành bình quân 5,5 năm. Cơ cấu nhà đầu tư mua trái phiếu doanh nghiệp chủ yếu là tổ chức, trong đó, trong nước chiếm 80,6%; nước ngoài chiếm 6,2%; còn nhà đầu tư cá nhân mua 13%. Sau thời gian dài rầm rộ mua lại trái phiếu trong năm 2023, khối lượng mua lại trước hạn 2 tháng đầu năm 2024 đạt 9,1 nghìn tỷ đồng, giảm sâu 41,2% so với cùng kỳ năm 2023.

Chia sẻ gần đây, ông Nguyễn Hoàng Dương, Phó Vụ trưởng Vụ Tài chính các ngân hàng và các tổ chức tài chính (Bộ Tài chính), cho biết căn cứ các quy định của Nghị định 08, doanh nghiệp và nhà đầu tư trái chủ rất nỗ lực thực hiện đàm phán thanh toán trái phiếu đến hạn.

Thống kê dữ liệu của Sở Giao dịch chứng khoán Hà Nội (HNX) cho thấy trong năm 2023, có 35 công ty không còn gánh nặng nợ trái phiếu do đẩy mạnh hoạt động mua lại trước hạn, với tổng số tiền hơn 20.000 tỷ đồng.

Chẳng hạn, Tổng công ty Phát triển đô thị Kinh Bắc xóa toàn bộ 2.400 tỷ đồng nợ trái phiếu ra khỏi sổ sách.

Tất cả các lô trái phiếu của Công ty cổ phần Phát triển bất động sản Phát Đạt, Tập đoàn Hà Đô công bố trên HNX cũng trong trạng thái “hủy toàn bộ”, nhằm giảm dư nợ giúp các chỉ số tài chính lành mạnh hơn, giảm bớt áp lực vay nợ.

Về tình hình công bố thông tin bất thường, Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) cho biết có 7 doanh nghiệp công bố chậm trả gốc, lãi trong tháng 2/2024 với tổng giá trị khoảng 6.213 tỷ đồng (gồm lãi và dư nợ còn lại của trái phiếu) và 24 mã trái phiếu được gia hạn thời gian trả lãi, gốc hoặc thời gian mua lại trái phiếu trước hạn.

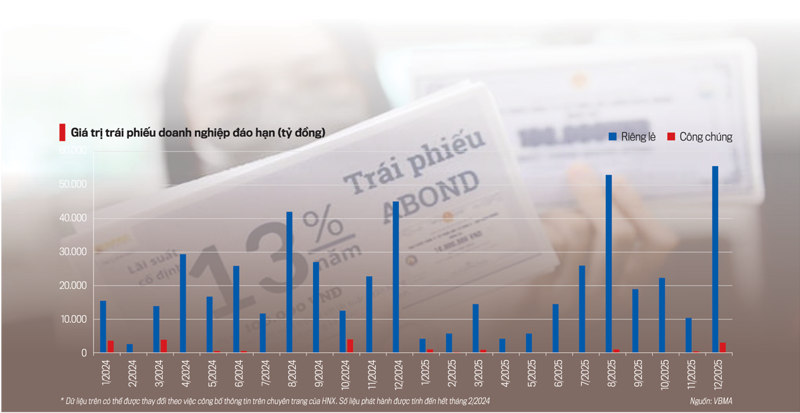

Chính sách cho phép giãn, hoãn nợ trái phiếu và cho hoán đổi trái phiếu lấy bất động sản hoặc sản phẩm khác, tiếp tục được nối dài sang năm 2024, giúp nhiều doanh nghiệp “hạ cánh mềm” và giảm bớt áp lực vào thời điểm đáo hạn. VBMA ước tính trong 10 tháng còn lại của năm 2024 sẽ có khoảng 255.732 tỷ đồng trái phiếu đáo hạn, trong đó, một phần rất lớn từ trái phiếu bất động sản với 98.127 tỷ đồng, tương đương 38,4%.

Cũng theo Bộ Tài chính, hoạt động trên “chợ” giao dịch trái phiếu doanh nghiệp riêng lẻ sôi động hơn. Hiện, số mã trái phiếu đăng ký giao dịch trên hệ thống được công bố trên chuyên trang thông tin về trái phiếu doanh nghiệp của Sở Giao dịch Chứng khoán Hà Nội là 936 mã trái phiếu của 266 doanh nghiệp, với giá trị đăng ký giao dịch đạt 652,9 nghìn tỷ đồng.

Trong đó, 264 mã trái phiếu thuộc 110 tổ chức phát hành đã phát sinh giao dịch, với tổng giá trị giao dịch toàn thị trường đạt 333,3 nghìn tỷ đồng, giá trị giao dịch bình quân đạt 2,2 nghìn tỷ đồng/phiên. Bên cạnh đó, thị trường thứ cấp dần phản ánh mức độ rủi ro của trái phiếu vào định giá lãi suất giao dịch trái phiếu trên thị trường.

CẦN GIA CỐ LẠI THỊ TRƯỜNG

Dù tình hình phát hành đầu năm trầm lắng nhưng chuyên gia từ Fiinratings bày tỏ sự lạc quan về triển vọng kênh huy động trái phiếu doanh nghiệp năm 2024 sẽ sôi động hơn năm 2023 nhờ nỗ lực cải thiện môi trường vĩ mô của Chính phủ, tình hình kinh doanh sáng sủa hơn và thị trường dần làm quen với những tiêu chuẩn mới của Nghị định 65.

Nhà đầu tư sẽ hưởng lợi bởi tính minh bạch, chất lượng các lô trái phiếu doanh nghiệp phát hành mới được kỳ vọng sẽ cải thiện hơn, thị trường bước vào giai đoạn phát triển mới.

Chia sẻ dưới góc nhìn tích cực, chuyên gia kinh tế Cấn Văn Lực cho rằng thị trường dần phục hồi và niềm tin dần quay trở lại song vẫn còn 5 rào cản, bất cập chính cần tháo gỡ để thị trường phát triển tốt hơn. Thứ nhất, rào cản lớn nhất là hình thức phát hành. Thống kê sơ bộ cho thấy 90% trái phiếu doanh nghiệp được phát hành riêng lẻ và chỉ 10% phát hành ra công chúng, rõ ràng cấu trúc này rất mất cân đối.

Thứ hai, cơ cấu nhà đầu tư. Trên thị trường sơ cấp, nhà đầu tư cá nhân riêng lẻ nhà đầu tư ban đầu chỉ chiếm khoảng 5% nhưng mua bán qua thị trường thứ cấp, nhà đầu tư cá nhân chiếm đến gần 30%. Điều này cho thấy rất nhiều nhà đầu tư cá nhân thiếu tính chuyên nghiệp, thiếu hiểu biết và năng lực đánh giá rủi ro, nhưng vẫn tham gia sôi động thời gian qua.

Bên cạnh đó, một trong những giải pháp cần được chú trọng thời gian tới là cần đa dạng hóa cơ sở nhà đầu tư, nhất là nhà đầu tư tổ chức, nhà đầu tư chuyên nghiệp, đặc biệt là quỹ đầu tư, quỹ hưu trí,… hiện cơ chế quỹ đầu tư nội tham gia ở thị trường hiện nay tương đối hạn chế.

Thứ ba, tính công khai, minh bạch vẫn còn hạn chế, nhất là với phát hành trái phiếu riêng lẻ.

Thứ tư, quy trình phát hành ra công chúng vẫn tương đối phức tạp. Do đó, phải cải tiến hơn nữa về quy trình thủ tục, khâu xét duyệt hồ sơ nhanh hơn để kích thích doanh nghiệp phát hành ra công chúng nhiều hơn.

Thứ năm, tính tuân thủ, thượng tôn pháp luật của doanh nghiệp và kể cả một số nhà đầu tư chưa nghiêm, gây nên những vụ việc đáng tiếc thời gian qua.

Cùng chung quan điểm, PGS.TS Nguyễn Thị Phương Hoa, Trưởng Bộ môn Kiểm toán, Viện Kế toán - Kiểm toán (Trường Đại học Kinh tế Quốc dân), cho rằng việc áp dụng và thực hiện các quy định còn gặp nhiều vướng mắc, một số doanh nghiệp phát hành trái phiếu huy động vốn sai mục đích và có biểu hiện vi phạm pháp luật. Do đó, cần tiếp tục hoàn thiện khung khổ pháp lý và các thành viên trên thị trường tuân thủ quy định để phát triển thị trường trái phiếu doanh nghiệp bền vững, tạo động lực cho sự phát triển của nền kinh tế thời gian tới.

Theo đại diện Trường Đại học Kinh tế Quốc dân, trước tiên, cần tiếp tục triển khai đồng bộ cơ chế chính sách để ổn định kinh tế vĩ mô, điều hành linh hoạt giữa chính sách tài khóa và chính sách tiền tệ. Chỉ khi hoạt động sản xuất kinh doanh của doanh nghiệp phát hành tốt hơn, mọi khó khăn dần được gỡ bỏ...

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 12-2024 phát hành ngày 18/03/2024. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam

Google translate

Google translate