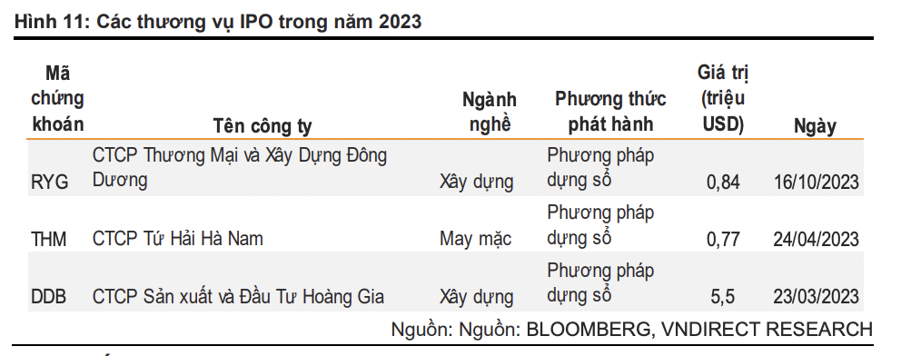

Thị trường IPO ảm đạm trong suốt năm 2023, chỉ có ba công ty thực hiện IPO thành công, huy động được tổng vốn 173 tỷ đồng (~7 triệu USD), giảm 90% so với cùng kỳ.

Trong năm 2024, DNSE trở thành công ty IPO thành công đầu tiên, huy động được khoảng 900 tỷ đồng (36 triệu USD). Các đợt niêm yết thành công khác bao gồm CTCP Thủy điện Hủa Na (HNA), CTCP Cảng Quy Nhơn (QNP) và CTCP Đầu tư Địa ốc Taseco (TAL).

VnDirect cho rằng triển vọng thị trường IPO sẽ vẫn ảm đạm trong thời gian tới không chỉ do thị trường kém thanh khoản mà còn do các quy định chặt chẽ hơn từ Ủy ban Chứng khoán Nhà nước (SSC).

Cụ thể các quy định này bao gồm: Công ty IPO phải hoạt động có lãi trong 2 năm liên tiếp trước năm IPO (trước đây chỉ yêu cầu 1 năm) và không có lỗ lũy kế.

Điều này tuy giúp lựa chọn các công ty có tốc độ tăng trưởng ổn định và năng lực tài chính mạnh để tham gia thị trường chứng khoán, từ đó nâng cao chất lượng sản phẩm của thị trường nhưng cũng vô hình chung cản trở sự phát triển của các doanh nghiệp khởi nghiệp, đặc biệt trong lĩnh vực công nghệ, khiến các dòng vốn từ các quỹ đầu tư mạo hiểm ngần ngại đầu tư vào các công ty khởi nghiệp ở Việt Nam trừ khi họ có kế hoạch niêm yết ở nước ngoài.

Các công ty IPO phải làm rõ mục đích sử dụng vốn từ khi thành lập cho đến khi nộp hồ sơ IPO, điều này đặt ra thách thức cho những công ty đã thành lập hàng chục năm; Thời gian xử lý hồ sơ IPO kéo dài khiến nhà đầu tư nước ngoài lưỡng lự.

Tuy nhiên, theo VnDirect năm 2024 sẽ chứng kiến sự hồi sinh của hoạt động IPO khi thanh khoản thị trường được cải thiện.

Đối với thoái vốn nhà nước, do tình hình thanh khoản chung trên thị trường, tốc độ thoái vốn nhà nước của Tổng công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) chậm hơn đáng kể so với quy định tại Quyết định số 1479/QĐ-TTg ngày 29/11/2022. Số lượng công ty thoái vốn SCIC mới chỉ đạt 12% kế hoạch đặt ra cho giai đoạn 2022-2025.

VnDirect cho rằng tốc độ thoái vốn nhà nước sẽ tăng nhanh bắt đầu từ năm nay khi thanh khoản thị trường được cải thiện cũng như sự cấp bách của việc thoái vốn để có nguồn lực hỗ trợ các mục tiêu chính sách tài khóa.

Liên quan đến việc đẩy mạnh IPO, đại diện Ủy ban Chứng khoán Nhà nước cho biết, để hỗ trợ hoạt động huy động vốn, hiện Uỷ ban Chứng khoán Nhà nước đang ra soát Nghị định 155, trong đó có quy định về chào bán IPO, niêm yết, đăng ký giao dịch.

Theo bà Phạm Thị Thùy Linh, Phó Vụ trưởng, Vụ Phát triển thị trường, Ủy ban Chứng khoán Nhà nước trong thời gian qua, một số doanh nghiệp gắn liền với chào bán cổ phần lần đầu ra công chúng (IPO) nhưng không đủ điều kiện niêm yết đã đưa cổ phiếu lên đăng ký giao dịch (thị trường UPCoM). Thực tế, từ lúc IPO đến khi niêm yết/đăng ký giao dịch mất một khoảng thời gian nhất định về vấn đề thủ tục.

Do đó, hiện Uỷ ban chứng khoán nhà nước đang phối hợp với sở giao dịch để có giải pháp rút ngắn được thời gian này, để đảm bảo cho doanh nghiệp sớm niêm yết/đăng ký giao dịch.

Cụ thể hơn, trong tháng 3 này Ủy ban Chứng khoán dự kiến tổ chức một hội nghị để các bên liên quan có thể chia sẻ, trao đổi các vướng mắc, từ đó có thể hỗ trợ nhanh nhất đến các đơn vị có nhu cầu huy động vốn trong 2024 - 2025.

Tại Hội nghị triển khai nhiệm vụ phát triển thị trường chứng khoán năm 2024 do Thủ tướng Chính phủ chủ trì cuối tháng 2, bà Vũ Thị Chân Phương, Chủ tịch Ủy ban Chứng khoán Nhà nước cho biết, trong năm 2024, ngành chứng khoán tiếp tục đa dạng hóa sản phẩm hàng hóa trên thị trường, khuyến khích các hoạt động chào bán, phát hành ra công chúng và gắn chào bán ra công chúng lần đầu với niêm yết, đăng ký giao dịch trên Sở giao dịch chứng khoán; nâng cao năng lực và an toàn tài chính của hệ thống tổ chức kinh doanh chứng khoán thông qua tiếp tục tái cấu trúc công ty chứng khoán, công ty quản lý quỹ đồng thời đẩy mạnh quản lý, giám sát, chấn chỉnh hoạt động của các tổ chức kinh doanh chứng khoán đảm bảo tuân thủ quy định pháp luật.

Google translate

Google translate