Công ty Cổ phần Sữa Việt Nam (mã VNM-HOSE) thông báo Nghị quyết HĐQT về việc chốt danh sách nhận tạm ứng cổ tức bằng tiền mặt với tổng cho cả hai đợt là 14%.

Theo đó, ngày 28/12/2023, Vinamilk sẽ chốt danh sách cổ đông nhận cổ tức đợt 2/2023 với tỷ lệ 5% bằng tiền (01 cổ phiếu nhận 500 đồng). Ngày chi trả là ngày 28/2/2024.

Tiếp đến ngày 12/3/2024, VNM tiếp tục chốt danh sách đăng ký cuối cùng nhận cổ tức đợt 3/2023 với tỷ lệ 9% bằng tiền (01 cổ phiếu nhận 900 đồng). Ngày chi trả là ngày 26/4/2024.

Như vậy, với 2,09 tỷ cổ phiếu lưu hành, VNM dự kiến sẽ chi tổng cộng hơn 2.900 tỷ đồng cho các đợt cổ tức sắp tới, trong đó 1.045 tỷ đồng tạm ứng đợt 2 và 1.881 tỷ đồng tạm ứng đợt 3.

Trước đó, vào ngày 5/10, Vinamilk đã chi 3.135 tỷ đồng tạm ứng cổ tức đợt 1/2023 với tỷ lệ 15% bằng tiền theo danh sách cổ đông chốt ngày 4/8. Như vậy, tính cả 2 đợt cổ tức sắp tới, cổ đông của Vinamilk sẽ nhận được cổ tức cho năm 2023 với tổng tỷ lệ 29%.

Về kết quả kinh doanh quý 3/2023, VNM ghi nhận doanh thu đạt 15.636 tỷ đồng, giảm 3% so với cùng kỳ năm trước. Tuy nhiên, nhờ giá vốn giảm mạnh và doanh thu tài chính tăng, lợi nhuận sau thuế công ty mẹ của Vinamilk vẫn tăng 8,5% so với cùng kỳ lên mức 2.492 tỷ đồng.

Lũy kế 9 tháng, Vinamilk ghi nhận doanh thu 44.750 tỷ đồng, gần như đi ngang so với năm ngoái. Lợi nhuận sau thuế cổ đông công ty mẹ đạt 6.547 tỷ đồng, giảm 100 tỷ đồng so với cùng kỳ 2022. Qua đó, VNM đã thực hiện được 71% mục tiêu doanh thu và 77% chỉ tiêu lợi nhuận năm.

Năm 2023, Vinamilk đặt mục tiêu tổng doanh thu 63.380 tỷ đồng, tăng 5,5% so với năm 2022 và lợi nhuận trước thuế 10.496 tỷ đồng, gần như đi ngang so với cùng kỳ. Công ty lên kế hoạch chia cổ tức bằng tiền mặt tối thiểu 50% lợi nhuận sau thuế hợp nhất phân bổ cho chủ sở hữu.

Mới đây, Công ty Cổ phần Chứng khoán VietCap (VCSC) đã điều chỉnh giảm 5% giá mục tiêu nhưng duy trì khuyến nghị "khả quan" cho cổ phiếu VNM. Nguyên nhân điều VCSC điều chỉnh giảm giá mục tiêu chủ yếu do VCSC giảm 9% dự báo tổng lợi nhuận sau thuế sau lợi ích CĐTS trong giai đoạn 2024-2025 do VCSC hạ dự phóng biên lợi nhuận gộp thị trường nội địa các năm 2024/2025 lần lượt xuống 150/210 điểm cơ bản còn 43,1%/43,0% (bằng mức 43,1% trong 2021). Điều này được bù đắp một phần do VCSC cập nhật mô hình định giá sang cuối năm 2024.

Bên cạnh đó, VCSC đánh giá cao khả năng sinh lời vượt trội và khả năng chi trả cổ tức ổn định của VNM. VCSC cũng giữ nguyên dự báo tốc độ tăng trưởng kép hàng năm (CAGR) doanh thu giai đoạn 2023-2026 của VNM là 6%, nhờ thu nhập của người lao động Việt Nam tăng khi thị trường lao động phục hồi.

Tuy nhiên, VCSC giảm dự báo CAGR EPS giai đoạn 2023-2026 xuống còn 8% (so với mức 10% trong dự báo trước đây) do (1) biên lợi nhuận gộp tăng chậm hơn dự kiến trong 9 tháng đầu năm 2023 và (2) những thay đổi bất lợi trong cơ cấu sản phẩm của VNM khiến VCSC ít lạc quan hơn về khả năng biên lợi nhuận gộp mảng sữa nội địa của công ty mẹ VNM trong giai đoạn 2024-2025 sẽ tiệm cận mức trước đại dịch COVID.

VCSC cho biết yếu tố hỗ trợ đối với cổ phiếu VNM là chiến lược tái định vị thương hiệu thành công sẽ dẫn đến tài sản thương hiệu mạnh hơn và giúp VNM tăng thị phần; thay đổi danh mục sản phẩm tích cực.

Đồng thời, rủi ro đối với cổ phiếu này là chiến lược tái định vị thương hiệu kém hiệu quả; chi phí đầu vào biến động bất lợi ảnh hưởng đến biên lợi nhuận; danh mục sản phẩm kém hiệu quả.

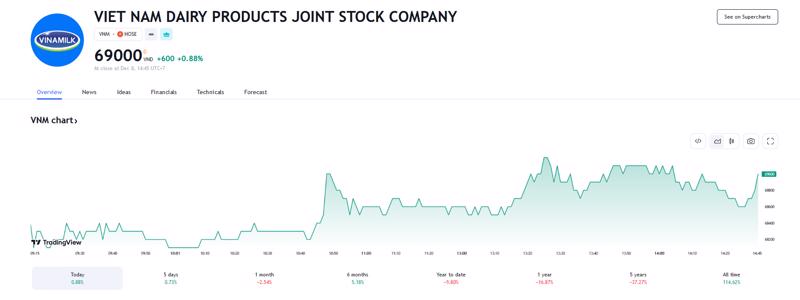

Chốt phiên giao dịch ngày 8/12, giá cổ phiếu VNM tăng 0,88% lên 69.000 đồng/cp và giảm 9,80% từ đầu năm đến nay.

Google translate

Google translate