Thị trường cổ phiếu của Việt Nam có tiềm năng to lớn để trở thành nguồn huy động tài chính quan trọng cho khu vực tư nhân. Nói về tiềm năng của thị trường, mức vốn hóa thị trường đã tăng từ 38% lên 58% trong thập kỷ qua, thậm chí còn đạt đỉnh lên đến 93% vào năm 2021.

Tổng mức vốn hóa lên đến 4.740 ngàn tỷ đồng (198 tỷ đô la Mỹ), song song với một thị trường nữa dành cho các công ty đại chúng chưa niêm yết (UPCOM) khoảng 1.036 ngàn tỷ VND (43 tỷ đô la Mỹ).

Tuy nhiên, mặc dù vốn hóa thị trường ở mức lớn, nhưng huy động vốn trên hai sàn giao dịch trên chưa đáng kể, bình quân đạt 37 ngàn tỷ đồng (1,5 tỷ đô la Mỹ) mỗi năm trong năm năm qua, chủ yếu qua chào bán thứ cấp, vượt trội chào bán đại chúng lần đầu (IPO). Các hoạt động IPO diễn ra sôi động nhất trong các năm 2017-2018 nhưng sau đó giảm mạnh. Trong năm 2023, chỉ có ba đợt IPO được thực hiện, huy động được 173 tỷ đồng (7 triệu đô la Mỹ).

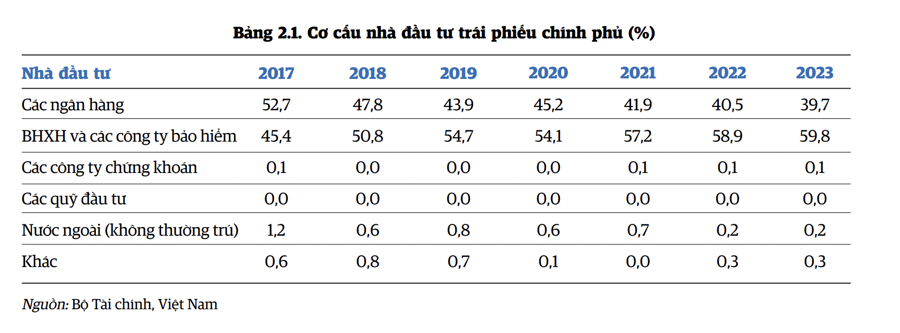

Cũng theo World Bank, chưa có sự tham gia của các tổ chức lớn như quỹ bảo hiểm xã hội, công ty bảo hiểm... làm hạn chế việc huy động vốn cho doanh nghiệp.

Quỹ Bảo hiểm xã hội là nhà đầu tư tổ chức lớn nhất ở Việt Nam - hiện đang quản lý danh mục tương đương 10% GDP. Các quỹ thuộc quản lý của Bảo hiểm xã hội ước lên đến 1.130 ngàn tỷ đồng (44 tỷ đô la Mỹ) và dự kiến sẽ tăng trưởng tới 15% trong vài thập kỷ tới. Bảo hiểm xã hội hiện bao phủ 32% lực lượng lao động của Việt Nam (17,5 triệu lao động), với mục tiêu bao phủ tới 60% vào năm 2030.

Do những hạn chế pháp lý, tài sản của Bảo hiểm xã hội chủ yếu tập trung vào trái phiếu chính phủ. Việc gần như chi phối phân bổ danh mục đầu tư của vào trái phiếu chính phủ không chỉ làm hạn chế lợi nhuận đầu tư mà còn gây ảnh hưởng bất lợi đến sự phát triển của khu vực tài chính.

Đa dạng hóa đầu tư của Bảo hiểm xã hội là cách để đẩy nhanh quá trình hiện đại hóa hệ thống tài chính của Việt Nam từ nhiều khía cạnh khác nhau. Thứ nhất, việc sẽ giúp Bảo hiểm xã hội thoát khỏi tình trạng đầu tư nội ngành trên thị trường trái phiếu chính phủ, quá đó giảm sai lệch trên thị trường.

Thứ hai, việc đa dạng hóa sang các thị trường chứng khoán doanh nghiệp -gồm cổ phiếu và trái phiếu - sẽ giúp các thị trường đó phát triển qua đa dạng hóa cơ sở nhà đầu tư và đem lại sự ổn định tương đối cho thị trường với tư cách là nhà đầu tư dài hạn.

Ngay cả khi Bảo hiểm xã hội không đầu tư trực tiếp trên các thị trường đó lúc ban đầu mà chỉ tham gia thông qua các quỹ ngách, sự gia nhập của họ cũng nâng cao tính cạnh tranh và tính chuyên nghiệp trong lĩnh vực quản lý tài sản. Cuối cùng, nếu được triển khai dần dần từ mức nhỏ, đa dạng hóa sẽ nâng cao lợi nhuận cho tài sản của Bảo hiểm xã hội trong dài hạn.

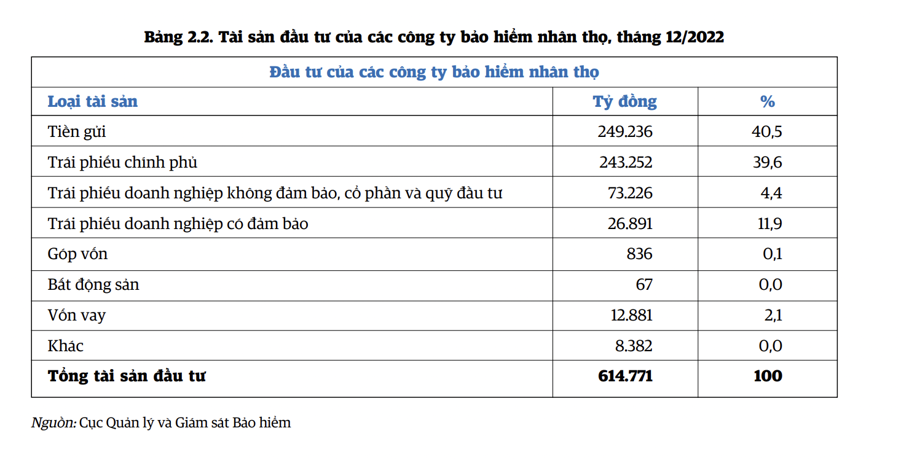

Ngoài ra, các công ty bảo hiểm cũng có thể có tác động lớn tới thị trường vốn, nhất là các công ty bảo hiểm nhân thọ cần phải đầu tư vào những công cụ dài hạn để đối ứng với các nghĩa vụ dài hạn.

Đến tháng 12/2023, các công ty bảo hiểm nhân thọ đã nắm giữ tổng tài sản lên đến 786 ngàn tỷ đồng (31 tỷ đô la Mỹ), với tốc độ tăng trưởng bình quân cao ở mức 20% trong năm năm qua. Với giá trị tương đương 8% GDP, đây là nhóm các nhà đầu tư tổ chức trong nước lớn thứ hai ở Việt Nam.

Tuy có tiềm năng giúp thúc đẩy phát triển các thị trường vốn, nhưng đầu tư của các công ty bảo hiểm nhân thọ lại vẫn tập trung nhiều vào trái phiếu chính phủ và tiền gửi ngân hàng.

Các công ty bảo hiểm được khuyến khích đa dạng hóa sang khu vực doanh nghiệp, vì tập trung vào đầu tư ngắn hạn và đầu tư trái phiếu chính phủ vốn có tính rủi ro và đem lại lợi nhuận hạn chế. Các vấn đề trên thị trường chứng khoán doanh nghiệp nếu được xử lý sẽ dần tạo thêm niềm tin cho các công ty bảo hiểm để họ đa dạng hóa, và qua đó giúp thị trường chứng khoán doanh nghiệp phát triển lành mạnh hơn.

Do đó, theo World Bank, những cải cách hợp lý, nếu được triển khai thận trọng, sẽ giúp mở ra kênh huy động vốn dài hạn bổ sung to lớn cho khu vực doanh nghiệp ở Việt Nam.

Chỉ cần Bảo hiểm xã hội phân bổ đầu tư ở mức khiêm tốn vào chứng khoán doanh nghiệp, điều đó đồng nghĩa với việc bổ sung thêm 20 tỷ đô la Mỹ dành cho khu vực doanh nghiệp vào năm 2030. Lợi nhuận tăng thêm cộng dồn có thể lên đến 4 tỷ đô la Mỹ vào năm 2030.

Tương tự, chỉ cần tái phân bổ một phần khiêm tốn vốn đầu tư của các công ty bảo hiểm nhân thọ sang chứng khoán doanh nghiệp, là có thể huy động được thêm 15 tỷ đô la Mỹ trong cùng thời gian đó. Các quỹ đầu tư và quỹ hưu trí tư nhân tăng trưởng lành mạnh có thể đem lại khoảng 14 tỷ đô la Mỹ.

Đồng thời, nếu được MSCI và FTSE Russell nâng cấp thành thị trường mới nổi, nghĩa là dòng vốn ròng 5 tỷ đô la Mỹ sẽ đổ vào thị trường cổ phiếu Việt Nam, do danh mục của thị trường mới nổi toàn cầu được tái phân bổ sang Việt Nam sau khi được nâng cấp. Dòng tiền đổ vào có thể lên đến 25 tỷ đô la Mỹ vào năm 2030 nếu những cải cách mạnh mẽ tiếp tục diễn ra và và môi trường đầu tư toàn cầu vẫn lành mạnh.

Về tổng thể, điều đó có nghĩa là riêng các thị trường vốn sẽ dành được khoảng 87 tỷ đô la Mỹ cho khu vực doanh nghiệp vào cuối thập kỷ.

Google translate

Google translate