Lộ trình tăng và thời gian giữ mặt bằng lãi suất cao được FED công bố rõ ràng trong lần họp tuần qua, giúp thị trường hóa giải được một yếu tố bất định. Tuy nhiên các chuyên gia cho rằng thị trường đang chuyển trọng tâm quan ngại sang yếu tố khác, là nguy cơ khủng hoảng trong lĩnh vực ngân hàng. Khi còn những rủi ro thông tin, dòng tiền sẽ tiếp tục thận trọng.

Với khả năng FED chỉ còn tăng lãi suất thêm một lần nữa trong tháng 5 rồi duy trì ổn định đến hết năm 2023, khả năng lãi suất, tỷ giá trong nước chịu áp lực đã giảm xuống. Các chuyên gia khá thống nhất cho rằng lãi suất đã đạt đỉnh và có thể giảm dần về cuối năm nếu không xuất hiện thêm những cú sốc bên ngoài nào. Đây là điều kiện thuận lợi thể thị trường chứng khoán trong nước ổn định.

Hiện tại, thị trường vẫn chưa thu hút được dòng tiền mạnh hơn vì vẫn còn nhiều lo ngại, không chỉ về nguy cơ đổ vỡ dây chuyền trong lĩnh vực ngân hàng nước ngoài, mà còn kết quả kinh doanh cũng như tăng trưởng vĩ mô quý 1/2023 sắp xuất hiện.

Thị trường thiếu động lực, thiếu tiền, nên các biến động trở nên nhỏ, khó đoán. Các chuyên gia vẫn ưu tiên giao dịch ngắn hạn nhưng đánh giá rủi ro cũng không hề nhỏ. Do đó chỉ nên thực hiện giao dịch nhỏ, kỳ vọng thấp và sẵn sàng cắt lỗ khi xác suất chọn sai cổ phiếu, sai nhịp là rất cao lúc này.

Trong quá khứ, tôi thấy sau giai đoạn FED tăng lãi suất gần tới ngưỡng mục tiêu thì cũng là lúc nhà đầu tư sẽ chuyển sự chú ý của mình sang đánh giá xem liệu chính sách tăng lãi suất của FED có dẫn tới một cuộc khủng khoảng kinh tế lớn hay không? Thị trường có thể đang chờ xem liệu cuộc khủng hoảng ngân hàng đã được chặng đứng chưa hay còn tiếp diễn với những cái tên mới, thay vì quan tâm tới những lần tăng cuối của FED.

Ông Nguyễn Văn Sơn

Nguyễn Hoàng – VnEconomy

FED đã tăng lãi suất tuần qua và vạch lộ trình rõ ràng về đợt tăng tiếp theo cũng như thời gian duy trì mặt bằng lãi suất đó. Dù vẫn có nhiều phân tích lo ngại về khủng hoảng nhưng thị trường chứng khoán quốc tế cũng như trong nước phản ứng khá tích cực và bình yên. Có thể coi yếu tố bất định về lãi suất đã được hóa giải?

Ông Trần Đức Anh - Giám đốc chiến lược thị trường Chứng khoán KBSV

Cuộc họp của FED với các thông điệp mạnh mẽ của ông Powell không làm thay đổi kỳ vọng của thị trường về việc FED sẽ sớm dừng nâng lãi suất (có thể sẽ không có lần nâng nào nữa hoặc 1 lần 25 điểm cơ bản vào kỳ họp tháng 5), và hạ lãi suất vào quý 3 năm trong bối cảnh rủi ro đối với hệ thống tài chính toàn cầu tăng mạnh thời gian gần đây. Theo đó, phản ứng của thị trường chứng khoán quốc tế và trong nước là khá bình yên.

Dù vậy, tôi cho rằng việc lãi suất có hạ nhanh như kỳ vọng hay sẽ tiếp tục được neo ở mức cao từ nay đến cuối năm vẫn sẽ là yếu tố bất định có ảnh hưởng đến thị trường. Nếu mặt bằng lãi suất duy trì ở mức cao trong thời gian dài, những sự đổ vỡ, lây lan nhiều khả năng sẽ xuất hiện thêm trong thời gian tới.

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Lo ngại về khủng hoảng đã khiến FED thận trọng hơn trong vấn đề tăng lãi suất và lộ trình tăng lãi suất khả năng cao chỉ còn một lần tăng trong năm 2023. Theo tôi yếu tố lãi suất thời gian tới khả năng bất thường là rất thấp, nhưng vấn đề đang lo ngại giai đoạn hiện tại là khủng hoảng. Cuối tuần vừa rồi thế giới lại đón nhận thêm 1 thông tin tiêu cực: Ngân hàng thương mại lớn nhất của Đức đang chứng kiến giá cổ phiếu giảm mạnh; công cụ phòng ngừa rủi ro vỡ nợ của ngân hàng này đã tăng vọt.

Ông Nguyễn Văn Sơn - Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng

Theo tôi về mặt điều hành của FED là chuyên nghiệp, họ có mục tiêu rõ ràng và hành động có lộ trình bài bản. Bởi vậy, trong một chu kỳ FED thay đổi chính sách lãi suất, thường chỉ tác động mạnh lên thị trường chứng khoán ở những lần tăng đầu hoặc ở thời điểm có tính bước ngoặt, còn các lần sau đó tác động lên thị trường sẽ hạ nhiệt dần. Hiện tại, lộ trình tăng lãi suất của FED đang có tín hiệu tới đoạn kết và chuyển sang giai đoạn neo giữ lãi suất ở mức cao, thì sức ảnh hưởng từ những lần thay đổi cuối có thể cũng không còn mạnh nữa. Thực tế chúng ta thấy thị trường có phản ứng không quá tiêu cực ở những lần tăng lãi suất gần đây của FED hay nói cách khác yếu tố bất định của lãi suất đã được hóa giải.

Tuy nhiên, trong quá khứ, tôi thấy sau giai đoạn FED tăng lãi suất gần tới ngưỡng mục tiêu thì cũng là lúc nhà đầu tư sẽ chuyển sự chú ý của mình sang đánh giá xem liệu chính sách tăng lãi suất của FED có dẫn tới một cuộc khủng khoảng kinh tế lớn hay không? Hiện tại nhà đầu tư đang hướng sự quan tâm tới việc liệu các chính phủ phương Tây có xử lý tốt cuộc khủng hoảng ngân hàng đang diễn ra bởi hệ quả nâng lãi suất quá nhanh của FED hay không?

Do đó, tôi nghĩ rằng thị trường chứng khoán có thể đang chờ xem liệu cuộc khủng hoảng ngân hàng đã được chặng đứng chưa hay còn tiếp diễn với những cái tên mới, thay vì quan tâm tới những lần tăng cuối của FED.

Ông Lê Đức Khánh - Giám đốc phân tích Chứng khoán VPS

FED vẫn còn 1 đợt tăng lãi suất nữa trong tháng 5 với biên độ hẹp chỉ quanh 0,25% trong bối cảnh căng thẳng trên thị trường tài chính Mỹ/quốc tế như hiện nay. Thị trường Việt nam không có những phản ứng hay biến động quá mạnh mà thậm chí có những điểm tích cực. Tôi cho rằng nếu chính sách tiền tệ sớm đảo chiều qua các thông điệp/nhận định/hành động của các Ngân hàng trung ương thì Ngân hàng nhà nước có cơ sở để giảm dần lãi suất từ nay đến cuối năm hoặc có thêm các gói hỗ trợ kích thích nền kinh tế. Đây là những điểm tích cực có thể đến trong giai đoạn cuối năm.

Xu thế dòng tiền: Vì sao thị trường thờ ơ với tin giảm lãi suất?

Sự đổ vỡ của Credit Suisse và hàm ý đối với Việt Nam

Nouriel Roubini cảnh báo Mỹ rơi vào khủng hoảng giống năm 2008 và suy thoái sâu

Ông Nguyễn Thế Hoài - Trưởng phòng Khách hàng cá nhân, Chứng khoán Rồng Việt

Với việc vạch ra lộ trình rõ ràng cũng như tình hình lạm phát đang hạ nhiệt thì phần nào có thể yên tâm FED khó có thể “diều hâu” thêm nữa. Vấn đề đáng quan tâm lúc này là liệu có xuất hiện thêm các trường hợp như SVB hay Credit Suisse nữa không? Nếu có thì thị trường chứng khoán sẽ rất cần nhiều thời gian để hồi phục.

Nguyễn Hoàng – VnEconomy

Với mức lãi suất USD sẽ không cao thêm nhiều nữa – có thể thêm một lần tăng vào tháng 5/2023 – anh chị đánh giá áp lực lên mặt bằng lãi suất, tỷ giá trong nước như thế nào? Liệu lãi suất trong nước thực sự đã đạt đỉnh và có triển vọng giảm dần tới cuối năm?

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Theo tôi áp lực về việc FED tăng lãi suất lên mặt bằng lãi suất và tỷ giá sẽ không cao nữa. Lãi suất có thể sẽ đặt đỉnh năm 2023 nhưng kịch bản giảm dần thì tôi nghĩ chưa chắc và lãi suất có thể neo ở mức quanh vùng đỉnh cho đến hết năm hoặc đến đầu năm 2024. Giai đoạn lãi suất neo ở vùng cao sẽ là giai đoạn “lửa thử vàng” đối với các doanh nghiệp.

Ông Lê Đức Khánh - Giám đốc phân tích Chứng khoán VPS

Tôi đánh giá nhiều khả năng lãi suất trong nước vẫn sẽ giữ nguyên như hiện tại và sẽ dần hạ về giai đoạn cuối năm. Thị trường sẽ kỳ vọng vào động thái tiếp theo, nếu không có biến cố quá lớn thì khả năng giảm tiếp lãi suất giai đoạn cuối năm là hoàn toàn khả thi.

Ông Nguyễn Văn Sơn - Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng

Theo tôi từ giờ tới cuối năm, có rất nhiều biến số tác động lên chính sách tiền tệ của Ngân hàng nhà nước Việt Nam, trong đó có cả biến số từ bên ngoài lẫn bên trong.

Nhưng nếu chỉ đánh giá tác động của chính sách tăng lãi suất của FED trong khoảng thời gian còn lại của năm 2023 lên quyết định thay đổi lãi suất trong nước, thì tôi cho rằng biến số này có thể không còn mạnh như trước. Nếu các biến số như cuộc khủng hoảng ngân hàng không lan rộng và tỷ lệ lạm phát của Việt Nam không vượt quá mục tiêu trong những tháng tới, cũng như vấn đề trái phiếu doanh nghiệp được xử lý ổn thỏa khi đã có Nghị định 08, thì nhiều khả năng Ngân hàng nhà nước sẽ giữ mặt bằng lãi suất điều hành ở mức ổn định hiện tại mà không làm cho tỷ giá vượt quá mục tiêu đã đề ra.

Ông Nguyễn Thế Hoài - Trưởng phòng Khách hàng cá nhân, Chứng khoán Rồng Việt

Tôi thấy lãi suất trong nước khả năng cao là đã đạt đỉnh và sẽ giảm dần. Còn tốc độ giảm nhanh hay chậm tùy thuộc vào động thái của FED. Về tỷ giá trong nước thì có thể biến động trong biên độ hẹp nhờ kho ngoại hối khá dồi dào.

Với việc vạch ra lộ trình rõ ràng cũng như tình hình lạm phát đang hạ nhiệt thì phần nào có thể yên tâm FED khó có thể “diều hâu” thêm nữa. Vấn đề đáng quan tâm lúc này là liệu có xuất hiện thêm các trường hợp như SVB hay Credit Suisse nữa không? Nếu có thì thị trường chứng khoán sẽ rất cần nhiều thời gian để hồi phục.

Ông Nguyễn Thế Hoài

Ông Trần Đức Anh - Giám đốc chiến lược thị trường Chứng khoán KBSV

Với kỳ vọng về chính sách ôn hoà của FED, chỉ số USD Index (DXY – đo lường sức mạnh đồng USD với rổ tiền tệ) đã điều chỉnh mạnh từ đỉnh. Theo đó, áp lực tỷ giá trong nước đã được giải toả và thậm chí Ngân hàng nhà nước đã mua vào hơn 3 tỷ USD từ đầu năm cho đến nay, giải toả áp lực căng thẳng thanh khoản hệ thống ngân hàng. Lạm phát cũng kỳ vọng sẽ tiếp tục xu hướng giảm trong các tháng tới.

Khi các yếu tố gây áp lực lên lãi suất trong năm 2022 như tỷ giá, lạm phát, thanh khoản hệ thống đều được giải toả, xu hướng hạ lãi suất là tất yếu và thực tế đó cũng đang diễn ra trong 2 tháng trở lại đây. Tôi cho rằng mặt bằng lãi suất trong nước đã đạt đỉnh và sẽ tiếp tục giảm dần dù tốc độ giảm nhanh hay chậm còn phụ thuộc nhiều yếu tố.

Nguyễn Hoàng – VnEconomy

Dòng tiền của nhà đầu tư trong nước vẫn đang là hạn chế chính khiến thị trường không bùng nổ được. Anh chị cũng đang duy trì tỷ trọng cổ phiếu thấp. Nếu phải chỉ ra các điều kiện để giải ngân mạnh hơn, anh chị quan tâm tới những tín hiệu gì?

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

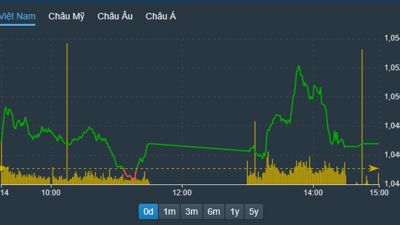

Với tình hình hiện tại để có thể gia tăng tỷ trọng nắm giữ cổ phiếu theo tôi cần 2 yếu tố: i) Thế giới ổn định và không xảy ra sự đổ vỡ dây truyền; ii) VN-Index thu hút được dòng tiền mạnh tham gia lại thị trường cũng như vượt được vùng giá 1.063 điểm để có thể phá vỡ xu hướng giảm ngắn hạn hiện tại.

Lãi suất có thể sẽ đặt đỉnh năm 2023 nhưng kịch bản giảm dần thì tôi nghĩ chưa chắc và lãi suất có thể neo ở mức quanh vùng đỉnh cho đến hết năm hoặc đến đầu năm 2024. Giai đoạn lãi suất neo ở vùng cao sẽ là giai đoạn “lửa thử vàng” đối với các doanh nghiệp.

Ông Nguyễn Việt Quang

Ông Nguyễn Văn Sơn - Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng

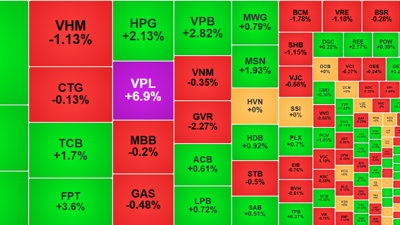

Trong bối cảnh nhà đầu tư nước ngoài tiếp tục có tuần mua ròng trên HSX với giá trị hơn 385 tỷ đồng, nhưng dòng tiền chung trên thị trường cũng không có nhiều thay đổi, cho thấy sức cầu từ nhà đầu tư nội vẫn khá yếu. Nguyên nhân tới từ việc nhà đầu tư nội đang thận trọng với yếu tố bên ngoài, khi lo ngại nền kinh tế phương Tây sẽ bước vào giai đoạn suy thoái làm cho nhu cầu về hàng hóa xuất khẩu của Việt Nam suy giảm, dẫn tới triển vọng kinh doanh của các doanh nghiệp niêm yết trở nên bi quan hơn.

Theo tôi, ở giai đoạn triển vọng kinh doanh chưa thực sự tích cực và dòng tiền chung trên thị trường vẫn yếu thì tỷ trọng danh mục lướt sóng nên ở mức thấp. Chúng ta chỉ nên đẩy mạnh giải ngân khi nhận thấy xuất hiện tín hiệu thay đổi mạnh mẽ về dòng tiền chung, cũng như kết quả của mùa báo cáo quý 1/2023 tới thực sự khả quan.

Ông Lê Đức Khánh - Giám đốc phân tích Chứng khoán VPS

Với tôi có lẽ đầu tiên là chính sách vĩ mô ổn định hỗ trợ nền kinh tế bên cạnh việc nới lỏng tiền tệ, sau đó là việc giá trị giao dịch của khối ngoại cũng là điểm quan tâm hơn so với giai đoạn trước và tất nhiên điều kiện cần vả đủ đó là thanh khoản thực tế tăng vọt trên thị trường sẽ là điều khiến động thái giải ngân sẽ quyết liệt hơn.

Ông Trần Đức Anh - Giám đốc chiến lược thị trường Chứng khoán KBSV

Tôi vẫn duy trì tỷ trọng cổ phiếu ở mức trung bình cao, tập trung ở các ngành hưởng lợi khi mặt bằng lãi suất giảm, trong khi không phải đối diện với nhiều rủi ro vĩ mô.

Điều kiện cần vả đủ đó là thanh khoản thực tế tăng vọt trên thị trường sẽ là điều khiến động thái giải ngân sẽ quyết liệt hơn.

Ông Lê Đức Khánh

Ông Nguyễn Thế Hoài - Trưởng phòng Khách hàng cá nhân, Chứng khoán Rồng Việt

Với bối cảnh quốc tế cũng như trong nước hiện tại thì thị trường khó có thể bùng nổ được nên để giải ngân mạnh lúc này thì tôi nghĩ là chưa. Điểm tích cực là vĩ mô Việt Nam tương đối ổn định hơn quốc tế, chính phủ hỗ trợ doanh nghiệp tích cực qua các gói vay lãi suất thấp, đầu tư công triển khai quyết liệt để thúc đẩy kinh tế nên nhà đầu tư có thể đưa vào danh mục các doanh nghiệp được hưởng lợi, mặt bằng giá còn thấp để giải ngân dần.

Nguyễn Hoàng – VnEconomy

Các nhịp tăng T+ vẫn đang xuất hiện áp lực chốt lời, cho thấy quan điểm lướt sóng ngắn hạn vẫn là chính ở giai đoạn này. Dù vậy sự phân hóa tăng giảm rất sâu sắc, nghĩa là xác suất chọn sai cổ phiếu cũng không hề nhỏ. Anh chị có lời khuyên gì cho các nhà đầu cơ ngắn hạn?

Ông Trần Đức Anh - Giám đốc chiến lược thị trường Chứng khoán KBSV

Tôi không cho rằng hoạt động lướt sóng, đầu cơ ngắn hạn sẽ hiệu quả ở thời điểm hiện tại. Điều này không có nghĩa là chúng ta chỉ mua với mục đích nắm giữ dài hạn. Thực tế với các diễn biến nhanh của thị trường tài chính toàn cầu như được chứng kiến trong vài tuần gần đây, chúng ta cũng cần có sự linh hoạt nhất định, vào/ra nhanh khi có các thông tin mới xuất hiện. Tuy nhiên các quyết định mua/bán nên có logic và động cơ phù hợp chứ không nên thuần tuý chạy theo diễn biến thị trường.

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Đây là giai đoạn rất khó khăn để gia tăng lợi nhuận. Hiện tại theo tôi nhà đầu cơ ngắn hạn nên hạn chế tần suất giao dịch lại, cũng như khoản lãi đã có nên thực hiện hóa, tránh đặt mục tiêu quá cao cho mức độ tăng giá của cổ phiếu. Điều cuối cùng là điều quan trọng nhất: Luôn đặt kế hoạch và thực hiện khi cổ phiếu chạm điểm quan trọng cần cắt lỗ.

Tôi không cho rằng hoạt động lướt sóng, đầu cơ ngắn hạn sẽ hiệu quả ở thời điểm hiện tại.

Ông Trần Đức Anh

Ông Nguyễn Thế Hoài - Trưởng phòng Khách hàng cá nhân, Chứng khoán Rồng Việt

Theo tôi thì thị trường đang vận động sideway up, cổ phiếu phân hoá rõ rệt. Tại thời điểm này nếu nhà đầu cơ ngắn hạn phải chọn đúng cổ phiếu và đúng nhịp. Nhà đầu tư có thể tăng tỷ trọng các cổ phiếu các doanh nghiệp còn tăng trưởng hoặc đang được hưởng lợi trong các phiên điều chỉnh, hạn chế full margin.

Ông Nguyễn Văn Sơn - Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng

Với nhận định thị trường đang ở giai đoạn giằng co trong biên độ và chưa có xu hướng rõ ràng, tôi cho rằng vị thế đầu cơ ngắn hạn nên được giao dịch dựa trên phân tích kỹ thuật, và tỷ trọng tham gia ở mức vừa phải, ưu tiên thực hiện đóng mở vị thế nhanh ngay cả với các vị thế lỗ.

Ông Lê Đức Khánh - Giám đốc phân tích Chứng khoán VPS

Theo tôi giai đoạn ngắn hạn vẫn duy trì nhưng cũng khó thực hiện hơn ngay là lúc thị trường đi ngang. Bên cạnh việc chọn lựa các cổ phiếu đặc trưng ở một số nhóm ngành được coi ưu tiên như nhóm xây dựng xây lắp, năng lượng, tiện ích, tài chính... thì việc mở rộng tìm kiếm các cổ phiếu đặc thù khác nằm ở các nhóm cổ phiếu không phải là ưu tiên hay nhóm cổ phiếu ít được quan tâm bởi vẫn có thể có những cổ phiếu đáp ứng được tiêu chuẩn đầu tư nhưng là cổ phiếu ít tiếng tăm hơn hay các doanh nghiệp mà kết quả kinh doanh không quá nổi bật sẽ không thu hút sự quan tâm của số đông.

Google translate

Google translate