Những tác động tổng hợp từ dòng tiền yếu và các giao dịch bán mạnh của khối ngoại, trong đó có cả giao dịch tái cơ cấu, đã khiến thị trường suy yếu khá nhanh về cuối tuần. VN-Index giảm 2% trong tuần qua và thất bại trong khả năng vượt đỉnh cao tháng 11. Dù vậy sau khi kết thúc các giao dịch tái cơ cấu ETF, thị trường đang có kỳ vọng phục hồi trở lại trong các tuần cuối năm.

Tuy nhiên các chuyên gia lại không đánh giá cao cơ hội này. Thông thường những tuần cuối năm thị trường chứng khoán hay có hiệu ứng tăng, thậm chí còn được đặt tên Santa Claus Rally, một phần nhờ hiệu ứng làm đẹp danh mục cuối năm tài chính. Thị trường chứng khoán Việt Nam cũng nhiều lần có nhịp tăng như vậy. Năm nay các chuyên gia lại nhìn nhận khả năng này thấp vì dòng vốn nước ngoài đang rút ra với cường độ mạnh, cũng như sự chững lại của dòng tiền nói chung khi tâm lý nghỉ ngơi đang bao trùm.

Các chuyên gia cũng đánh giá cơ hội ngắn hạn của thị trường lúc này rất thấp và có rủi ro cao. Thị trường dường như đang vận động trong “hộp” dao động nên khi tiệm cận ngưỡng cản, nhà đầu tư có xu hướng bán ra nhiều hơn. Bản thân các chuyên gia tuần qua cũng thực hiện giảm tỷ trọng cổ phiếu để chờ mua lại. Điểm tốt là các yếu tố làm gia tăng rủi ro giảm sâu cũng không có, nên vẫn sẽ xuất hiện dòng tiền mua đỡ lúc giá giảm về quanh ngưỡng hỗ trợ.

Nhìn về dài hạn, các chuyên gia đều đánh giá cơ hội cho năm 2024 là lớn, nhất là khi áp lực lãi suất, tỷ giá không còn. Dù vậy nhà đầu tư cũng cần theo dõi đợt rút vốn hiện tại của nhà đầu tư nước ngoài vì khi FED phác thảo rõ ràng hơn lộ trình giảm lãi suất, xu hướng dịch chuyển dòng vốn về thị trường Mỹ sẽ càng tăng lên.

Theo tôi quan sát, hiệu ứng “sóng Noel” hay kéo NAV đã từng xuất hiện ở một số năm trong quá khứ, nhưng không phải là năm nào cũng diễn ra. Đồng thời, xét ở bối cảnh dòng tiền yếu và diễn biến từ phân tích kỹ thuật cũng cho tín hiệu không thực sự tích cực, thì nhiều khả năng để thị trường tặng “quà” nhà đầu tư là không cao.

Ông Nguyễn Văn Sơn

Nguyễn Hoàng – VnEconomy

Sự thận trọng của anh chị trong tuần trước đã đúng, thị trường quay đầu giảm những phiên cuối tuần qua sau khi không thể đột phá được đỉnh cao tháng 11. Áp lực của khối ngoại và đợt tái cơ cấu được cho là nguyên nhân nhưng giao dịch của nhà đầu tư trong nước vẫn là chủ đạo, nhất là khi chứng khoán Mỹ đã có đỉnh cao lịch sử mới nhưng thị trường Việt Nam vẫn rất kém. Dường như quan điểm giao dịch ngắn hạn vẫn đang chiếm ưu thế và ngăn cản khả năng đột phá?

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

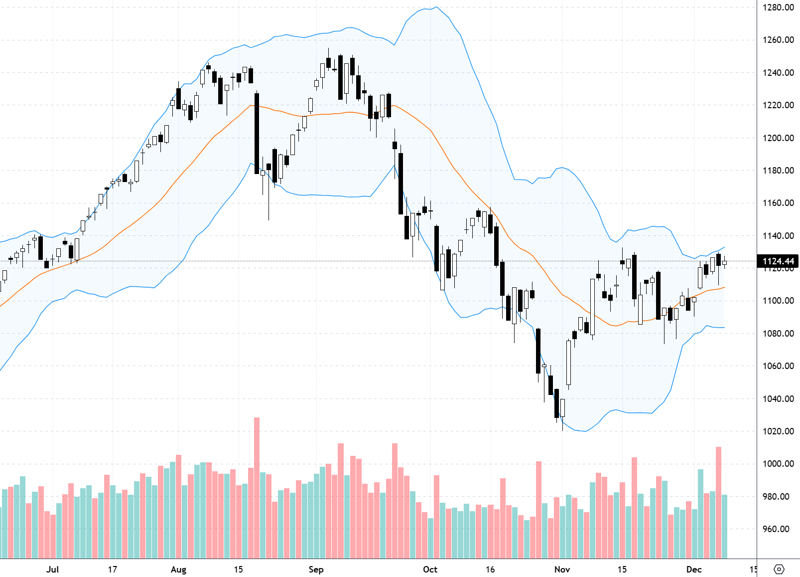

Giai đoạn đầu của sóng hồi phục các cổ phiếu hồi phục nhanh và mạnh đem lại lợi nhuận lớn hầu hết trên 30% thậm chí 50% ở các cổ phiếu mạnh. Giai đoạn này tôi thấy khả năng cao xác suất thị trường “sideway” phân phối. VN-Index nến ngày đều đã đóng cửa dưới MA 20, 50, 100, 200 ngày và trong giai đoạn “sideway” có đến 6 nến đỏ với thanh khoản đột biết lớn hơn MA(V,20); nến tuần tạo cụm nến nhấn chìm báo hiệu khả năng kết thúc nhịp hồi phục và tiếp diễn nhịp giảm trước đó.

Từ nhiều yếu tố tôi đánh giá khả năng có đột phá là thấp và nhà đầu tư cần đặt cao quản trị rủi ro giai đoạn này.

Ông Nguyễn Văn Sơn - Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng

Giai đoạn hiện tại tôi vẫn giữ góc nhìn thận trọng, yếu tố ngoại biên từ chứng khoán Mỹ có thể không tác động theo hướng tích cực tới chứng khoán Việt Nam, nhưng không phải vì thế mà tác động theo hướng tiêu cực bị giảm đi nếu thị trường này điều chỉnh trong những tuần tới. Sự sụt giảm của thị trường chứng khoán Việt Nam có thể tới từ việc dòng tiền chung bị suy giảm bởi áp lực rút ròng từ khối ngoại đang dâng cao.

Khi nhìn vào bức tranh vĩ mô, chúng ta sẽ thấy các gam màu sáng đang tăng lên, với sự kỳ vọng vào mặt ngoại giao thành công rực rỡ sẽ là động lực giúp cho Việt Nam là một điểm đến đầu tư cũng như giúp chúng ta gia nhập vào phân khúc cao hơn trong chuỗi giá trị toàn cầu. Trong khi đó, điều kiện bên ngoài cũng như bên trong đang cho phép các chính sách điều hành hướng tới việc nới lỏng hơn nữa, với mặt bằng lãi suất hạ thấp hơn nữa nhằm thúc đẩy kinh tế phát triển. Nhưng dường như yếu tố vĩ mô lại được nhà đầu tư đánh giá “dài hạn”, trong khi thị trường vẫn còn đang loay hoay với những yếu tố ngắn hạn, đó là dòng tiền chung sụt giảm ở những tuần cuối năm.

Theo số liệu từ HSX, khối ngoại tiếp tục đà bán ròng trong tuần qua với gần 3,5 nghìn tỷ đồng, nối dài chuỗi bán ròng liên tục lên 6 tuần liên tiếp và cũng chưa có dấu hiệu dừng lại.

Dòng tiền chung bị “bào mòn” đã khiến cho yếu tố tích cực từ vĩ mô cũng diễn biến vượt đỉnh của thị trường chứng khoán Mỹ bị triệt tiêu gần như hoàn toàn. Vì vậy, trong trường hợp thị trường chứng khoán thế giới điều chỉnh, kết hợp với giả định khối ngoại tiếp tục trạng thái bán ròng, thì VN-Index sẽ chịu áp lực lớn hơn nữa.

Nhìn chung, tôi thấy thời điểm mà chỉ còn vài tuần giao dịch nữa là khép lại năm tài chính 2023, và các dòng tiền lớn thì đang khá thận trọng với quyết định nắm giữ cổ phiếu cũng như ngại mở mới vị thế, thì thật khó để kỳ vọng thị trường sẽ có cơ hội để bứt phá.

Xu thế dòng tiền: Rũ hàng, thị trường có cơ hội vượt đỉnh?

Fed dự báo 3 lần giảm lãi suất trong 2024, thị trường dự báo 6 lần

Ông Nghiêm Sỹ Tiến – Chuyên viên chiến lược đầu tư, Chứng khoán KBSV

Khối ngoại vẫn đang tiếp tục nối dài chuỗi bán ròng không chỉ trong tháng 12 mà vẫn đang tiếp tục duy trì diễn biến này kể từ tháng 4/2023. Tuy nhiên, tôi vẫn cho rằng dòng tiền nước ngoài trong thời điểm này không có quá nhiều sự tác động mạnh khi thị trường phần nào đã dự kiến được động thái này càng về giai đoạn cuối năm, và vận động của chỉ số vẫn đang phụ thuộc chính từ dòng tiền “nội lực”. Ngoài ra, xu hướng rút ròng của khối ngoại không chỉ xuất hiện tại Việt Nam mà còn đang diễn ra trên hầu hết nhóm Emerging và Frontier markets.

Về diễn biến thị trường từ đầu tháng cho đến nay, hầu hết các nhịp tăng điểm có biên độ và đi kèm thanh khoản thấp hơn, trong khi các phiên điều chỉnh lại hình thành các nến cô đặc và thanh khoản cao. Do đó đây có thể là tín hiệu cho thấy trạng thái thị trường đang nghiêng về phía tiêu cực hơn, lực cầu chỉ mang tính chất trading, thăm dò và áp lực bán xuất hiện quyết liệt tại các ngưỡng kháng cự sẽ khó tạo ra các cơ hội đột phá cho chỉ số.

Ông Lê Minh Nguyên - Giám đốc Khách hàng cá nhân, Chứng khoán Rồng Việt

Trong phiên cuối tuần chỉ số VN-Index đóng của tại mức 1.102,3 điểm, giảm 8,73 điểm, tương đương 1,97% so với tuần trước. Trong bối cảnh thị trường trồi sụt, khối ngoại tiếp tục gây áp lực lên thị trường khi bán ròng với áp lực gia tăng đột biến. Giao dịch ngắn hạn dường như tạo thêm áp lực cho thị trường khi thị trường có xu hướng giảm vào phiên chiều, quan điểm giao dịch ngắn hạn giai đoạn này có vẻ không phù hợp trong hiện tại.

Ông Lê Đức Khánh - Giám đốc phân tích, Chứng khoán VPS

Diễn biến tăng giảm đan xen cũng như điều chỉnh của thị trường trong tuần giao dịch vừa qua trong bối cảnh thị trường thế giới tăng điểm là điều mà nhiều nhà đầu tư khó lý giải. Cho dù khối ngoại đã có những phiên bán ròng liên tục nhưng có lẽ tâm lý thị trường vẫn còn “yếu”, thanh khoản thị trường thấp. Tôi cho rằng nhà đầu tư vẫn đang bị ảnh hưởng bởi diễn biến trong ngắn hạn, họ vẫn đang đợi chờ vào các phiên bứt phá để có thể tự tin giải ngân nhiều hơn.

Nguyễn Hoàng – VnEconomy

Thông thường các tuần cuối năm hay có “sóng Noel” hay kéo NAV, nhưng năm nay khối ngoại bán liên miên với quy mô lớn. Nhịp điều chỉnh này anh chị dự kiến đến mức nào? Liệu thị trường có thể “có quà” trong 2 tuần cuối năm?

Hiện tại mốc hỗ trợ mạnh đang là khu vực 1,080 – 1,100 điểm khi VN-Index bị vùi dập phiên cuối tuần. Tuần tiếp theo sẽ là tuần rất quan trọng trong việc xác định xu hướng liệu việc “có quà” sẽ thế nào trong 2 tuần cuối tháng.

Ông Lê Đức Khánh

Ông Nghiêm Sỹ Tiến – Chuyên viên chiến lược đầu tư, Chứng khoán KBSV

Trong tuần vừa qua xuất hiện các nhịp điều chỉnh với biên độ tương đối rộng, lần lượt phá vỡ các ngưỡng hỗ trợ gần. Vì vậy tôi cho rằng chỉ số có thể tiếp tục chịu quán tính giảm điểm trong tuần tới trước khi cho phản ứng hồi phục đáng kể tại vùng 1080 (+-10) điểm.

Ngoài ra, tôi không đánh giá cao kịch bản nhà đầu tư có thể được hưởng lợi từ việc “kéo NAV’ của các quỹ về cuối năm do việc tác động tích cực vào kết quả danh mục trong thời gian ngắn sẽ cần nhiều yếu tố hỗ trợ kết hợp. Các giai đoạn thị trường diễn biến kém khả quan, việc kéo NAV không chỉ cần chi phí vốn lớn mà hành động này cũng cần sự đồng thuận giữa các quỹ khi họ phải tính toán được việc nên tập trung “tác động” vào một cổ phiếu hay trên nhiều cổ phiếu khác. Điều này sẽ càng khó khăn hơn và dễ gặp rủi ro khi danh mục của các quỹ thường được cơ cấu với tỷ lệ cân bằng, dàn trải.

Ông Lê Minh Nguyên - Giám đốc Khách hàng cá nhân, Chứng khoán Rồng Việt

Khối ngoại bán ròng tuần thứ 6 liên tiếp và vượt mức bán ròng 20.000 tỷ tính từ đầu năm tới nay. Trong phiên giao dịch cuối tuần khối ngoại đã bán ròng gần 1.500 tỷ trong phiên hoàn tất cơ cấu ETF, kỳ vọng việc bán ròng sẽ hạ nhiệt trong những phiên giao dịch sắp tới. Theo tôi càng về gần cuối năm với việc kéo NAV và thông tin kinh doanh của các doanh nghiệp dần hé lộ kỳ vọng sẽ làm chậm đà giảm điểm của thị trường.

Ông Nguyễn Văn Sơn - Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng

Dưới góc nhìn phân tích kỹ thuật, VN-Index chưa thoát khỏi trạng thái vận động “sideway” trong “Hộp” có biên độ từ 1.073 đến 1.132 điểm, khi chùm MA5, 20, 50 có xu hướng hội tụ quanh MA200 phẳng. Đồng thời, chỉ số này đang thể hiệu tín hiệu suy yếu từ vùng biên trên và quay lại đóng cửa dưới hầu hết các đường MA, cho thấy rủi ro giảm về lại biên dưới 1.073 điểm đang tăng lên.

Mặc dù thời điểm khép lại năm tài chính đang tới gần nhưng để xác định được liệu hiệu ứng “sóng Noel” hay kéo NAV có xuất hiện hay không thì chúng ta cần nhìn nhận lại quá khứ cũng như cần đặt thị trường vào bối cảnh hiện tại. Theo tôi quan sát, hiệu ứng “sóng Noel” hay kéo NAV đã từng xuất hiện ở một số năm trong quá khứ, nhưng không phải là năm nào cũng diễn ra. Đồng thời, xét ở bối cảnh dòng tiền yếu và diễn biến từ phân tích kỹ thuật cũng cho tín hiệu không thực sự tích cực, thì nhiều khả năng để thị trường tặng “quà” nhà đầu tư là không cao.

Ông Lê Đức Khánh - Giám đốc phân tích, Chứng khoán VPS

Hiện tại mốc hỗ trợ mạnh đang là khu vực 1,080 – 1,100 điểm nếu phiên thứ 6 vừa qua nỗ lực tăng điểm vào cuối phiên bị “vùi dập” thì tuần tiếp theo sẽ là tuần rất quan trọng trong việc xác định xu hướng liệu việc “có quà” sẽ thế nào trong 2 tuần cuối tháng. Chúng ta vẫn có thể lạc quan về xu hướng 2 tuần cuối cùng cho dù nắm giữ tỷ trọng thế nào, giải ngân vào cổ phiếu gì vẫn là quan trọng đối với các nhà đầu tư cá nhân.

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Theo tôi nhịp điều chỉnh này mức phản ứng đầu tiên của VN-Index có thể là vùng quanh 987 +/- 20 điểm nếu vùng này thị trường không có dấu hiệu phản ứng chững lại đà giảm và tạo đáy thì vùng tiếp theo có khả năng sẽ là vùng quanh 898 +/- 20 điểm. Phiên cuối năm thường có phiên kéo NAV nhưng tôi nghĩ khả năng chỉ là nhịp nảy hồi 3-5 phiên nếu tham gia thì chỉ là giao dịch ngắn.

Theo tôi càng về gần cuối năm với việc kéo NAV và thông tin kinh doanh của các doanh nghiệp dần hé lộ kỳ vọng sẽ làm chậm đà giảm điểm của thị trường.

Ông Lê Minh Nguyên

Nguyễn Hoàng – VnEconomy

Kỳ họp cuối cùng trong năm 2023 của FED đã phát đi thông điệp khá lạc quan về triển vọng giảm lãi suất trong năm 2024. Hiện các yếu tố bất định không còn. Anh chị còn lo ngại rủi ro nào khác trong thời gian tới?

Ông Nguyễn Văn Sơn - Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng

Như đã chia sẻ ở trên, nếu nhìn từ góc độ vĩ mô trong nước, Tôi vẫn nghiêng về hướng lạc quan. Trong đó, chính sách tiền tệ của Việt Nam đang có nhiều không gian nới lỏng hơn khi cuộc họp vừa qua của FED đã cho thấy lộ trình rõ hơn về việc hạ lãi suất vào năm 2024. Nhưng với thị trường chứng khoán Việt Nam thì thông tin đó có thể chưa hẳn đã là 100% tích cực. Đặc biệt là trong ngắn hạn.

Dưới góc nhìn từ dòng chảy vốn toàn cầu, có hai yếu tố quan trọng tác động tới sự dịch chuyển của các nguồn vốn đầu tư, đó là rủi ro và cơ hội. Và ở đây tôi đang nói tới yếu tố cơ hội sẽ điều hướng dòng vốn toàn cầu, khi FED đã thể hiện quyết tâm dừng tăng lãi suất cũng như có lộ trình hạ lãi suất rõ ràng hơn vào năm 2024, thì tiền có thể sẽ được rút bớt khỏi các thị trường ít có cơ hội để quay trở lại Mỹ nhằm đón đầu triển vọng tích cực của thị trường chứng khoán khi chu kỳ hạ lãi suất của FED có thể chính thức bắt đầu.

Mối lo ngại sự dịch chuyển dòng vốn về Mỹ là một rủi ro mà chúng ta cần theo dõi sát sao, đặc biệt trong bối cảnh khối ngoại đang đẩy mạnh bán ròng trên thị trường chứng khoán Việt Nam.

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Việc FED phát đi thông điệp lạc quan về việc giảm lãi suất trong năm 2024 theo tôi là một tín hiệu cảnh báo, nhìn vào lịch sử của thị trường Mỹ thì mỗi lần FED bước vào chu kỳ giảm lãi suất thì Dow Jones đều có nhịp giảm mạnh nếu diễn biến DJI lặp lại quá khứ thì thị trường chúng ta sẽ chịu ảnh hưởng phần nào. Ngoài ra rủi ro trong năm 2024 sẽ còn là nguy cơ khủng hoảng kinh tế toàn cầu, tình trạng doanh nghiệp phá sản tăng cao, gia tăng nợ xấu trong hệ thống ngân hàng…

Ông Lê Đức Khánh - Giám đốc phân tích, Chứng khoán VPS

Thông điệp nới lỏng chính sách tiền tệ của các ngân hàng trung ương trong năm tới là tín hiệu tốt, triển vọng tăng trưởng kinh tế của các khu vực, các nền kinh tế lớn và ngay cả Việt Nam cũng được kỳ vọng nhiều hơn sau một năm nhiều biến động.

Có lẽ các nhà đầu tư cần thêm những thông tin vĩ mô hỗ trợ, triển vọng tăng trưởng của các khu vực tư nhân, hoạt động chế biến chế tạo, xuất nhập khẩu cũng như hoạt động giải ngân vốn FDI, hoạt động đầu tư công. Vĩ mô 2024 nhiều khả năng sẽ tốt hơn so với 2024 mặc dù còn nhiều thách thức – đâu đó niềm tin nhà đầu tư cần phải được cải thiện hơn, triển vọng tăng trưởng của các doanh nghiệp niêm yết cũng được các nhà đầu tư mong đợi.

VN-Index nến ngày đều đã đóng cửa dưới MA 20, 50, 100, 200 ngày và trong giai đoạn “sideway” có đến 6 nến đỏ với thanh khoản đột biết lớn hơn MA(V,20); nến tuần tạo cụm nến nhấn chìm báo hiệu khả năng kết thúc nhịp hồi phục và tiếp diễn nhịp giảm trước đó. Tôi đánh giá khả năng có đột phá là thấp và nhà đầu tư cần đặt cao quản trị rủi ro giai đoạn này.

Ông Nguyễn Việt Quang

Ông Nghiêm Sỹ Tiến – Chuyên viên chiến lược đầu tư, Chứng khoán KBSV

Trong ngắn hạn, cuối tháng 12 sẽ là thời điểm Việt Nam công bố các chỉ số vĩ mô. Mặc dù tình hình vĩ mô đã có phần khả quan hơn và lạm phát gần như đã được kiểm soát dưới mức mục tiêu của chính phủ đề ra, chúng ta cũng cần theo dõi một vài chỉ số như PMI do trong giai đoạn vừa qua, mức đơn hàng của các doanh nghiệp Việt Nam vẫn chưa hồi phục đáng kể. Bên cạnh đó sắp tới cũng sẽ mùa công bố Báo cáo tài chính Quý 4 và cả năm 2023, do đó nhà đầu tư cũng cần theo dõi kỹ lưỡng kết quả hoạt động kinh doanh của các nhóm ngành để có thể cân nhắc và chọn lọc cổ phiếu tiềm năng nhất.

Ông Lê Minh Nguyên - Giám đốc Khách hàng cá nhân, Chứng khoán Rồng Việt

Các thông tin trong và ngoài nước đều có vẻ theo hướng tích cực để ủng hộ thị trường đi lên. Tuy nhiên, khối ngoại lại không nghĩ như vậy và đang bán ròng khá mạnh tay. Mặc dù giao dịch của khối ngoại không còn tầm ảnh hưởng lớn như trước đây nhưng việc bán ròng mạnh tay và liên tục sẽ ảnh hưởng phần nào đến tâm lý chung của cả thị trường.

Nguyễn Hoàng – VnEconomy

Dòng tiền đang là vấn đề lớn của thị trường lúc này khi thanh khoản xuống rất thấp tuần qua, một phần có lẽ là do các cơ hội ngắn hạn không nhiều nên dòng tiền đầu cơ vận động nhỏ và tâm lý chờ đợi các giao dịch tái cơ cấu quỹ. Anh chị tham gia chốt lời lướt sóng tuần qua không, hay canh mua thêm?

Ông Lê Đức Khánh - Giám đốc phân tích, Chứng khoán VPS

Mặc dù đang giữ tỷ trọng cổ phiếu nhưng việc canh mua thêm vẫn là chiến lược hợp lý trong giai đoạn tới. Thị trường xuống rồi cũng sẽ phải quay lên, chọn lựa cổ phiếu mua và nắm giữ cũng sẽ quyết định hiệu quả đầu tư ở giai đoạn tiếp theo. Tôi cho rằng đây không phải là giai đoạn quá lo lắng bởi vẫn có những cơ hội tốt trên thị trường miễn là các nhà đầu tư cũng không nên quá nóng vội và cần kiên trì ở giai đoạn tới.

Ông Nghiêm Sỹ Tiến – Chuyên viên chiến lược đầu tư, Chứng khoán KBSV

Sau khi chỉ số tiếp cận sát cận dưới của vùng cản 1150 (+-15) và các tín hiệu của phe mua đang dần suy yếu, tôi đã thực hiện bán chốt lời các vị thế ngắn hạn của mình và hạ tỷ trọng danh mục xuống ngưỡng 20% là cổ phiếu để đề phòng rủi ro gặp áp lực điều chỉnh lớn. Vùng hợp lý tôi xác định để có thể gia tăng lại một phần nhỏ tỷ trọng sẽ quanh ngưỡng 1080 (+-10).

Ông Lê Minh Nguyên - Giám đốc Khách hàng cá nhân, Chứng khoán Rồng Việt

Diễn biến tuần qua cho thấy rằng quan điểm giao dịch ngắn hạn đang gặp nhiều rủi ro. Theo tôi đối với các nhà đầu tư ngắn hạn chiến lược thích hợp nhất hiện tại là tiết chế giao dịch ngắn hạn và theo dõi diễn biến thị trường để tìm thời điểm thích hợp. Với các nhà đầu tư dài hơi hơn cần chú ý vào các nhóm có triển vọng tích cực năm 2024 và cần chú ý định giá nhóm này.

Vùng hợp lý tôi xác định để có thể gia tăng lại một phần nhỏ tỷ trọng sẽ quanh ngưỡng 1080 (+-10).

Ông Nghiêm Sỹ Tiến

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Tuần vừa rồi khi các thông tin hỗ trợ không giúp được thị trường hồ hởi tăng điểm mà còn giảm điểm nên tôi đã thực hiện quản trị rủi ro và giảm bớt cổ phiếu nắm giữ. Hiện tại tôi đang nắm giữ 60% cổ phiếu/ 40% tiền mặt. Nếu sang tuần nảy hồi với thanh khoản thấp hoặc thị trường xuất hiện lực bán mạnh có thể tôi sẽ cân nhắc giảm bớt tỷ trọng cổ phiếu tiếp.

Ông Nguyễn Văn Sơn - Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng

Đúng là dòng tiền đang là vấn đề lớn của thị trường lúc này khi thanh khoản xuống rất thấp tuần qua. Một phần là do cơ hội lướt sóng không nhiều nhưng có lẽ phần lớn là do dòng tiền đầu cơ đang bị mắc kẹt ở vùng giá cao trong những tuần gần đây.

Dựa trên quan sát, thị trường khó có cơ hội đi lên nếu khối ngoại tiếp tục đẩy mạnh bán ròng, tôi đã chủ động hạ tỷ trọng và tiếp tục quan sát thị trường ở những tuần cuối cùng của năm tài chính 2023.

Google translate

Google translate