Ngày 18/9/2024, Cục Dự trữ liên bang (Fed) quyết định hạ lãi suất về 4,75-5%, tương ứng mức cắt giảm 50 điểm cơ bản. Theo đó, sức mạnh của đồng USD đã hạ nhiệt đáng kể. Đến cuối tháng 9, chỉ số USD Index (DXY) đo sức mạnh của đồng USD với 6 đồng tiền chủ chốt khác giao dịch quanh mức 100,1 điểm, thấp nhất trong một năm trở lại đây. Tuy nhiên, từ đầu tháng 10/2024, DXY quay đầu tăng miệt mài lên mức 104,22 điểm (ngày 23/10/2024), tương ứng tăng khoảng 4% trong chưa đầy một tháng.

DXY SẼ HẠ NHIỆT LÀM GIẢM ÁP LỰC TỶ GIÁ?

Giới phân tích đánh giá 2 yếu tố khiến DXY tăng mạnh.

Một là, dữ liệu kinh tế tháng 9/2024 của Mỹ cho thấy lạm phát đang suy giảm nhưng ở tốc độ chậm;

Hai là, tâm lý thị trường bị tác động bởi cuộc bầu cử Tổng thống Mỹ sẽ diễn ra vào tháng 11/2024.

Trong tháng 9/2024, lạm phát và lạm phát lõi của Mỹ đạt lần lượt 2,4% và 3,3%. Lạm phát giảm nhưng lạm phát lõi tăng nhẹ và vẫn còn cách xa mục tiêu đề ra. Tuy nhiên, theo giới phân tích, yếu tố thứ 2 liên quan đến việc bầu cử Tổng thống Mỹ là nguyên nhân chính kích hoạt đồng USD tăng giá mạnh.

Theo đó, nếu ông Donald Trump thắng cử, các chính sách kinh tế có xu hướng dẫn đến lạm phát nhiều hơn và do đó sẽ dẫn tới việc Fed ít quyết liệt hơn trong chu kỳ nới lỏng chính sách tiền tệ vài năm tới. Một báo cáo của Citibank cho biết các quỹ phòng hộ là khách hàng của ngân hàng này trong tháng 10/2024 đã có chuỗi ngày mua ròng USD dài nhất trong hơn 2 năm, do tin tưởng vào khả năng ông Trump thắng cử.

Giới phân tích nhận định, DXY còn biến động mạnh trong bối cảnh nhà đầu tư không chắc chắn về lãi suất của Mỹ và cuộc bầu cử Tổng thống Mỹ sắp diễn ra (ngày 5/11/2024).

DXY tiến sát mức đỉnh 3 tháng khiến VND suy yếu. Ngày 18/10/2024, Ngân hàng Nhà nước đã kích hoạt trở lại việc phát hành tín phiếu để hút VND, giảm chênh lệch lãi suất USD – VND trên thị trường liên ngân hàng nhằm ổn định tỷ giá.

Trước đó, ngày 17/10/2024, tại họp báo do Ngân hàng Nhà nước tổ chức, trả lời câu hỏi về áp lực tỷ giá trong những tháng cuối năm, Phó Thống đốc thường trực Ngân hàng Nhà nước Đào Minh Tú khẳng định với cơ chế tỷ giá trung tâm biến động theo hai chiều tăng/giảm và biên độ tỷ giá USD/VND hàng ngày +/-5% (trước tháng 10/2022 là +/-3%), Ngân hàng Nhà nước điều hành tỷ giá diễn biến linh hoạt, phù hợp với điều kiện thị trường, góp phần hấp thụ các cú sốc từ bên ngoài.

Bên cạnh đó, Ngân hàng Nhà nước linh hoạt điều hành thị trường mở và áp dụng các biện pháp mua/bán can thiệp ngoại tệ trên thị trường khi cần thiết. Trong những giai đoạn thị trường trong nước chịu tác động bất lợi từ các biến động phức tạp, khó lường trên thị trường quốc tế (năm 2022, nửa đầu 2024), Ngân hàng Nhà nước bán ngoại tệ để hỗ trợ thanh khoản cho thị trường, ổn định tâm lý thị trường, đảm bảo hoạt động thông suốt của thị trường ngoại tệ.

Trong những giai đoạn cân đối cung - cầu ngoại tệ thuận lợi (nửa đầu năm 2023), Ngân hàng Nhà nước mua ngoại tệ từ các tổ chức tín dụng để duy trì hoạt động thông suốt của thị trường ngoại tệ, bổ sung dự trữ ngoại hối nhà nước, giúp chuyển hóa nguồn lực thành tiền đồng để hỗ trợ phát triển kinh tế.

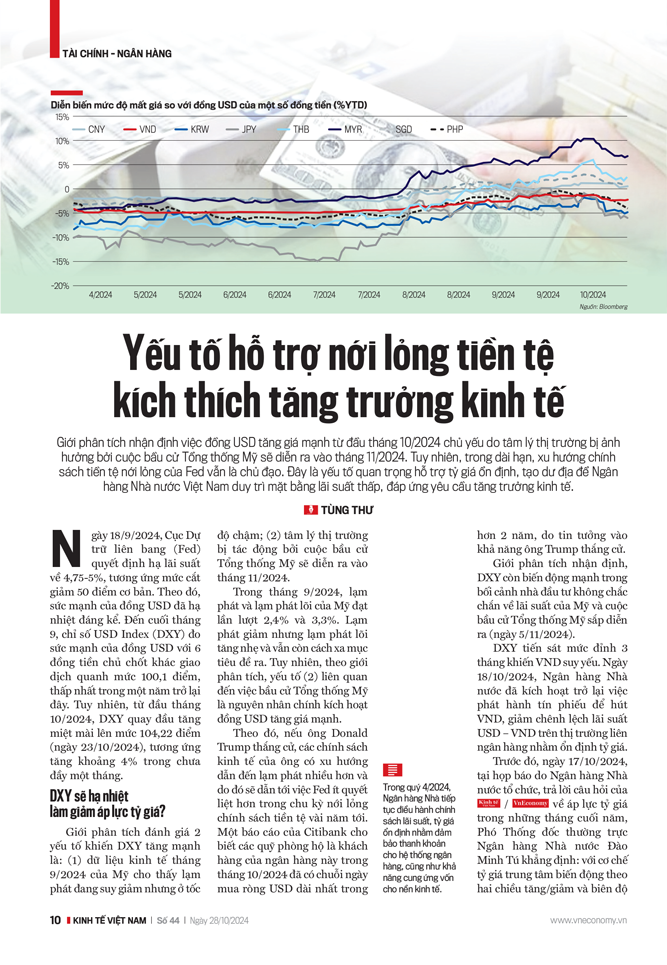

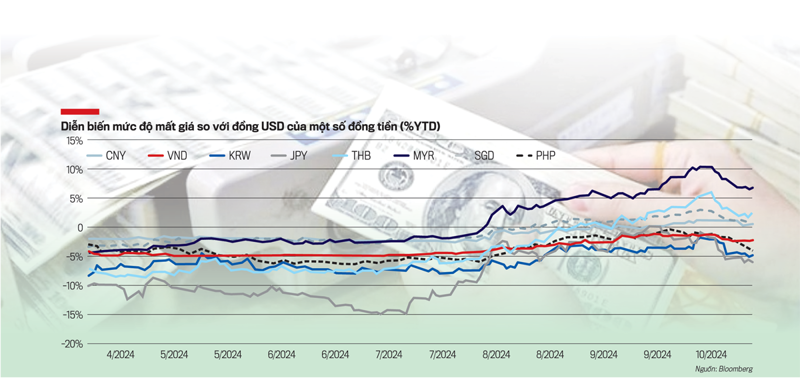

“Nhìn chung, giai đoạn từ năm 2022 đến tháng 9/2024, mặc dù thị trường tài chính thế giới có nhiều biến động nhưng tỷ giá USD/VND về cơ bản diễn biến linh hoạt, phù hợp với điều kiện thị trường, thị trường ngoại tệ duy trì ổn định, thanh khoản thị trường thông suốt. Một số giai đoạn, đồng tiền của nhiều nước trong khu vực biến động rất mạnh trước các áp lực trên thị trường tài chính thế giới, nhưng mức mất giá của VND so với USD ở tỷ lệ phù hợp và tương đối ổn định so với xu hướng chung của các đồng tiền”, ông Tú nhìn nhận.

Theo Ngân hàng Nhà nước, năm 2023, VND chỉ mất giá khoảng 2,9%, trong khi so với USD, tỷ lệ mất giá của các đồng tiền khác trong khu vực khá cao: Baht Thái Lan mất giá 1,04%; TWD mất giá 2,02%; MYR mất giá 6,09%; KRW mất giá 2,47%; CNY mất giá 3,2%; JPY mất giá 8,74%.

Năm 2024, tỷ giá có giai đoạn căng thẳng từ tháng 4 đến tháng 6, có lúc tỷ giá tăng đến 4-5%. Tuy nhiên, theo Ngân hàng Nhà nước, đến ngày 25/9/2024, tỷ giá trung tâm ở mức 24.134 VND/USD (tăng 1,12% so với cuối năm 2023); tỷ giá bình quân trên thị trường liên ngân hàng khoảng 24.558 VND/USD (tăng 1,25% so với cuối năm 2023); tỷ giá Vietcombank ở mức 24.420-24.760 VND/USD (tăng 1,37%/1,35% so với cuối năm 2023).

Các chuyên gia lưu ý rủi ro tỷ giá trong quý 4/2024 không còn quá lớn dù áp lực vẫn có thể xuất hiện ở một vài thời điểm nửa đầu quý. Về dài hạn, có thể triển vọng cắt giảm lãi suất của Fed có tính biến động theo từng thời điểm nhưng xu hướng chủ đạo vẫn là nới lỏng chính sách tiền tệ. Từ đó, nhiều khả năng sức mạnh đồng USD sẽ duy trì ở ngưỡng thấp và thậm chí có thể giảm trong giai đoạn tới, tạo điều kiện thuận lợi cho thị trường ngoại tệ.

DƯ ĐỊA ỔN ĐỊNH MẶT BẰNG LÃI SUẤT THẤP

Trong quý 4/2024, Ngân hàng Nhà nước tiếp tục điều hành chính sách lãi suất, tỷ giá ổn định nhằm đảm bảo thanh khoản cho hệ thống ngân hàng, cũng như khả năng cung ứng vốn cho nền kinh tế. Tuy nhiên, trong dài hạn, Ngân hàng Nhà nước để ngỏ khả năng xem xét lại mức lãi suất điều hành theo hướng “tiếp tục duy trì như hiện nay hay giảm lãi suất trong điều kiện các chỉ tiêu kinh tế vĩ mô được đảm bảo như lạm phát, tỷ giá, hỗ trợ tăng trưởng”.

Trong quý 3/2024, nhờ thanh khoản hệ thống ổn định, lãi suất thị trường liên ngân hàng đã giảm về mức 3,3 - 4%. Ngoài ra, tăng trưởng tín dụng đến quý 3 vẫn chậm so với mục tiêu 15% năm 2024 (chỉ đạt 7,38% tính từ đầu năm đến giữa tháng 9/2024 và đạt 9% tính từ đầu năm đén cuối tháng 9/2024). Hai yếu tố trên giúp các ngân hàng giảm áp lực huy động, từ đó kìm hãm đà tăng của lãi suất huy động.

Cụ thể, so với cuối quý 2/2024, lãi suất huy động kỳ hạn một năm tiếp tục tăng thêm khoảng 10- 20 điểm cơ bản ở các ngân hàng thương mại cổ phần; trong khi nhóm ngân hàng thương mại do Nhà nước chi phối vốn vẫn duy trì lãi suất huy động một năm ở mức 4,68% từ tháng 4/2024 đến nay. Nhìn chung lãi suất huy động của các ngân hàng hiện vẫn đang ở mức thấp.

Ở chiều ngược lại, Ngân hàng Nhà nước cho biết đến cuối quý 3/2024, lãi suất cho vay những khoản mới trung bình là 6,23%, giảm 0,86% so với cuối năm 2023.

Ông Trần Đức Anh, Giám đốc Kinh tế Vĩ mô và Chiến lược thị trường, Công ty chứng khoán KB Việt Nam, dự báo rằng với áp lực tỷ giá sẽ vơi dần từ nửa sau quý 4/2024, Ngân hàng Nhà nước sẽ không phải thực hiện các giải pháp quyết liệt để ổn định tỷ giá như quý 2 và đầu quý 3/2024, từ đó có thêm dư địa để cung cấp thanh khoản cho hệ thống ngân hàng và kiểm soát mặt bằng lãi suất thị trường liên ngân hàng ở mức nền thấp hơn so với quý 2, quý 3/2024.

Dù vậy, đại diện Công ty chứng khoán KB Việt Nam cho rằng lãi suất cho vay có thể đã tạo đáy trong quý 3/2024 và sẽ hồi phục trong thời gian tới vì 3 lý do.

Thứ nhất, tình hình kinh tế đã và đang hồi phục tương đối khả quan, từ đó giảm dần các chương trình hỗ trợ khách hàng như giai đoạn đầu năm 2024.

Thứ hai, lãi suất cho vay tăng lên để bắt kịp với phần tăng chi phí đầu vào sau nhịp điều chỉnh nâng lãi suất huy động của đa phần các ngân hàng đã khiến biên lãi ròng (NIM) giảm mạnh trong nửa đầu năm 2024.

Thứ ba, chất lượng tài sản của toàn ngành không xấu đi nhưng chưa có sự cải thiện rõ rệt. Vì vậy, các ngân hàng sẽ cân đối lại lãi suất cho vay để bù đắp cho những rủi ro tiềm ẩn về khả năng trả nợ của khách hàng trong tương lai, nhất là khi Thông tư 02/2022/TT-NHNN về tái cơ cấu nợ sẽ hết hạn cuối năm nay...

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 44-2024 phát hành ngày 28/10/2024. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam

Google translate

Google translate