Ghi nhận trên thị trường trái phiếu Chính phủ tuần vừa qua (21/3-25/3), Kho bạc Nhà nước gọi thầu tổng cộng 6.000 tỷ đồng trái phiếu.

Sau cùng, tỷ lệ đăng ký và trúng thầu không có nhiều thay đổi so với tuần liền trước, lần lượt ở mức 2,1 lần và 42% (tương đương 2.540 tỷ đồng trúng thầu). Trong đó, kỳ hạn 10 năm thu hút nhiều sự quan tâm nhất với 2 tỷ lệ lần lượt là 3,1 lần và 75%.

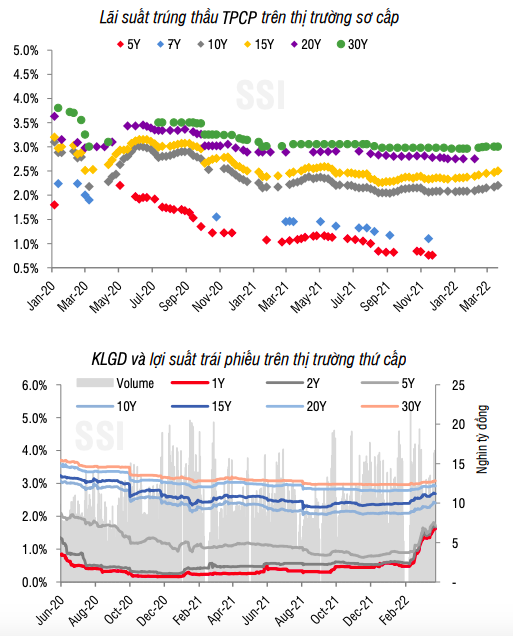

Đáng chú ý, lợi suất trên sơ cấp vẫn duy trì đà tăng ở 2 kỳ hạn 10 và 15 năm. Cụ thể, tuần qua, lãi suất trúng thầu kỳ hạn 10 năm tại 2,2%/năm (tăng 0,05 điểm phần trăm); kỳ hạn 15 năm tại 2,5%/năm (tăng 0,05 điểm phần trăm).

Trên thị trường thứ cấp, lợi suất trái phiếu tăng tương đồng với diễn biến lợi suất trái phiếu Chính phủ của các thị trường trong khu vực và Mỹ.

Kết tuần đóng cửa như sau: 1 năm (1,62%, tăng 0,15 điểm phần trăm); 3 năm (1,72%; 0,07 điểm phần trăm); 5 năm (1,72%, không đổi); 10 năm (2,4%; tăng 0,07 điểm phần trăm); 15 năm (2,68%, tăng 0,03 điểm phần trăm); 20 năm (2,93%; tăng 0,01 điểm phần trăm) và 30 năm (3,08%; tăng 0,04 điểm phần trăm).

Đồng thời, giá trị giao dịch trung bình hàng ngày tăng nhẹ 13% lên 13,6 nghìn tỷ đồng và đường cong lợi suất dịch chuyển lên phía trên theo hướng phẳng dần.

Như vậy, có thể nhận thấy, mức chênh lệch lãi suất giữa hai thị trường thứ cấp và sơ cấp ngày càng doãng rộng. Do đó, áp lực tăng lãi suất trái phiếu Chính phủ trên thị trường sơ cấp ngày càng rõ nét hơn.

Thực tế cho thấy, nhà đầu tư tham gia thị trường trái phiếu Chính phủ thời gian gần đây chủ yếu là Bảo hiểm Xã hội, còn các tổ chức tín dụng vẫn tỏ ra thận trọng trong bối cảnh lo ngại về lạm phát tăng cao. Mặt khác, các tổ chức tín dụng cũng hạn chế giao dịch do họ đang đặt nhiều kỳ vọng vào một đợt tăng lãi suất mới.

Giới chuyên môn cho rằng, hiện tại Kho bạc Nhà nước chưa thực sự gặp áp lực phát do tỷ lệ giải ngân vốn đầu tư công vẫn tương đối thấp. Tuy nhiên, xa hơn, lợi suất trên thị trường sơ cấp sẽ nhích tăng khi áp lực huy động vốn từ Kho bạc Nhà nước tăng dần, đặc biệt từ việc triển khai gói hỗ trợ kinh tế 2022 - 2023.

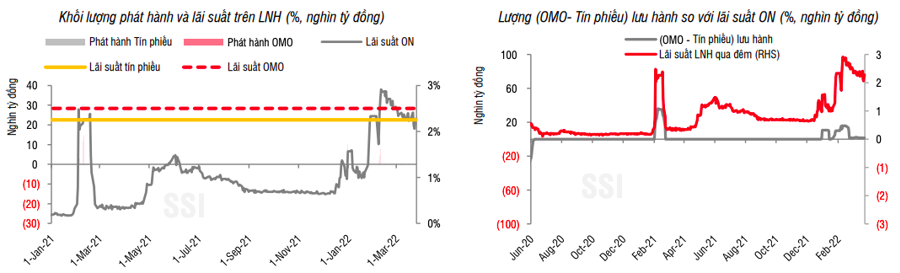

Quay lại với diễn biến tuần vừa qua nhưng ở thị trường tiền tệ. Ngân hàng Nhà nước bơm 715 tỷ đồng vào hệ thống ngân hàng thông qua nghiệp vụ mua kỳ hạn 14 ngày với lãi suất 2,5%/năm. Trái lại có 1.019 tỷ đồng tín phiếu đáo hạn.

Như vậy, tuần qua nhà điều hành đã hút ròng 304 tỷ đồng và đưa tổng khối lượng lưu hành trên kênh cầm cố (OMO) xuống còn khoảng 1.440 tỷ đồng.

Lãi suất liên ngân hàng tiếp tục tăng nhẹ và hình thành nền mặt bằng mới: qua đêm 2,28%/năm; 1 tuần 2,44%/năm. Với mức lãi suất này, thanh khoản hệ thống dần ổn định trở lại sau áp lực thanh khoản hồi Tết Nguyên Đán và chỉ mang tính thiếu hụt cục bộ ở một số ngân hàng nhỏ.

Tại diễn biến khác, theo số liệu vừa công bố của Ngân hàng Nhà nước, đến cuối tháng 1/2022, M2 đạt hơn 13,7 triệu tỷ đồng, tăng 2,59% so với cuối năm 2021 (tương đương 12,7% so với cùng kỳ).

Quy mô huy động vốn tăng nhẹ so với cuối 2021 (+0,32%). Trong đó, quy mô tiền gửi của các tổ chức kinh tế giảm 1,21% do yếu tố mùa vụ (Tết Nguyên Đán).

Ngược lại, tiền gửi của dân cư ghi nhận tăng 1,95%, cao hơn với mức tăng trung bình 1,25% tháng 1 hàng năm trong giai đoạn trước dịch từ năm 2015 đến 2020.

Mặc dù số liệu huy động vốn cần phải quan sát thêm, mức tăng trưởng tiền gửi từ khu vực dân cư trong tháng 1 cho thấy dòng vốn có thể đang quay trở lại hệ thống ngân hàng, trong bối cảnh lãi suất huy động cũng đã tăng nhẹ khoảng 0,25 – 0,50 điểm phần trăm so với cuối năm 2021.

Google translate

Google translate