Trong dự thảo đề nghị xây dựng dự án Luật Thuế thu nhập doanh nghiệp (sửa đổi) vừa trình lên Chính phủ, Bộ Tài chính dự kiến sẽ sửa đổi, bổ sung các nội dung nhằm đảm bảo tính thống nhất của hệ thống pháp luật, đáp ứng và tương thích với các luật chuyên ngành được Quốc hội ban hành sau thời điểm Luật thuế thu nhập doanh nghiệp có hiệu lực.

Một trong những nội dung đáng chú ý được Bộ Tài chính đề xuất đó là nghiên cứu bổ sung quy định về mức thuế suất đối với doanh nghiệp thuộc nhóm doanh nghiệp nhỏ và siêu nhỏ thấp hơn mức thuế suất thông thường để đồng bộ với Luật Hỗ trợ doanh nghiệp nhỏ và vừa. Từ đó, góp phần thúc đẩy sự phát triển của các doanh nghiệp nhỏ và vừa và khuyến khích chuyển đổi hộ kinh doanh lên doanh nghiệp.

DOANH NGHIỆP VỪA VÀ NHỎ VẪN ĐANG CÀO BẰNG MỘT MỨC THUẾ 20%

Theo thống kê, hiện số lượng doanh nghiệp có quy mô nhỏ, trong đó chủ yếu là doanh nghiệp nhỏ và siêu nhỏ, chiếm đa số trong tổng số doanh nghiệp đang hoạt động và đang giữ một vị trí đặc biệt quan trọng trong phát triển kinh tế cũng như ổn định xã hội.

Trong tổng số hơn 815 nghìn doanh nghiệp đã được thành lập và hoạt động thì số doanh nghiệp nhỏ và siêu nhỏ chiếm hơn 93%.

Xác định nhóm doanh nghiệp có quy mô nhỏ luôn là đối tượng cần phải có các chính sách hỗ trợ, khuyến khích phát triển, đồng thời cũng là nuôi dưỡng nguồn thu lâu dài cho ngân sách nhà nước, trong giai đoạn từ năm 2008 - 2012, Bộ Tài chính đã trình Chính phủ trình Quốc hội ban hành các giải pháp hỗ trợ về thuế đối với nhóm doanh nghiệp này, trong đó có giải pháp về giảm thuế thu nhập doanh nghiệp.

Trong giai đoạn từ ngày 1/7/2013 - 31/12/2015, doanh nghiệp có quy mô nhỏ với doanh thu năm không quá 20 tỷ đồng được áp dụng thuế suất 20%, thấp hơn mức thuế suất 25% và 22% áp dụng đối với các doanh nghiệp khác.

"Từ 1/1/2016 đến nay, doanh nghiệp có quy mô nhỏ đang áp dụng chính sách thuế thu nhập doanh nghiệp như các doanh nghiệp khác, với mức thuế suất phổ thông là 20%".

Bộ Tài chính.

"Riêng năm 2020-2021 bị ảnh hưởng bởi dịch Covid-19 các doanh nghiệp quy mô nhỏ còn được giảm 30% số thuế thu nhập doanh nghiệp phải nộp", Bộ Tài chính thông tin.

Theo Bộ Tài chính, Hội nghị Trung ương 5 khóa XII đã ban hành Nghị quyết số 10-NQ/TW ngày 03/6/2017 về phát triển kinh tế tư nhân trở thành một động lực quan trọng của nền kinh tế. Trong đó, đã đề ra các mục tiêu, giải pháp và nhiệm vụ cụ thể để phát triển kinh tế tư nhân lành mạnh, hiệu quả, bền vững, chú trọng phát triển doanh nghiệp có quy mô nhỏ, đồng thời khuyến khích chuyển đổi hộ kinh doanh lên doanh nghiệp.

Cùng với đó, Quốc hội khóa XIV cũng thông qua Luật Hỗ trợ doanh nghiệp nhỏ và vừa, có hiệu lực thi hành kể từ ngày 1/1/2018, trong đó có quy định về nguyên tắc chung làm cơ sở để nghiên cứu, xây dựng và áp dụng chính sách ưu đãi về thuế thu nhập doanh nghiệp.

Cụ thể, Điều 10 Luật Hỗ trợ doanh nghiệp nhỏ và vừa nêu rõ: "Doanh nghiệp nhỏ và vừa được áp dụng có thời hạn mức thuế suất thuế thu nhập doanh nghiệp thấp hơn mức thuế suất thông thường áp dụng cho doanh nghiệp theo quy định của pháp luật về thuế thu nhập doanh nghiệp".

ƯU ĐÃI THUẾ SUẤT CỐ ĐỊNH HOẶC THEO QUY MÔ

Qua tham khảo kinh nghiệm quốc tế hiện nay, Bộ Tài chính cho rằng doanh nghiệp có quy mô nhỏ vẫn luôn là mục tiêu trọng tâm của các chính sách phát triển kinh tế ở nhiều quốc gia.

Do đó, Chính phủ nhiều nước thông qua các chính sách và chương trình hỗ trợ trên nhiều phương diện khác nhau nhằm tạo điều kiện thuận lợi và thúc đẩy sự phát triển doanh nghiệp có quy mô nhỏ, trong đó chính sách hỗ trợ về thuế cũng là công cụ thường được các nước sử dụng theo hướng quy định mức thuế suất ưu đãi.

"Có thể là mức thuế suất cố định hoặc mức thuế suất lũy tiến theo quy mô thu nhập dành cho các doanh nghiệp có quy mô nhỏ", Bộ Tài chính nêu quan điểm.

Thực tế, phần lớn các nước áp dụng mức thuế suất thuế thu nhập doanh nghiệp thấp hơn mức thuế suất phổ thông cho các doanh nghiệp có quy mô nhỏ, có phân biệt theo quy mô doanh thu, thu nhập chịu thuế.

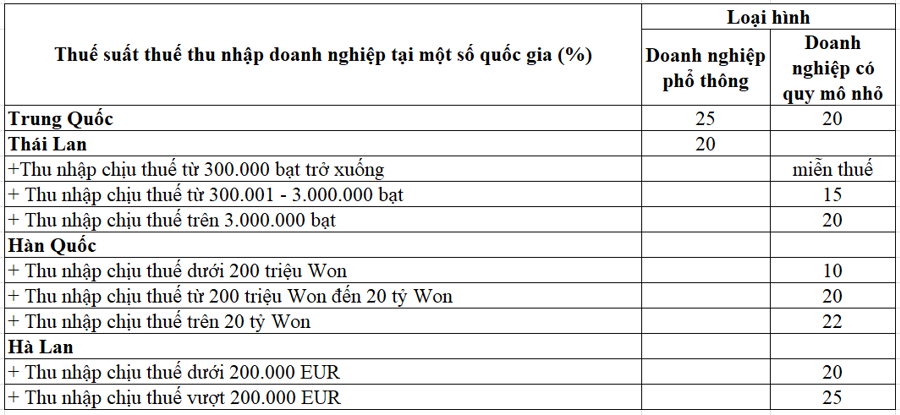

Chẳng hạn, tại Trung Quốc, mức thuế suất thuế thu nhập doanh nghiệp phổ thông là 25%, doanh nghiệp có quy mô nhỏ được áp dụng mức thuế suất ưu đãi là 20%.

Tại Thái Lan, mức thuế suất thuế thu nhập doanh nghiệp phổ thông là 20% nhưng các doanh nghiệp có quy mô nhỏ cũng được áp dụng thuế suất ưu đãi ở mức thấp hơn. Cụ thể, doanh nghiệp có thu nhập chịu thuế từ 300.000 bạt trở xuống được miễn thuế, từ 300.001 - 3.000.000 bạt được áp dụng mức thuế suất 15% và trên 3.000.000 bạt áp dụng mức thuế suất 20%.

Tại Hàn Quốc, áp dụng mức thuế suất 10% đối với 200 triệu Won chịu thuế đầu tiên, 20% đối với phần thu nhập chịu thuế từ 200 triệu Won đến 20 tỷ Won, 22% đối với phần thu nhập chịu thuế trên 20 tỷ Won.

Hà Lan áp dụng thuế suất 20% đối với 200.000 EUR thu nhập chịu thuế đầu tiên, 25% đối với phần thu nhập chịu thuế vượt 200.000 EUR.

Do đó, Bộ Tài chính cho rằng cần nghiên cứu, bổ sung vào Luật thuế thu nhập doanh nghiệp quy định áp dụng thuế suất thấp hơn đối với các doanh nghiệp nhỏ và vừa.

Google translate

Google translate