Giai đoạn 2016 – 2020, giá vàng thế giới tăng nhưng giá trong nước gần như đi ngang, chênh lệch giá vàng gần như bằng 0. Năm 2019 và 2020 được cho là đợt thử thách sóng vàng thế giới lần một, theo đó, giá vàng thế giới tăng mạnh 55% và giá vàng trong nước tăng theo tương ứng, chênh lệch giá vàng vẫn không đáng kể. Đây là thời kỳ kinh tế Việt Nam bước vào chu kỳ ổn định và tăng trưởng cao. Giới phân tích nhấn mạnh đây là bằng chứng cho thấy các đề xuất như nhập khẩu vàng, phá bỏ độc quyền vàng miếng SJC… không phải là giải pháp căn cơ để ổn định thị trường vàng.

YẾU TỐ ĐẨY GIÁ VÀNG ĐẠT ĐỈNH VÀ CHÊNH LỆCH CAO VỚI THẾ GIỚI

Giới phân tích cho rằng lãi suất thấp từ năm 2021 đến đầu năm 2022, hay từ cuối năm 2023 đến nay là môi trường lý tưởng để “tạo sóng” với bất kỳ loại tài sản nào, trong đó có vàng.

Kể từ đợt giảm liên tiếp lãi suất điều hành vào tháng 6/2023, Ngân hàng Nhà nước không đưa ra thêm sự điều chỉnh nào khác, dù phải chịu áp lực từ việc điều hành tỷ giá cũng như chính sách tiền tệ của các quốc gia lớn trên thế giới. Lãi suất chiết khấu, lãi suất tái cấp vốn và lãi suất Ngân hàng Nhà nước cho vay qua đêm để bù đắp thanh khoản duy trì ở mức thấp (3%/năm, 4,5%/năm và 5%/năm) trong một khoảng thời gian tương đối dài, tạo điều kiện hỗ trợ nền kinh tế thực.

Tuy nhiên, điều này cũng khiến một lượng lớn dòng tiền chảy ra khỏi kênh tiết kiệm ngân hàng để tìm đến các kênh đầu tư khác và vàng là sự lựa chọn tự nhiên. Lúc này, các nhóm đầu cơ tìm cách đẩy giá vàng và tâm lý đám đông rất dễ bị thu hút bởi “sóng”. “Sóng” càng cao càng dễ hút tiền. Bong bóng tài sản luôn hình thành bởi tâm lý đám đông như vậy.

Bước sang năm 2024, tạo “sóng vàng” còn thuận lợi hơn nhờ giá vàng thế giới tăng do bất ổn địa chính trị và kênh chứng khoán, bất động sản không nóng để hút tiền như năm 2021-2022. Thay vì chứng kiến số lượng mở tài khoản chứng khoán cao kỷ lục của các năm trước, rất nhiều người đã kiên nhẫn xếp hàng ở các cửa hàng vàng.

Trong những tháng cuối năm 2023 và đầu năm 2024, giá vàng đã liên tục lập đỉnh mới, giá vàng SJC đã có lúc đạt đỉnh tháng 4/2024 là 85 triệu đồng/lượng và sang tháng 5 đã vượt 90 triệu đồng/lượng. Đây là mức giá cao nhất trong lịch sử của thị trường vàng Việt Nam. Biến động giá vàng xảy ra có những thời điểm liên tiếp nhau. Thậm chí, có những ngày giá vàng leo dốc một cách thẳng đứng, biên độ thay đổi giá rất lớn qua mỗi lần tăng.

Tháng 12/2023, trước diễn biến phức tạp của giá vàng, Thủ tướng Chính phủ ra Công điện 1426 yêu cầu Ngân hàng Nhà nước khẩn trương có giải pháp hiệu quả để quản lý, điều hành giá vàng miếng trong nước theo nguyên tắc thị trường, giảm chênh lệch giá vàng trong nước và quốc tế. Từ tháng 2 đến tháng 4/2024, Chính phủ liên tiếp đưa ra thông báo yêu cầu xử lý ngay chênh lệch giá vàng miếng, với trọng tâm là việc thực hiện các giải pháp trong Nghị định số 24/2012/NĐ-CP phù hợp với bối cảnh hiện tại.

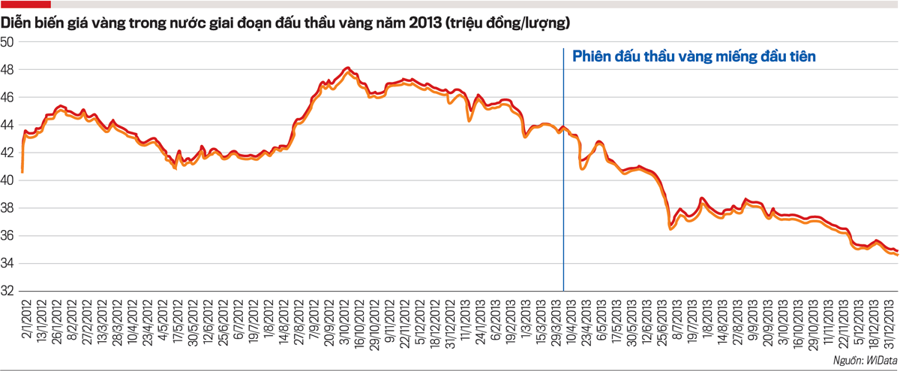

Trước yêu cầu đặt ra, Ngân hàng Nhà nước đã thực hiện các giải pháp bao gồm thanh tra, kiểm tra đối với thị trường vàng và các doanh nghiệp kinh doanh vàng, đồng thời đánh giá lại Nghị định số 24/2012/NĐ-CP. Đặc biệt, Ngân hàng Nhà nước đã khởi động lại việc đấu thầu vàng miếng từ ngày 19/4/2024 nhằm tăng nguồn cung vàng ra thị trường. Nếu lượng cung vàng miếng qua đấu thầu đạt đủ khối lượng kỳ vọng sẽ giúp giảm giá vàng trong nước trong dài hạn, từ đó kéo sát chênh lệch giá, như đã diễn ra trong năm 2013.

Tuy nhiên, vấn đề đặt ra cho Ngân hàng Nhà nước là hài hòa giữa việc quản lý thị trường vàng và kiểm soát tỷ giá, bởi nếu lượng cung vàng miếng thấp sẽ khiến tác động của đấu thầu chỉ duy trì trong ngắn hạn, nhưng nếu Ngân hàng Nhà nước buộc phải mua thêm vàng từ thị trường quốc tế để duy trì nguồn cung trong nước thì dự trữ ngoại hối sẽ hao hụt, từ đó tạo áp lực làm tăng tỷ giá.

Đến ngày 27/5/2024, Ngân hàng Nhà nước đã tổ chức 9 phiên đấu thầu, cung ứng ra thị trường 48.500 lượng vàng SJC, tương đương hơn 1,8 tấn vàng. Tuy nhiên, chênh lệch giữa giá vàng miếng SJC trong nước và giá vàng thế giới vẫn ở mức cao, khoảng trên 20%. Mục tiêu của đấu thầu vàng không đạt. Do đó, Ngân hàng Nhà nước thay đổi phương thức ổn định thị trường vàng: phân phối vàng miếng SJC trực tiếp tới người dân thông qua 4 ngân hàng thương mại nhà nước và Công ty SJC.

Chia sẻ với báo chí, đại diện các ngân hàng thương mại nhà nước cho biết nhận ủy thác vàng từ Ngân hàng Nhà nước và bán ra thị trường theo giá Ngân hàng Nhà nước quy định, các ngân hàng không kiếm lời trong nghiệp vụ ủy thác này.

Theo TS. Trương Văn Phước, Nguyên Quyền Chủ tịch Ủy ban Giám sát tài chính quốc gia, với phương án cung vàng ra thị trường thông qua 4 ngân hàng thương mại nhà nước và Công ty SJC, Ngân hàng Nhà nước làm chủ quá trình thu hẹp chênh lệch giá vàng trong nước và thế giới. Các ngân hàng thương mại nhà nước đại diện cho lợi ích của Nhà nước nên sẵn sàng chấp thuận bán vàng phi lợi nhuận. Do đó, chỉ qua khoảng 10 phiên, chênh lệch giá vàng trong nước và thế giới sẽ được thu hẹp.

Sau 3 ngày Ngân hàng Nhà nước thực hiện phương án mới, cung ứng vàng ra thị trường thông qua 4 ngân hàng thương mại nhà nước và Công ty SJC, giá vàng miếng SJC giảm mạnh xuống 77,98 triệu đồng/lượng (ngày 5/6/2024), giao dịch quanh vùng giá thấp nhất kể từ tháng 2/2024 (78 triệu đồng/lượng).

CẦN TÍNH TOÁN KỸ LƯỠNG KHI NHẬP KHẨU VÀNG

Liên quan đến những băn khoăn xung quanh việc Ngân hàng Nhà nước có đủ vàng để bán cho người dân, TS.Lê Xuân Nghĩa nói rằng: “Ngân hàng Nhà nước hoàn toàn có đủ khả năng cung ứng về số lượng vàng vì đang là người độc quyền nhập khẩu vàng và đủ khả năng nhập khẩu vàng để cung ứng cho thị trường”.

TS Lê Xuân Nghĩa cho biết lượng vàng nhập khẩu để đáp ứng nhu cầu của nội địa chỉ khoảng 20 - 30 tấn/năm (theo thống kê của Hội đồng Vàng thế giới), tương đương khoảng 2,5 - 3 tỷ USD, là một khối lượng rất nhỏ so với kim ngạch nhập khẩu hiện tại của Việt Nam xấp xỉ 200 tỷ USD và so với dự trữ ngoại tệ của Ngân hàng Nhà nước là 100 tỷ USD.

Đưa ra con số như vậy để thấy Ngân hàng Nhà nước có thể làm chủ nguồn cung, nhưng TS. Lê Xuân Nghĩa và nhiều chuyên gia khác đồng tình rằng trong bối cảnh đất nước còn khó khăn, phải chắt chiu nguồn lực cho đầu tư phát triển thì chi 3 tỷ USD/năm để nhập khẩu vàng vật chất chỉ để phục vụ nhu cầu tích trữ của người dân là lãng phí.

Nhập khẩu vàng chính ngạch sẽ giải quyết được vấn đề thiếu hụt nguồn cung nhưng Ngân hàng Nhà nước phải chi ra một lượng ngoại tệ có thể chừng 1-2 tỷ USD cho mục đích này. Việc dùng dự trữ ngoại hối để nhập khẩu vàng không hợp lý, bởi suy cho cùng, vàng không phải là hàng hóa thiết yếu của nền kinh tế.

Tuy nhiên, vẫn tồn tại một mâu thuẫn khác là dù không cho nhập khẩu vàng chính ngạch, Nhà nước cũng không thể chặn hoàn toàn vàng lậu qua đường tiểu ngạch. Chênh lệch giá vàng trong nước và thế giới càng cao, tình trạng vàng lậu càng phức tạp và một lượng ngoại tệ nhất định vẫn chảy qua biên giới, tác động lên tỷ giá USD/VND trên thị trường tự do. Tuy nhiên, đây là câu chuyện của cơ quan chống buôn lậu, không phải lỗi tại Nghị định số 24/2012/NĐ-CP.

“Theo tôi, Ngân hàng Nhà nước chỉ nhập khẩu một lượng vàng đủ để ổn định thị trường khi cán cân thanh toán thặng dư tương đối tốt và áp lực tỷ giá được giảm bớt. Thời điểm này chưa nên nhập khẩu vàng”, PGS.TS. Nguyễn Hữu Huân nhấn mạnh.

TS Nguyễn Quốc Việt, Phó Viện trưởng Viện Nghiên cứu kinh tế và chính sách (VEPR), cho biết nếu nhìn lại lịch sử sẽ thấy rằng không cần nhập khẩu, không cần phá độc quyền thương hiệu vàng miếng SJC, chênh lệch giá vàng vẫn có những giai đoạn dài được kiểm soát, giá vàng trong nước và thế giới đồng pha gần như tuyệt đối.

Nghiên cứu của VEPR chỉ ra rằng giai đoạn 2014-2015, sau khi Ngân hàng Nhà nước bán 74 tấn vàng qua đấu thầu (2012-2013), chênh lệch giá vàng vẫn còn ở mức cao, bằng 10-20% giá vàng thế giới. Giai đoạn này giá vàng thế giới giảm 12% nhưng giá trong nước chỉ giảm 5,7%. Vậy là, dù đã phải nhập một lượng vàng rất lớn, mục tiêu bình ổn và giảm chênh lệch giá vàng cũng khó đạt được trong một sớm một chiều. Điều này khẳng định sự cần thiết phải tính đến các phương án khác để giảm chênh lệch giá vàng chứ không đơn giản là hy sinh dự trữ ngoại tệ để mua vàng về bán.

Giai đoạn 2016-2019, giá vàng dần đi vào ổn định khi giá vàng thế giới tăng nhưng giá trong nước gần như đi ngang, chênh lệch giá vàng được dần kéo về bằng 0. Thời gian này kinh tế Việt Nam cũng đã qua giai đoạn khó khăn, bước vào chu kỳ ổn định và tăng trưởng cao.

Thời kỳ 2019-2020 là thử thách sóng vàng thế giới lần một. Giá vàng thế giới tăng mạnh 55% và giá vàng trong nước tăng theo tương ứng, chênh lệch giá vàng vẫn không đáng kể. Theo các chuyên gia, đây là bằng chứng để nghi ngờ lập luận cho rằng vì có sóng vàng thế giới (như đang xảy ra trong năm 2024) nên người dân tăng nhu cầu mua vàng và kéo tăng chênh lệch.

TĂNG LÃI SUẤT CÓ THỂ GIẢM CHÊNH LỆCH GIÁ VÀNG

Từ tháng 9/2020 tới tháng 8/2022, giá vàng thế giới giảm 10%, nhưng giá vàng trong nước không giảm theo, trái lại tăng 10%. Đây là giai đoạn lãi suất thấp khiến chứng khoán, bất động sản tăng nóng và thu hút dòng tiền rất lớn từ giới đầu tư. Đó là thời gian “người người nhà nhà đi mở tài khoản chứng khoán và đi buôn đất” chứ không phải đi mua vàng.

Ngược lại, các chuyên gia cho rằng giới đầu tư rất có thể đã bán vàng để dồn tiền vào chứng khoán và bất động sản. Vậy là không phải do sóng vàng thế giới, cũng không phải do nhu cầu mua vàng mà chênh lệch giá vàng vẫn tăng. Chênh lệch giá vàng tăng lên mức cao nhất lịch sử vào tháng 9/2022, tương đương 42% giá vàng thế giới. Thời gian này không nhiều người nhắc đến nhập vàng để bình ổn giá mà phần nhiều nhắc đến 2 đề xuất: (i) cho phép nhập vàng nguyên liệu để gia công trang sức; (ii) phá thế độc quyền vàng miếng SJC. VEPR nhấn mạnh cả 2 đề xuất đều mang lợi ích trực tiếp cho các doanh nghiệp kinh doanh vàng...

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 24-2024 phát hành ngày 10/6/2024. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam

Google translate

Google translate