Theo đó, DCDMSPLC, quỹ đầu tư do Dragon Capital quản lý vừa thông báo đã bán ra 2,9 triệu cổ phiếu ACB thông qua phương thức thỏa thuận trong khoảng thời gian từ 5/5 đến 7/5/2021.

Sau giao dịch này, DC Developing Markets Strategies vẫn còn nắm giữ 4,93 triệu cổ phiếu ACB, tương ứng tỷ lệ sở hữu 0,228%.

Ông Dominic Scriven - Giám đốc của DC Developing Markets Strategies, hiện là thành viên HĐQT của ACB.

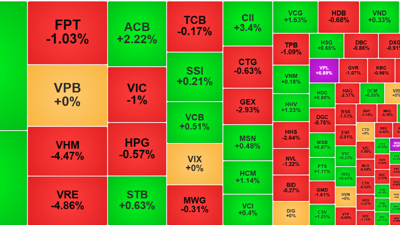

Trên thị trường, đóng cửa phiên giao dịch ngày 11/5, giá cổ phiếu ACB giảm 1% về còn 35.800 đồng/cổ phiếu.

Trước đó, cuối tháng 3 và giữa tháng 4/2021, hai quỹ thuộc Dragon Capital là Norges Bank và Samsung Vietnam Securities Master Investment Trust đăng ký mua 10,5 triệu cổ phiếu ACB, tuy nhiên trên thực tế hai quỹ này chỉ mua được hơn 8,9 triệu cổ phiếu với tổng trị giá giao dịch khoảng 300 tỷ đồng. Sau giao dịch, tỷ lệ sở hữu của hai quỹ trên tại ACB lần lượt là 0,396% và 0,017%.

Mới đây, ACB đã phê duyệt phương án phát hành trái phiếu riêng lẻ lần 2/2021 với tổng số lượng phát hành là 4.000 trái phiếu. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không được đảm bảo bằng tài sản và không phải là nợ thứ cấp của ACB, kỳ hạn 3 năm và phát hành tối đa là 4 đợt.

Lãi suất định kỳ hằng năm kể từ ngày phát hành với mục đích là tăng quy mô nguồn vốn hoạt động của ACB, phục vụ nhu cầu cấp tín dụng, đảm bảo tuân thủ các chỉ tiêu an toàn theo quy định của Ngân hàng Nhà nước.

Trước đó, HĐQT ACB thống nhất triển khai phương án phát hành cổ phiếu để trả cổ tức năm 2020 với số lượng dự kiến phát hành thêm là 540.389.615 cổ phiếu (tương đương tỷ lệ chia 25% bằng cổ phiếu), qua đó nâng vốn điều lệ lên 27.019 tỷ đồng.

Thời gian thực hiện trong quý 3/2021. Nguồn sử dụng để tăng vốn đến từ lợi nhuận có thể sử dụng chia cổ tức sau khi trích lập các quỹ của năm 2020 và lợi nhuận còn lại chưa chia tính đến thời điểm 31/12/2020 là hơn 7.669 tỷ đồng.

Google translate

Google translate