Từ đầu năm 2020 đến hết tháng 6/2021, trong khi gần một triệu doanh nghiệp chật vật trong khó khăn bởi đại dịch thì nhiều ngân hàng công bố “lãi khủng”. Sau đó, họ xin nới “room” tín dụng và phát hành tăng vốn.

Giữa dòng chảy ồn ào nói trên, nhiều chuyên gia cảnh báo rằng: những ngân hàng công bố lợi nhuận cao đều chưa đả động đến việc trích lập dự phòng rủi ro đối với khoảng 350 nghìn tỷ đồng nợ cơ cấu theo Thông tư 01 và 03 và vài triệu tỷ đồng tín dụng từ đầu mùa dịch đến nay. Và, đó là những quả “bom nổ chậm” trên các báo cáo tài chính vào cuối năm nay và năm sau.

LỢI NHUẬN GIỮA HAI MÀU SÁNG, TỐI

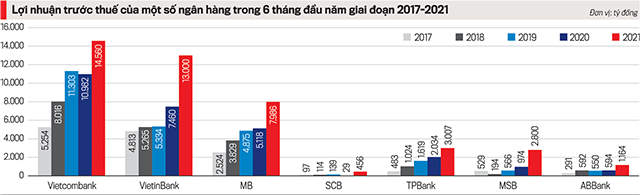

Ngôi vị đầu tiên thuộc về Vietcombank và VietinBank. Hết 6 tháng đầu năm, lợi nhuận Vietcombank lên tới 14.560 tỷ đồng, lãi trước thuế tăng 36% so với cùng kỳ năm 2020 và tương đương 58% kế hoạch năm. Đây là mức lợi nhuận 6 tháng cao nhất trong lịch sử hoạt động của ngân hàng này nói riêng cũng như toàn ngành ngân hàng Việt Nam nói chung.

Chia sẻ với phóng viên VnEconomy, đại diện Vietcombank cho biết mức lợi nhuận trên có được chủ yếu nhờ tăng thu ngoài lãi. Thu nhập từ tín dụng tăng khoảng 20% trong khi thu ngoài lãi tăng tới 60% nhờ tăng thu dịch vụ. Doanh số bán chéo bảo hiểm của ngân hàng nửa đầu năm đạt khoảng 500 tỷ đồng.

Đứng liền sau là Vietinbank, con số báo lãi trước thuế đạt 13.000 tỷ đồng, tăng 75% so với cùng kỳ, thực hiện hơn 3/4 kế hoạch năm, sau nửa năm.

Nhưng với các ngân hàng khối tư nhân thì sao? Tính đến cuối tháng 6/2021, tổng tài sản MB Group (gồm ngân hàng mẹ MB và các công ty con) đạt hơn 524 nghìn tỷ đồng, tăng 5,9% so với đầu năm. Lợi nhuận hợp nhất trước thuế MB Group đạt gần 8.000 tỷ đồng, tăng 56% so với kỳ bán niên năm ngoái. Riêng lợi nhuận ngân hàng mẹ đạt 7.038 tỷ đồng, tăng 55%.

Càng dịch bệnh, ngân hàng càng lãi cao

Giới phân tích cho rằng động lực tăng lợi nhuận ngân hàng chủ yếu đến từ 3 yếu tố gồm: cải thiện biên lãi ròng (NIM), tăng thu từ hoạt động dịch vụ và giảm chi phí dự phòng rủi ro tín dụng.

Theo ông Mạc Quốc Anh, Phó Chủ tịch thường trực, Tổng thư ký Hiệp hội Doanh nghiệp nhỏ và vừa Hà Nội, qua các cuộc khảo sát thu thập thông tin doanh nghiệp trong 6 tháng năm 2021, số lượng doanh nghiệp rơi vào tình trạng rất khó khăn chiếm 11%; số lượng doanh nghiệp khó khăn, cần hỗ trợ chiếm 45% và doanh nghiệp vẫn trong quá trình bình ổn hoạt động sản xuất kinh doanh chiếm 44%. Số lượng doanh nghiệp khó khăn cần vay vốn ngân hàng để duy trì hoạt động sản xuất kinh doanh chiếm 25%.

Hà Nội không phải tâm của đợt bùng phát dịch Covid-19 lần thứ 4 nhưng những con số nêu trên thực sự đáng quan ngại. Trong khi, tại TP.HCM, nơi dịch bệnh diễn biến phức tạp, chắc chắn tình trạng còn khó khăn gấp bội.

Theo khảo sát của Hiệp hội Doanh nghiệp nhỏ và vừa Hà Nội, số lượng doanh nghiệp khó khăn tại Hà Nội cần vay vốn ngân hàng để duy trì hoạt động sản xuất kinh doanh chiếm 25%. Còn khảo sát của HUBA cho biết, tại TP.HCM cho tới 40% doanh nghiệp cho biết đang thiếu vốn kinh doanh.

Tại một hội nghị gần đây về chủ đề Tp.HCM đồng hành cùng doanh nghiệp, Hiệp hội Doanh nghiệp TP.HCM (HUBA) đã công bố kết quả khảo sát nhanh bằng hình thức online, trong đợt tái dịch Covid-19 lần thứ 4, có đến 84% doanh nghiệp nhỏ và vừa gặp khó khăn. Trong đó, 40% doanh nghiệp cho biết đang thiếu vốn kinh doanh.

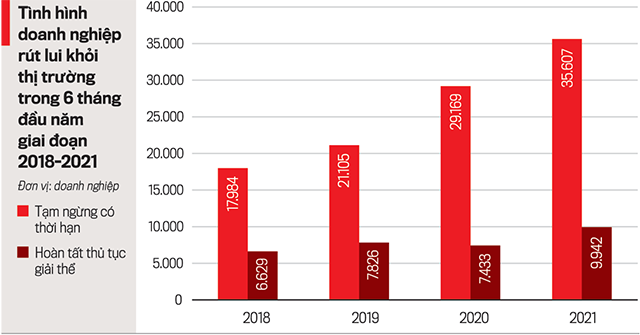

Tính chung cả nước, theo số liệu từ Tổng cục Thống kê, trong 6 tháng đầu năm 2021, có 35,6 nghìn doanh nghiệp tạm ngừng kinh doanh có thời hạn tăng 22,1% so với cùng kỳ năm trước; 24,7 nghìn doanh nghiệp ngừng hoạt động chờ làm thủ tục giải thể, tăng 25,7%; hơn 9.900 doanh nghiệp hoàn tất thủ tục giải thể, tăng 33,8%. Trung bình, mỗi tháng có 11,7 nghìn doanh nghiệp rút lui khỏi thị trường.

Trước tình hình khó khăn, mà chủ yếu xuất phát từ vấn đề thiếu vốn, HUBA mong muốn ngành ngân hàng tiếp tục xem xét, nới lỏng thêm các điều kiện khoanh nợ, giãn nợ, điều chỉnh lãi suất nợ cũ và xem xét cho vay mới theo lãi suất ưu đãi; khuyến khích cho vay bằng hình thức tín chấp đối với một số ngành khó khăn; hỗ trợ vốn mua nguyên vật liệu cho sản xuất…

Tương tự, Hội Doanh nhân trẻ đã có văn bản đề xuất Chính phủ và Ngân hàng Nhà nước tiếp tục có chỉ đạo để hỗ trợ doanh nhân trẻ, doanh nghiệp khởi nghiệp vượt qua giai đoạn hiện nay. Cụ thể, thứ nhất, đề xuất Chính phủ và Ngân hàng Nhà nước sớm có chỉ đạo để rà soát lại những khó khăn của doanh nghiệp bị ảnh hưởng bởi đại dịch Covid-19.

Thứ hai, với các khoản nợ đến kỳ hạn phải trả gốc và lãi, cho phép doanh nghiệp bị ảnh hưởng Covid-19 có hợp đồng tốt và lịch sử trả nợ tốt, đúng hạn, được khoanh nợ đến tháng 6/2022 mà không bị phạt và đưa vào nhóm nợ xấu.

Thứ ba, đề xuất giảm đồng loạt lãi suất mọi khoản vay hiện tại của doanh nghiệp 2% trong ít nhất một năm; trong đó, đề xuất ngân sách bù 1% và ngân hàng thương mại chịu 1%; có giải pháp giảm lãi suất cho vay từ 1,5%-2%/năm, áp dụng cho 12 tháng kể từ tháng 7/2021.

Thứ tư, hỗ trợ nguồn vốn vay cho doanh nghiệp thông qua ngân hàng từ nguồn ngân sách nhà nước, quỹ phát triển doanh nghiệp nhỏ và vừa đồng thời giảm 50% các chi phí liên quan đến ngân hàng (phí chuyển tiền, phí quản lý tài khoản, phí duy trì tài khoản...) cũng áp dụng cho 12 tháng kể từ tháng 7/2021.

HỖ TRỢ PHẢI CHỨNG MINH BẰNG CON SỐ

Kể từ khi dịch Covid-19 xuất hiện tại Việt Nam, Ngân hàng Nhà nước và hệ thống tổ chức tín dụng đã có những hành động thiết thực hỗ trợ khách hàng. Đầu tiên là Ngân hàng Nhà nước ban hành các chỉ thị tháo gỡ khó khăn về vốn cho doanh nghiệp; đặc biệt là ban hành Thông tư 01 và sau nay là Thông tư 03 về cơ cấu lại nợ, phân loại nhóm nợ và trích lập dự phòng.

Cách đây một tuần, Hiệp hội Ngân hàng Việt Nam tổ chức hội nghị 16 thành viên chiếm 80% thị phần đồng thuận giảm lãi suất cho các doanh nghiệp vay vốn. Các ngân hàng đều nhất trí với đề xuất này.

Tại đây, ông Phạm Thanh Hà, Vụ trưởng Vụ Chính sách tiền tệ cho rằng Ngân hàng Nhà nước đánh giá cao tinh thần đồng cam cộng khổ của các ngân hàng thương mại với khách hàng, với nền kinh tế giữa lúc đại dịch đang diễn biến vô cùng phức tạp.

“Tuy nhiên, chúng tôi muốn thấy những con số hỗ trợ cụ thể để thị trường biết rằng, các ngân hàng đã hỗ trợ cho những nhóm ngành nào, thậm chí là khách hàng nào, để tất cả đều thấy rằng sự sẻ chia, sát cánh của hệ thống ngân hàng là nhanh chóng và thực chất”, ông Hà nhấn mạnh.

"Chúng tôi muốn thấy những con số hỗ trợ cụ thể để thị trường biết rằng, các ngân hàng đã hỗ trợ cho những nhóm ngành nào, thậm chí là khách hàng nào, để tất cả đều thấy rằng sự sẻ chia, sát cánh của hệ thống ngân hàng là nhanh chóng và thực chất”.

Ông Phạm Thanh Hà, Vụ trưởng Vụ Chính sách tiền tệ.

Hiện 16 ngân hàng trong cuộc gặp gỡ trên đã đồng thuận về việc giảm lãi suất cho vay. Thời gian giảm lãi sẽ được thực hiện sớm trong tháng 7 cho đến hết năm 2021. Ngay sau đó, Sacombank phát đi thông báo thực hiện giảm lãi suất 1,0 điểm phần phần trăm cho các khách hàng có khoản vay tại ngân hàng này thuộc các ngành nghề chịu tác động trực tiếp của dịch bệnh Covid-19.

Tính toán của Công ty Chứng khoán Maybank KimEng (MBKE), trong kịch bản các ngân hàng thương mại lập tức giảm 1,0 điểm phần trăm đối với 100% khoản vay hiện hữu, ước tính mức giảm thu nhập từ lãi (trong 5 tháng còn lại) sẽ dao động trong khoảng 5-10% thu nhập lãi thuần ước tính cả năm 2021 của các ngân hàng này.

Do đó, chuyên gia tài chính TS.Nguyễn Trí Hiếu cho rằng khi xác định giảm lãi suất cho vay, đồng nghĩa các ngân hàng đã chấp nhận hy sinh lợi nhuận. “Nếu ngân hàng nào chuyển đổi số tốt, tiết giảm chi phí cùng việc đa dạng hóa nguồn thu, không phụ thuộc quá nhiều vào tín dụng thì sẽ giảm được tác động tới lợi nhuận”, ông Hiếu nói.

Trong khi đó, chuyên gia kinh tế TS.Cấn Văn Lực nhìn nhận, việc các tổ chức tín dụng giảm lãi suất để tiếp tục đồng hành, chia sẻ trách nhiệm với doanh nghiệp là rất tốt. Tuy nhiên, phải bảo đảm vừa hỗ trợ khách hàng vừa giữ được an toàn năng lực tài chính của các tổ chức tín dụng, nhất là khi rủi ro tiềm ẩn nợ xấu còn lớn...

"Việc hỗ trợ giảm lãi suất cần bảo đảm nguyên tắc không cào bằng, có trọng tâm, trọng điểm, đúng đối tượng thực sự khó khăn, đúng lĩnh vực và địa bàn. Bởi vì mức độ tác động của dịch bệnh rất khác nhau và khả năng phục hồi của các lĩnh vực, ngành nghề, địa bàn cũng rất khác nhau... Đồng thời, mức giảm bao nhiêu tùy thuộc vào năng lực tài chính của mỗi tổ chức tín dụng”, ông Lực kiến nghị.

Theo thống kê của phóng viên VnEconomy, đến thời điểm này đã có hơn 10 ngân hàng công bố lợi nhuận và đều ở mức cao. Trong thời gian tới, các báo cáo bán niên tiếp tục xuất hiện nhiều thêm và cũng không ngạc nhiên với con số lợi nhuận khủng đi kèm.

Tuy nhiên, hầu như chưa ai nhắc đến con số hàng trăm nghìn tỷ đồng nợ cơ cấu theo Thông tư 03 và khoảng 2 triệu tỷ đồng tín dụng bị ảnh hưởng bởi đại dịch Covid-19 kéo dài từ đầu năm 2020 đến nay, chưa được phân loại và trích lập dự phòng rủi ro. Những con số này khi lộ ra dưới ánh đèn, chắc chắn lợi nhuận sẽ không còn là màu hồng như từng thấy.

Google translate

Google translate