Kết quả kinh doanh Q3/2023 của các doanh nghiệp niêm yết cho thấy xu hướng ổn định khi tổng doanh thu ít biến động trong khi tốc độ giảm lợi nhuận so với cùng kỳ dần thu hẹp.

Thống kê từ SSI Research, tổng doanh thu toàn thị trường (dữ liệu cập nhật ngày 1/11) giảm nhẹ -0,6% so với cùng kỳ và -0,1% so với quý trước, chỉ giảm -8,8% so với mức đỉnh vào quý 4/2022 và vẫn cao hơn đáng kể giai đoạn trước 2022.

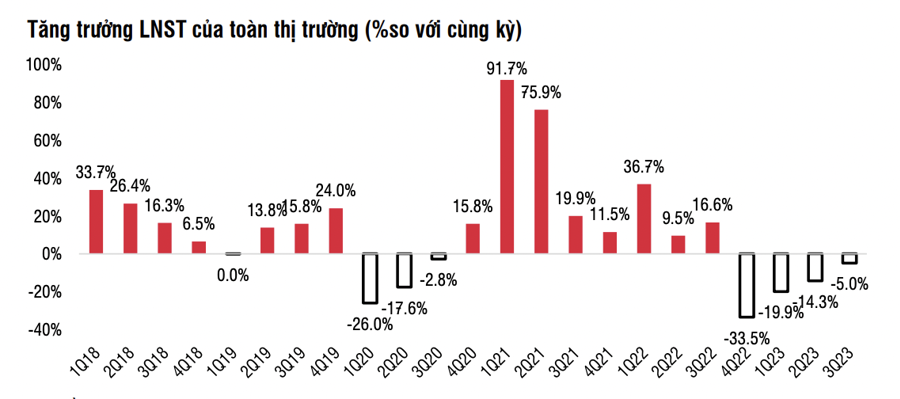

Tổng lợi nhuận sau thuế giảm nhẹ -5% so với cùng kỳ sau khi liên tục ghi nhận mức giảm mạnh hai chữ số trong 3 quý trước, một phần do hiệu ứng nền cao đã giảm dần, lợi nhuận ghi nhận giá trị kỷ lục trong Q1 và Q2/2022. So sánh theo quý, lợi nhuận giảm trở lại -3,5% so với Q2/2023 sau hai tháng tăng trưởng liên tiếp. Lũy kế 9 tháng đầu năm, tổng lợi nhuận giảm -15,8% so với cùng kỳ năm trước.

Biên lợi nhuận gộp cải thiện đáng kể từ mức 15,4% trong Q3/2022 lên 16,8% trong Q3/2023, là mức cao nhất kể từ năm 2022. Tuy nhiên, biên lợi nhuận ròng lại thu hẹp về 5,9%, do chi phí bán hàng và chi phí lãi vay đều tăng mạnh so với cùng kỳ.

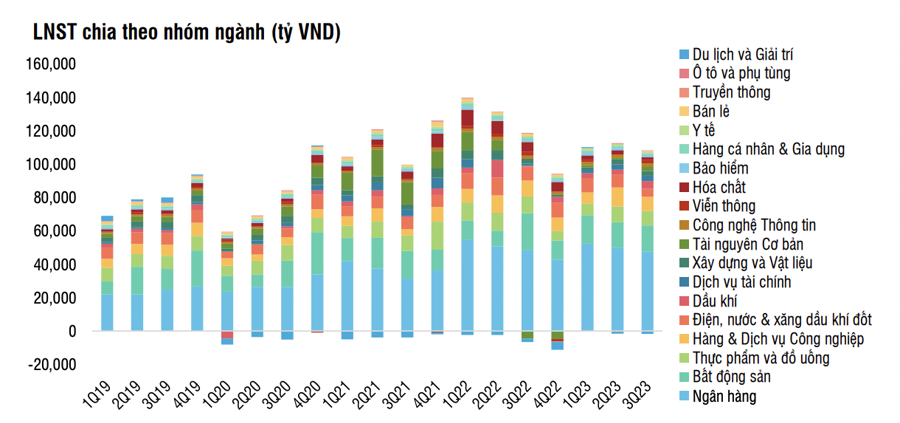

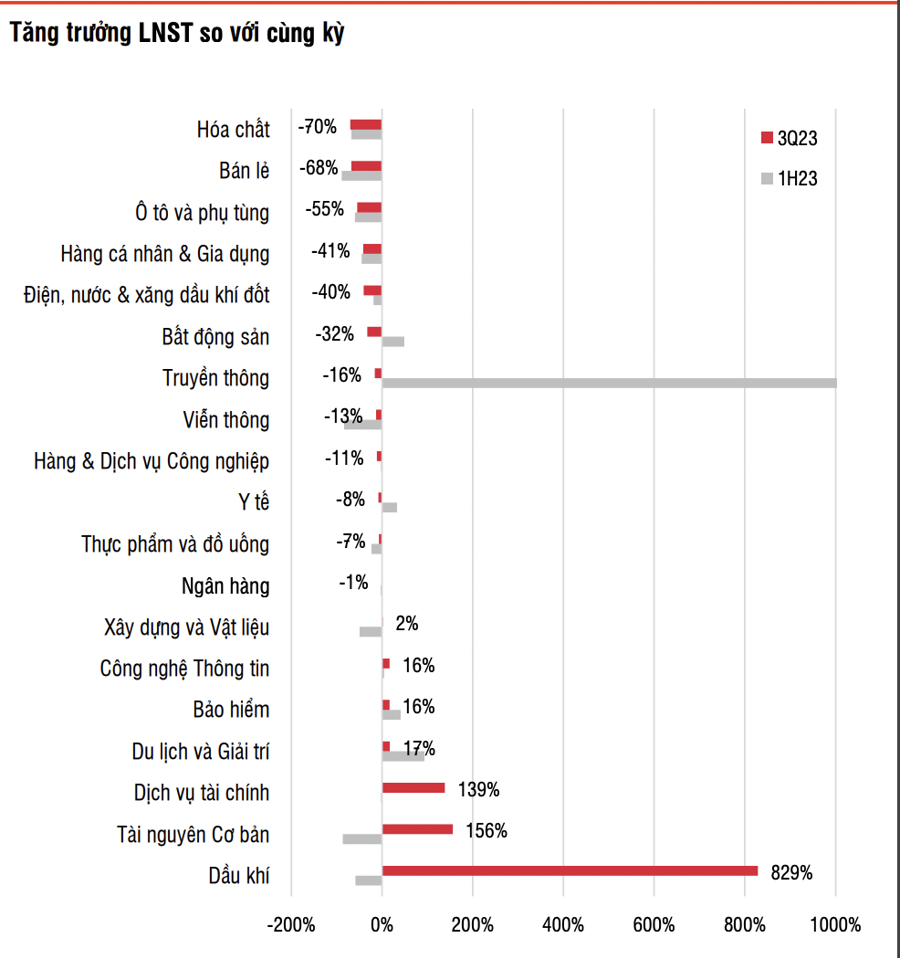

Động lực tăng trưởng chính của thị trường đến từ sự trở lại của các nhóm ngành Dầu khí (+828% so với cùng kỳ) và Tài nguyên cơ bản (+166%) phục hồi mạnh khi biên lợi nhuận cải thiện đáng kể. Các mã ghi nhận mức tăng trưởng đáng chú ý là BSR (+611%), PLX (+284% bao gồm khoản lãi đột biến từ thoái vốn PG Bank), bên cạnh HPG, HSG, NKG, PVD lấy lại mức lợi nhuận dương sau khi ghi nhận lỗ trong năm ngoái.

Ngành Dịch vụ tài chính tăng 138% so với cùng kỳ có quý thứ hai liên tiếp tăng trưởng lợi nhuận ấn tượng, sau khi lợi nhuận tạo đáy vào Q4/2022. Giá trị giao dịch trung bình của thị trường chứng khoán đạt 24,5 nghìn tỷ đồng/phiên trong Q3 (+54% svck), là mức cao nhất kể từ Q2/2022.

Ngược lại, các nhóm ngành tiêu dùng tiếp tục giảm khi cầu tiêu dùng nội địa và xuất khẩu đều chưa được cải thiện. Các ngành Bán lẻ (-67,8%), Hàng cá nhân và gia dụng (-41,4%), Ô tô & phụ tùng (-54,5%), Thực phẩm & Đồ uống (-7%) giảm quý thứ 4 liên tiếp. Các ngành này có thể cần nhiều thời gian để tạo đáy và quay trở lại quỹ đạo tăng trưởng lợi nhuận.

Ngành Hóa chất ghi nhận mức giảm mạnh nhất -70,3% khi lợi nhuận nhiều doanh nghiệp đầu ngành cùng giảm sâu như DPM (-93%), DCM (-90%), DHB (-189%), DGC (-47%). SSI Research kỳ vọng ngành Hóa chất đã gần chạm đáy lợi nhuận.

Ngành Ngân hàng giảm nhẹ (-1,4% svck) do tăng trưởng tín dụng yếu, NIM chưa hồi phục rõ ràng trong khi nợ xấu vẫn trong xu hướng gia tăng. Kết quả kinh doanh phân hóa mạnh mẽ với VCB (+19,9%), STB (+34,9%), CTG (+17,3%), MBB (+15,6%), ACB (+12,6%) duy trì tăng trưởng, trong khi BID, VPB, TCB, TPB, EIB, SHB, cùng đa số ngân hàng TMCP có kết quả kém khả quan hơn.

Ngành Bất động sản giảm mạnh giảm 32,4% khi nhiều doanh nghiệp đầu ngành ghi nhận lợi nhuận đi xuống. VHM (-26,4% do doanh thu tài chính sụt giảm so với nền cao năm ngoái), KBC (-99%), KDH (-39%), PDR (-86%), IDC (-68%), NVL (-42%) trong khi số ít doanh nghiệp có tăng trưởng tốt như VRE (+66%), SSH (+608%), NLG (+39%), AGG (+89%).

Các ngành Hàng & Dịch vụ công nghiệp (-11,3%), Điện nước & xăng dầu khí đốt (-40,5% svck), tiếp tục giảm khi hoạt động sản xuất công nghiệp vẫn tăng trưởng yếu.

Ngành Dịch vụ tài chính (Môi giới chứng khoán) tiếp tục ghi nhận biên lợi nhuận ròng cao nhất toàn thị trường, ở mức 26,2% trong Q3/2023 và cao gấp 2 lần cùng kỳ. Ngược lại, phần lớn các ngành có biên lợi nhuận thu hẹp khiến biên lợi nhuận ròng toàn thị trường giảm từ 6,5% trong Q3/2022 xuống 5,9% trong Q3/2023.

ROE tiếp tục thu hẹp ở cả hai nhóm tài chính và doanh nghiệp phi tài chính. Theo đó, ROE trung bình toàn thị trường giảm từ 12,3% trong Q3/2022 xuống 10,9% trong Q3/2023. Nhìn chung, hiệu quả hoạt động của nhóm tài chính vẫn vượt trội so với thị trường chung.

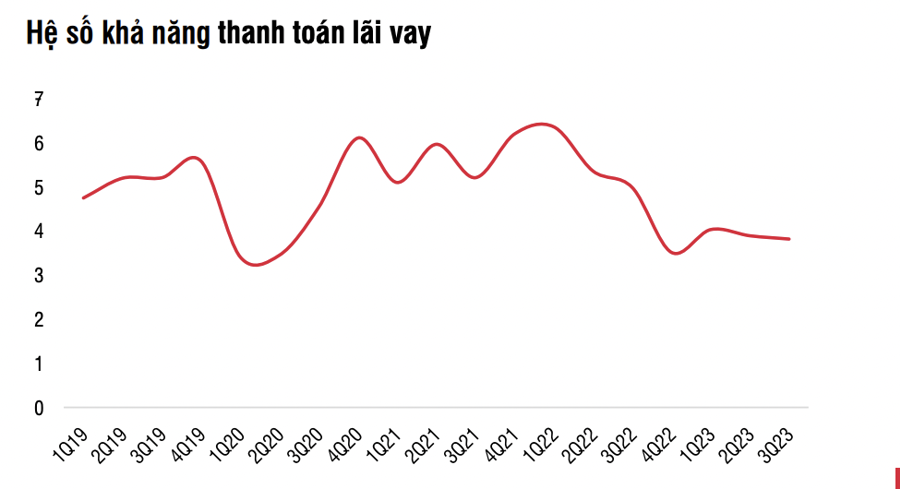

Khả năng thanh toán lãi vay tiếp tục suy giảm, trung bình ở mức 3,82 lần trong Q3/2023. Trong đó có 183 doanh nghiệp ghi nhận hệ số ở mức <1, tổng vay nợ của nhóm này chiếm 11,9% toàn thị trường.

Google translate

Google translate