Trong bối cảnh đại dịch Covid-19 kéo dài sang năm thứ hai liên tiếp, để góp phần đưa đất nước sớm trở về trạng thái “bình thường mới”, tập trung phục hồi và phát triển kinh tế, dưới sự chỉ đạo sát sao của Chính phủ, Thủ tướng Chính phủ, ngành ngân hàng đã thực hiện tốt các giải pháp điều hành chính sách tiền tệ và hoạt động ngân hàng nhằm kiểm soát lạm phát, ổn định kinh tế vĩ mô; đồng thời chủ động bám sát tình hình dịch bệnh, triển khai quyết liệt và mạnh mẽ các giải pháp nhằm tập trung mọi nguồn lực tháo gỡ khó khăn, hỗ trợ người dân, doanh nghiệp, từng bước khôi phục và phát triển kinh tế.

TOÀN CẢNH NGÀNH NGÂN HÀNG NĂM 2021

Về mạng lưới hoạt động, đến cuối năm 2021, hệ thống các tổ chức tín dụng tại Việt Nam gồm có 4 ngân hàng thương mại do Nhà nước nắm giữ trên 50% vốn điều lệ; 02 ngân hàng chính sách; 01 ngân hàng hợp tác xã; 09 ngân hàng 100% vốn nước ngoài; 02 ngân hàng liên doanh; 51 chi nhánh ngân hàng nước ngoài (đã bao gồm UOB HCM đã chuyển đổi hình thức sang ngân hàng 100% vốn nước ngoài nhưng chưa rút giấy phép hoạt động); 16 công ty tài chính; 10 công ty cho thuê tài chính; 04 tổ chức tài chính vi mô và 1.181 quỹ tín dụng nhân dân. Ngoài ra, có 60 văn phòng đại diện của tổ chức tín dụng nước ngoài được cấp phép hoạt động tại Việt Nam.

Về nguồn lực, tình hình hoạt động của hệ thống đến cuối năm 2021 (chưa bao gồm 04 tổ chức tài chính vi mô) có tổng tài sản đạt 15.969,6 nghìn tỷ đồng, tăng 13,84% so với cuối năm 2020. Vốn tự có của nhóm ngân hàng thương mại áp dụng Thông tư 41/2016/TT-NHNN là 1.195,4 nghìn tỷ đồng, của nhóm ngân hàng thương mại áp dụng Thông tư 22/2019/TT-NHNN là 180,6 nghìn tỷ đồng, của nhóm ngân hàng thương mại áp dụng Thông tư 23/2020/TT-NHNN là 51,48 nghìn tỷ đồng.

Huy động vốn đạt 11.318 nghìn tỷ đồng, tăng 9,26% so với cuối năm 2020. Tổng dư nợ tín dụng toàn hệ thống đạt 10.444 nghìn tỷ đồng, tăng 13,61% so với cuối năm 2020, tín dụng lĩnh vực ưu tiên có mức tăng trưởng cao hơn mức tăng tín dụng chung của nền kinh tế.

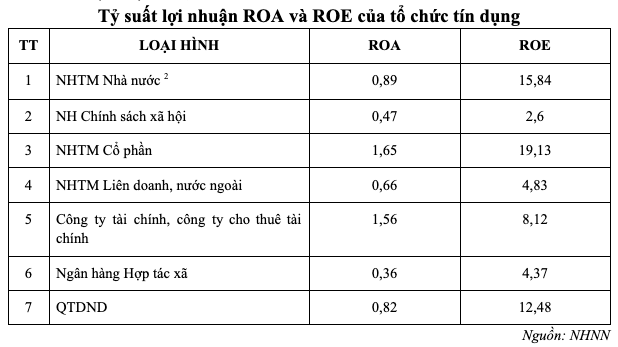

Tỷ lệ lợi nhuận trên tổng tài sản (ROA) là 121%; tỷ lệ lợi nhuận trên vốn chủ sở hữu (ROE) là 14,67%.

Về nợ xấu và kết quả xử lý nợ xấu, theo báo cáo của các tổ chức tín dụng đến cuối năm 2021, tổng nợ xấu nội bảng là 190,5 nghìn tỷ đồng, tăng 5,9 nghìn tỷ đồng, (+3,2%) so với cuối năm 2020. Tỷ lệ nợ xấu nội bảng của hệ thống tổ chức tín dụng tiếp tục được kiểm soát dưới 3%, tỷ lệ nợ xấu nội bảng đến cuối tháng 12/2021 là 1,49%.

Ngoài ra, đến cuối tháng 12/2021, tỷ lệ nợ xấu nội bảng, nợ bán cho VAMC chưa xử lý và các khoản tiềm ẩn trở thành nợ xấu so với tổng dư nợ của hệ thống các tổ chức tín dụng là 2,88%4. Trong trường hợp bao gồm các khoản nợ không bị chuyển nợ xấu do được cơ cấu lại, miễn, giảm lãi, phí và giữ nguyên nhóm nợ theo Thông tư 01/2020/TT-NHNN và Thông tư 03/2021/TT-NHNN do ảnh hưởng bởi dịch bệnh Covid-19 thì tổng nợ xấu nội bảng, nợ bán cho VAMC chưa xử lý và nợ tiềm ẩn trở thành nợ xấu của toàn hệ thống là 813,7 nghìn tỷ đồng, chiếm 6,3% tổng dư nợ cho vay, đầu tư.

Luỹ kế từ năm 2012 đến nay, các tổ chức tín dụng đã tích cực nâng cao chất lượng tài sản, kiểm soát chất lượng tín dụng và xử lý nợ xấu, nỗ lực xử lý nợ xấu bằng các biện pháp đôn đốc thu hồi nợ, sử dụng dự phòng rủi ro. Kết quả tính đến thời điểm 31/12/2021, toàn hệ thống đã xử lý được 1.361,7 nghìn tỷ đồng nợ xấu, trong đó chủ yếu là do tổ chức tín dụng tự xử lý (chiếm 70,9%), còn lại là bán nợ (bao gồm bán cho VAMC và tổ chức, cá nhân khác) chiếm 29,1%.

Về xử lý nợ xấu được xác định theo Nghị quyết 42: lũy kế từ 15/8/2017 đến 31/12/2021, đã xử lý được 380,2 nghìn tỷ đồng nợ xấu theo Nghị quyết 42 (không bao gồm nợ xấu xử lý bằng sử dụng dự phòng rủi ro).

Kết quả triển khai cơ cấu lại hệ thống các tổ chức tín dụng, các ngân hàng thương mại Nhà nước tiếp tục đóng vai trò quan trọng trong hệ thống, tích cực tham gia hỗ trợ, xử lý các tổ chức tín dụng yếu kém. Đến cuối năm 2021, vốn điều lệ của 4 ngân hàng thương mại Nhà nước (Agribank, Vietcombank, Vietinbank, BIDV) đạt 170,1 nghìn tỷ đồng, tăng 17,08% so với cuối năm 2020. Tổng tài sản đạt 6.389,1 nghìn tỷ đồng, tăng 11,4% so với cuối năm 2020. Huy động vốn thị trường 1 đạt 5.466,4 nghìn tỷ đồng, tăng 12,8% so với cuối năm 2020. Dư nợ tín dụng thị trường 1 đạt 4.706,3 nghìn tỷ đồng, tăng 11,3% so với cuối năm 2020.

Để nâng cao năng lực tài chính, Ngân hàng Nhà nước đã chỉ đạo 4 ngân hàng thương mại Nhà nước triển khai các phương án bổ sung vốn điều lệ. Trong đó, Agribank đã được Bộ Tài chính cấp bổ sung 3.500 tỷ đồng vốn điều lệ; Vietinbank đã chia cổ tức bằng cổ phiếu để tăng vốn điều lệ thêm 10.824 tỷ đồng; Vietcombank đã được Thủ tướng Chính phủ phê duyệt phương án bổ sung vốn nhà nước thông qua việc phát hành cổ phiếu để trả cổ tức từ phần lợi nhuận còn lại năm 2019, tổng vốn điều lệ tăng thêm là 10.327 tỷ đồng; BIDV đã được Thủ tướng Chính phủ phê duyệt phương án đầu tư bổ sung vốn nhà nước thông qua chi trả cổ tức từ nguồn lợi nhuận còn lại giai đoạn 2018-2020, tổng số vốn điều lệ tăng thêm là 10.365 tỷ đồng.

Đến cuối năm 2021, vốn điều lệ của các ngân hàng thương mại đạt 393,6 nghìn tỷ đồng, tăng 24,1% so với cuối năm 2020. Tổng tài sản đạt 7.152,2 nghìn tỷ đồng, tăng 18,2% so với cuối năm 2020. Huy động vốn thị trường 1 đạt 5.194,8 nghìn tỷ đồng, tăng 9,8% so với cuối năm 2020. Dư nợ tín dụng thị trường 1 đạt 4.264,2 nghìn tỷ đồng, tăng 15,3% so với cuối năm 2020.

Các ngân hàng thương mại về cơ bản bám sát phương án được duyệt, tâp trung củng cố, chấn chỉnh toàn diện các mặt tài chính, quản trị, xử lý nợ xấu, tăng cường các biện pháp kiểm soát nhằm nâng cao chất lượng tín dụng, hiệu quả kinh doanh và năng lực cạnh tranh, tăng cường minh bạch trong hoạt động.

Thị trường ngoại tệ, tỷ giá tiếp tục ổn định, Ngân hàng Nhà nước sẵn sàng bán can thiệp ngoại tệ khi tâm lý thị trường diễn biến bất lợi; mua ngoại tệ khi nguồn cung dồi dào, đảm bảo thanh khoản thị trường thông suốt ngay cả thị trường quốc tế biến động mạnh; các nhu cầu hợp pháp của nền kinh tế được đáp ứng đầy đủ; dự trữ ngoại hối nhà nước được củng cố.

Thị trường vàng trong nước tự điều tiết tốt, biến động của giá vàng không ảnh hưởng đến tỷ giá, thị trường ngoại hối cũng như ổn định kinh tế vĩ mô. Đến ngày 31/12/2021, tỷ giá trung tâm ở mức 23.145 VND/USD, tăng 0,06% so với cuối năm 2020; tỷ giá giao dịch bình quân liên ngân hàng 22.786 VN/USD, giảm -1,32% so với cuối năm 2020; tỷ giá Vietcombank 22.640/23920 VND/USD, giảm 1,71%/-1,27% so với cuối năm 2020.

Trong những năm qua, với chủ trương nhất quán của Đảng và Nhà nước về việc tạo điều kiện thuận lợi, khuyến khích kiều bào chuyển tiền về nước, cùng với các quy định về quản lý ngoại hối thông thoáng đối với kiều bào, phù hợp với xu thế hội nhập.

Đến 31/12/2021, dư nợ các chương trình tín dụng của Ngân hàng Chính sách Xã hội theo kế hoạch tăng trưởng được Thủ tướng Chính phủ giao đạt 209.875 tỷ đồng, hoàn thành 100% kế hoạch được giao, với gần 6,4 triệu hộ nghèo, hộ cận nghèo và các đối tượng chính sách khác còn dư nợ.

Lượng kiều hối chuyển về nước trong những năm qua là nguồn ngoại tệ rất quan trọng, góp phần tăng nguồn cung ngoại tệ cho nền kinh tế, cải thiện cán cân thanh toán quốc tế và tăng dự trữ ngoại hối, góp phần thúc đẩy tăng trưởng kinh tế đất nước.

Về hoạt động của Ngân hàng Chính sách Xã hội, đến cuối năm 2021, vốn chủ sở hữu của ngân hàng này là 47.653,68 tỷ đồng, chủ yếu do tăng vốn điều lệ và lợi nhuận chưa phân phối. Trong đó, vốn điều lệ là 19.022,5 tỷ đồng; vốn chủ sở hữu khác 20.363,79 tỷ đồng. Đến 31/12/2021, tổng dư nợ các chương trình tín dụng chính sách đạt 247.970 tỷ đồng, tăng 21.773 tỷ đồng so với cuối năm 2020.

Về hoạt động của Ngân hàng Phát triển Việt Nam (VDB), vốn của ngân hàng chiếm tỷ trọng thấp trong tổng tài sản (8%), đến cuối năm 2021 là 19.900 tỷ đồng, tăng 147,7 tỷ đồng so với cuối năm 2020, trong đó vốn điều lệ là 15.086 tỷ đồng, không đổi so với cuối năm 2020. Dư nợ tín dụng đạt 224.733,6 tỷ đồng, giảm 27.459 tỷ đồng, tỷ lệ giảm 10,9% so với cuối năm 2020.

KHƠI THÔNG NGUỒN LỰC

Ngoài những kết quả tích cực đã đạt được, việc thực hiện vai trò của nguồn lực tài chính, tiền tệ và hoạt động ngân hàng trong thời gian qua còn sáu vấn đề đặt ra.

Thứ nhất, kinh tế trong và ngoài nước diễn biến phức tạp, tiềm ẩn nhiều bất ổn, đặc biệt đại dịch Covid-19, xung đột Nga-Ukraine, thiên tai, dịch bệnh diễn biến khó lường còn tiếp tục ảnh hưởng tiêu cực tới nền kinh tế và hệ thống ngân hàng trong nước.

Điều này đặt ra những thách thức không nhỏ đối với quá trình quản lý, khai thác, phát huy và sử dụng hiệu quả các nguồn lực của nền kinh tế nói chung và các nguồn lực trong lĩnh vực tài chính, tiền tệ, ngân hàng nói riêng.

Thứ hai, rủi ro lạm phát có nguy cơ tăng cao khi giá nguyên, nhiên, vật liệu thế giới vẫn ở mức cao (chi phí đẩy) và gia tăng áp lực đối với quá trình phục hồi kinh tế trong nước (cầu kéo); xu hướng thu hẹp nới lỏng chính sách tiền tệ và tăng lãi suất của nhiều ngân hàng trung ương diễn ra nhanh hơn, độ trễ của các gói kích thích kinh tế khá lớn 2 năm qua sẽ tác động tới diễn biến lạm phát, thị trường tiền tệ, ngoại hối trong nước, trong bối cảnh nền kinh tế Việt Nam có độ mở cao.

Thứ ba, nguy cơ nợ xấu tăng cao do ảnh hưởng của dịch bệnh, doanh nghiệp bị sụt giảm doanh thu, mất khả năng thanh toán các khoản nợ trước mắt là hết sức cần thiết nhằm giải quyết khó khăn cho doanh nghiệp và người dân nhưng cũng tiềm ẩn rủi ro nợ xấu gia tăng và rủi ro thanh khoản đối với tổ chức tín dụng.

Việc cung ứng vốn cho nền kinh tế (đặc biệt vốn trung, dài hạn) vẫn chủ yếu dựa vào hệ thống ngân hàng trong khi nguồn vốn ngân hàng chủ yếu là ngắn hạn, làm gia tăng rủi ro kỳ hạn, rủi ro thanh khoản cho hệ thống tổ chức tín dụng.

Thứ tư, tái cơ cấu các tổ chức tín dụng là vấn đề rất lớn mà ngành Ngân hàng đang nỗ lực tập trung triển khai nhưng còn gặp rất nhiều khó khăn, hành lang pháp lý thiếu đồng bộ, nhất là trong việc xử lý các ngân hàng mua lại bắt buộc, ngân hàng yếu kém, cần có sự phối hợp chặt chẽ, đồng bộ của các cấp, các ngành để triển khai hiệu quả hơn.

Thứ năm, vốn điều lệ các ngân hàng thương mại Nhà nước chưa tương xứng với vai trò, vị thế chủ đạo dẫn dắt thị trường của các ngân hàng này, từ đó hạn chế năng lực cạnh tranh và không gian phát triển của các ngân hàng này trong dài hạn và trong quá trình thực thi vai trò chủ lực, trụ cột thực hiện các chính sách của nhà nước, của Chính phủ, đặc biệt là việc mở rộng các chương trình tín dụng, tham gia vào các dự án lớn, các công trình hạ tầng trọng điểm quốc gia để góp phần khôi phục nền kinh tế.

Thứ sáu, về tín dụng các lĩnh vực ưu tiên (i) lĩnh vực nông nghiệp nông thôn là lĩnh vực tiềm ẩn rủi ro do tác động của thiên tai, dịch bệnh… nhưng các biện pháp, công cụ phòng ngừa, hạn chế rủi ro, chính sách bảo hiểm nông nghiệp còn thiếu hoặc chậm triển khai, nhiều tài sản trên đất nông nghiệp chưa được cấp giấy chứng nhận quyền sở hữu để làm thủ tục đăng ký giao dịch bảo đảm vay vốn ngân hàng… (ii) lĩnh vực công nghiệp hỗ trợ các doanh nghiệp hoạt động trong lĩnh vực này chủ yếu là doanh nghiệp nhỏ và vừa năng lực tài chính yếu, thiếu minh bạch, vốn tự có thấp, thiếu tài sản bảo đảm, số lượng dự án công nghiệp hỗ trợ ưu tiên phát triển còn ít, điều kiện hưởng chính sách ưu đãi chặt chẽ… (iii) đối với doanh nghiệp nhỏ và vừa có quy mô vốn nhỏ, năng lực tài chính, trình độ quản trị doanh nghiệp hạn chế, thiếu phương án kinh doanh khả thi, thiếu tài sản đảm bảo, khả năng trả nợ doanh nghiệp giảm sút do ảnh hưởng bởi dịch bệnh… đặt ra những thách thức đối với tổ chức tín dụng trong việc đáp ứng nhu cầu vốn cho doanh nghiệp và kiểm soát nợ xấu.

Đối với tín dụng Hợp tác xã (HTX), nhiều hợp tác xã hạn chế trong quản trị, điều hành, quản lý vốn; thiếu công khai, minh bạch, thực hiện chưa đúng quy định về quản lý tài chính, kế toán, không tuân thủ các nguyên tắc của Luật Hợp tác xã 2012, chưa chuyển đổi hoặc chỉ chuyển đổi về mặt hình thức, do vậy thiếu cơ sở pháp lý để vay vốn ngân hàng phục vụ sản xuất - kinh doanh. Hiệu quả hoạt động còn thấp, số lượng dịch vụ ít, chất lượng dịch vụ chưa cao; sản xuất hàng hóa chưa gắn với thị trường tiêu thụ, chưa có sự liên kết theo chuỗi giá trị, chưa xây dựng phương án sản xuất – kinh doanh khả thi khi tiếp cận vốn vay ngân hàng.

Đặc biệt, quan hệ giữa hợp tác xã và thành viên lỏng lẻo, chưa tạo động lực cho các thành viên tham gia vào hợp tác xã, nhiều thành viên tự vay vốn ngân hàng để phục vụ sản xuất – kinh doanh thay vì thông qua hợp tác xã. Đa số các hợp tác xã hoạt động ở địa bàn nông thôn, tiềm ẩn nhiều rủi ro thiên tai, dịch bệnh, trong khi thiếu các công cụ phòng ngừa, hạn chế rủi ro, ảnh hưởng tới hiệu quả đầu tư tín dụng.

Về lĩnh vực BOT, BT giao thông, tỷ lệ nợ xấu tăng lên ở mức khá cao (7,23%) do một số dự án không đủ doanh thu, thu phí không đạt như phương án tài chính ban đầu và do tác động của dịch Covid-19 nên ảnh hưởng đến khả năng trả nợ ngân hàng.

Để nâng cao hiệu quả quản lý, khai thác, sử dụng và phát huy hiệu quả nguồn tài lực cho phát triển kinh tế - xã hội tác giả đề xuất một số giải pháp, như sau:

Một là, cần quan tâm, bổ sung nguồn vốn ngân sách Nhà nước cho Ngân hàng Chính sách Xã hội để triển khai các chương trình tín dụng chính sách nhằm giúp phân bổ hợp lý nguồn lực của nền kinh tế cho những khu vực có tiềm năng hoặc khu vực còn khó khăn.

Hai là, sớm xem xét, quyết định giải quyết xử lý dứt điểm khó khăn, vướng mắc trong việc cấp tín dụng đối với các dự án BOT, BT giao thông. Tập trung tháo gỡ khó khăn, tạo điều kiện mạnh mẽ để triển khai các dự án FDI, dự án đầu tư tư nhân. Có các biện pháp quyết liệt đẩy nhanh tiến độ giải ngân vốn đầu tư công, đặc biệt đối với công trình trọng điểm quốc gia, các dự án phát triển đô thị (nhất là những dự án sắp hoàn thành và chuẩn bị khởi công), xem xét một số dự án quan trọng để chỉ đạo trực tiếp việc triển khai, đảm bảo nền kinh tế không bị đọng vốn vào các dự án, nâng cao hiệu quả sử dụng vốn từ Ngân sách Nhà nước.

Ba là, tiếp tục hoàn thiện luật pháp, cơ chế, chính sách huy động nguồn lực từ các thành phần kinh tế, các nhà đầu tư trong và ngoài nước tham gia đầu tư phát triển kết cấu hạ tầng để hoàn thiện cơ sở vật chất và hạ tầng phục vụ phát triển kinh tế - xã hội.

Bốn là, đẩy nhanh tiến độ cấp Giấy chứng nhận quyền sử dụng đất và quyền sở hữu tài sản trên đất, thủ tục giao dịch bảo đảm và các thủ tục hành chính liên quan nhằm tạo điều kiện thuận lợi cho doanh nghiệp trong quan hệ với ngân hàng.

Năm là, quan tâm cấp vốn và đẩy nhanh việc kiện toàn, nâng cao hiệu quả hoạt động của các Quỹ bảo lãnh tín dụng cho doanh nghiệp nhỏ và vừa.

Sáu là, tận dụng dư địa để kìm hãm đà tăng giá xăng dầu do các loại thuế, phí liên quan đến xăng dầu đang ở mức cao. Việc kiềm chế đà tăng giá xăng dầu không chỉ hỗ trợ kiểm soát lạm phát mà còn hỗ trợ đà phục hồi của nền kinh tế. Bên cạnh đó, thận trọng kiểm soát lộ trình tăng giá các mặt hàng do nhà nước quản lý để hỗ trợ phát triển kinh tế hậu Covid-19 và giảm áp lực lên lạm phát trong các năm tới.

Google translate

Google translate