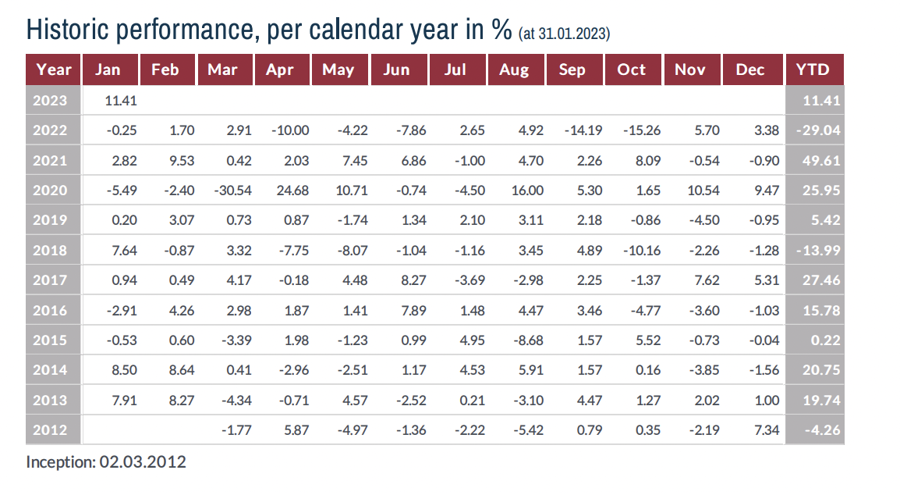

Cụ thể, trong báo cáo hiệu suất tháng 1/2023 vừa công bố, Lumen Vietnam Fund ghi nhận hiệu suất tăng trưởng 14,11%. Có được hiệu suất trên là nhờ quỹ đã tập trung phân bổ vào nhóm cổ phiếu Công nghiệp, Bất động sản và Tài chính. Tháng 1/2023 là tháng ghi nhận hiệu suất cao nhất trong các tháng 1 kể từ khi quỹ này hoạt động tại Việt Nam vào năm 2013.

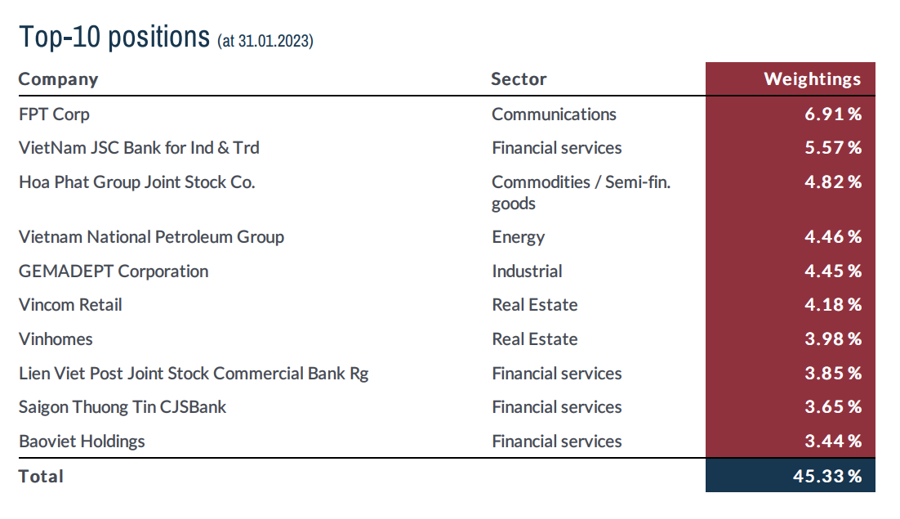

Trong đó, nhóm Tài chính được phân bổ chiếm tỷ trọng 27% với cổ phiếu CTG chiếm tỷ trọng 5,57% trong danh mục; LPB 3,85%; STB 3,65% và BVH 3,44%. Danh mục nhóm tài chính của Lumen Vietnam Fund tăng 16,1% so với tăng trưởng của ngành là 14%. Danh mục Bất động sản tăng 8,3% trong tháng 1 trong đó gồm GMD chiếm tỷ trọng 4,45%; VRE 4,18% và VHM 3,98%.

Top 10 cổ phiếu đang nắm giữ tỷ trọng cao ngoài những cổ phiếu được nêu trên, Lumen Vietnam Fund còn nắm giữ FPT tỷ lệ cao nhất 6,91%; HPG 5,57% tỷ trọng cao thứ 3 trong danh mục; PLX 4,46%.

Hiệu suất tích cực của Lumen Vietnam Fund trong bối cảnh thị trường chứng khoán Việt Nam khởi động năm 2023 bằng tháng 1 tăng điểm mạnh mẽ dù chỉ với 16 phiên giao dịch. Đây cũng là tháng tăng tốt nhất của thị trường chứng khoán Việt Nam kể từ tháng 3/2021. Chỉ số VN-Index đóng cửa phiên cuối tháng tại mốc 1.111,18 điểm, tăng 104 điểm, tương đương 10,34% so với đầu năm.

Nhịp tăng trên giúp VN-Index ghi nhận mức cao mới kể từ phiên 04/10/2022 và nằm trong nhóm các chỉ số tăng tốt nhất thế giới trong bối cảnh thị trường chứng khoán toàn cầu khởi sắc trở lại sau năm 2022 đáng thất vọng khi nhà đầu tư kỳ vọng nhiều hơn vào động thái các NHTW lớn chậm lại đà tăng lãi suất và câu chuyện Trung Quốc mở cửa trở lại.

Nhận định về thị trường trong thời gian tới, Lumen Vietnam Fund cho rằng thị trường sẽ tiếp tục phân hóa. Trung Quốc mở cửa trở lại cũng như việc tăng tốc đầu tư công sẽ tác động tích cực đến nhiều ngành.

Lumen Vietnam Fund ưu tiên phân bổ vào các nhóm Khu công nghiệp với các công ty có quỹ đất lớn, vị trí đẹp, có khả năng cung cấp nhu cầu của các nhà đầu tư cho các dự án lớn. Logistics ưu tiên các công ty có lợi thế cạnh tranh rõ ràng về vị trí địa lý, khả năng cung cấp dịch vụ tốt cho khách hàng. Với nhóm hàng tiêu dùng thì ưu tiên doanh nghiệp hưởng lợi từ giá đầu vào giảm cải thiện biên lợi nhuận.

Với nhóm Tài chính, ưu tiên các công ty có năng lực tài chính mạnh để duy trì tăng trưởng thu nhập tốt vào năm 2023. Nhóm Năng lượng ưu tiên các công ty có câu chuyện quay vòng trong chu kỳ đầu tư mới ngành.

Năm 2022 là một năm bi đát của Lumen Vietnam Fund khi ghi nhận hiệu suất cả năm âm lên tới 29%. Không chỉ riêng quỹ này mà hầu hết các quỹ khác trên thị trường đều thua lỗ do chứng khoán Việt Nam có mức sụt giảm lớn nhất thế giới.

Một con số được thống kê bởi Chứng khoán Nhất Việt cho thấy, hiệu suất các quỹ đầu tư năm 2022 sụt giảm mạnh, trong đó gần 93% quỹ cổ phiếu và cân bằng có tăng trưởng giá trị tăng trưởng tài sản (NAV) âm từ 10-30%. Các quỹ có tăng trưởng NAV dương hầu hết là các quỹ trái phiếu.

Sự lao dốc hiệu suất của các quỹ do chỉ số chứng khoán Việt Nam năm 2022 rơi vào xu hướng giảm mạnh nhất thế giới và khốc liệt nhất trong nhiều năm. VN-Index từ đầu năm 2022 giảm 42,83%. Theo thống kê ngày 27/12/22, VN-Index có mức giảm -34% từ đỉnh với 37% số ngành giảm mạnh hơn thị trường chung.

Dòng tiền trên thị trường chứng khoán bị dịch chuyển sang các thị trường khác như phái sinh. Giá trị giao dịch phái sinh VN30 tăng đột biến vào tháng 04/22 khi VNIndex bắt đầu chu kỳ giảm giá, trong khi thanh khoản VN-Index sụt cho thấy cượng hợp đồng phòng vệ rủi ro tăng mạnh từ tháng 4 và thanh khoản thị trường cơ sở bị cạnh tranh bởi sức hút của thị trường phái sinh.

Bất động sản khó thanh lý dẫn đến rút tiền từ các nguồn thanh khoản cao khác như chứng khoán. Theo báo cáo 9 tháng đầu năm 2022, tổng cung trên toàn thị trường đạt 41.886 sản phẩm, tương đương 77,9% so với 2021 và 24% so với 2018. Tỷ lệ hấp thụ bất động sản chỉ đạt 43%, sụt giảm mạnh vào quý 3 ở mức 33,5% do cung bất động sản cao cấp không phù hợp với nhu cầu sử dụng ở phân khúc thấp hơn.

Các hoạt động đầu tư bất động sản cũng chững lại sau giai đoạn giá bán tạo đỉnh đầu năm 2022, dẫn đến nhóm nhà đầu tư với lượng tiền đáng kể đang có xu hướng án binh bất động.

Tuy nhiên, bước sang năm 2023, hiệu suất đầu tư của các quỹ được dự báo sẽ khả quan hơn do những yếu tố bất lợi về vĩ mô đã thể hiện vào thị trường trong năm 2022 và nửa cuối năm 2023 triển vọng vĩ mô sẽ sáng sủa hơn, việc thúc đẩy đầu tư công tạo động lực tăng trưởng kinh tế nhờ đó lợi nhuận doanh nghiệp sẽ rơi vào khoảng 20% theo dự báo của nhiều công ty chứng khoán.

Google translate

Google translate