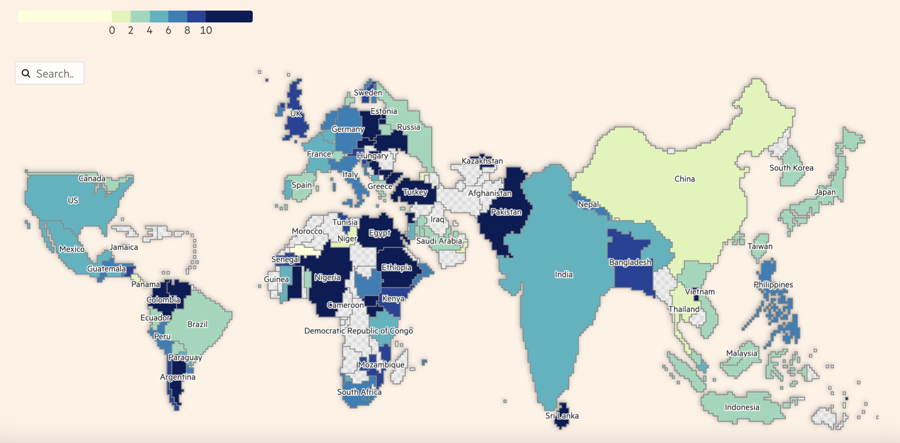

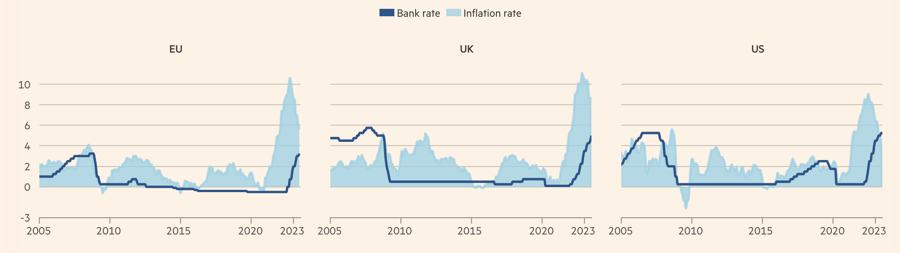

Theo tờ Financial Times, dù một số đã chậm trong việc nhận thức được mức độ nghiêm trọng của chu kỳ lạm phát này, ngân hàng trung ương của 20 nền kinh tế lớn nhất thế giới đến hiện tại đã tăng lãi suất bình quân 3,5 điểm phần trăm mỗi nước kể từ khi khởi động việc thắt chặt. Tuy nhiên, cả Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) Jerome Powell và Chủ tịch Ngân hàng Trung ương châu Âu (ECB) Christine Lagarde đều không cho rằng họ sẽ đạt được mục tiêu lạm phát 2% trước khi bước sang năm 2025.

Chỉ số lạm phát toàn phần đã giảm xuống ở hầu hết các nền kinh tế, nhưng các nhà hoạch định chính sách tiền tệ vẫn lo ngại về sự dai dẳng của lạm phát lõi, thị trường lao động thắt chặt và sức ép tăng giá trong lĩnh vực dịch vụ. Họ xem đây là những tín hiệu rằng giá cả sẽ còn tăng trong một thời gian nữa.

Vậy đâu là nguyên nhân khiến lạm phát còn cao, bất chấp lãi suất tăng liên tục?

Financial Times đã đưa ra 4 lý do để giải thích cho tình trạng này:

CHÍNH SÁCH TIỀN TỆ CÓ ĐỘ TRỄ DÀI HƠN TRƯỚC

Hiệu ứng của chính sách tiền tệ luôn có độ trễ, mất khoảng 18 tháng để toàn bộ ảnh hưởng của một đợt tăng lãi suất ngấm hoàn toàn vào các xu hướng chi tiêu và giá cả trong nền kinh tế. Các ngân hàng trung ương của Mỹ và Anh bắt đầu tăng lãi suất cách đây chưa đầy 1 năm rưỡi, còn ECB bắt đầu việc này cách đây chưa tròn 1 năm. Cả Fed và ECB mới chỉ đưa lãi suất vượt qua ngưỡng trung tính (neutral rate, mức lãi suất không có tác động tích cực hay tiêu cực gì đến nền kinh tế) cách đây vài tháng.

Một số quan chức ngân hàng trung ương và chuyên gia kinh tế cho rằng trong chu kỳ thắt chặt này, các đợt tăng lãi suất có thể có độ trễ lâu hơn trong việc phát huy ảnh hưởng đối với nền kinh tế, chưa kể hiệu ứng thắt chặt có thể còn kém hơn so với trước.

“Có thể chính sách tiền tệ bây giờ không còn giữ được sức mạnh như cách đây mấy thập kỷ”, chuyên gia kinh tế trưởng Nathan Sheets của ngân hàng Mỹ Citi nhận định.

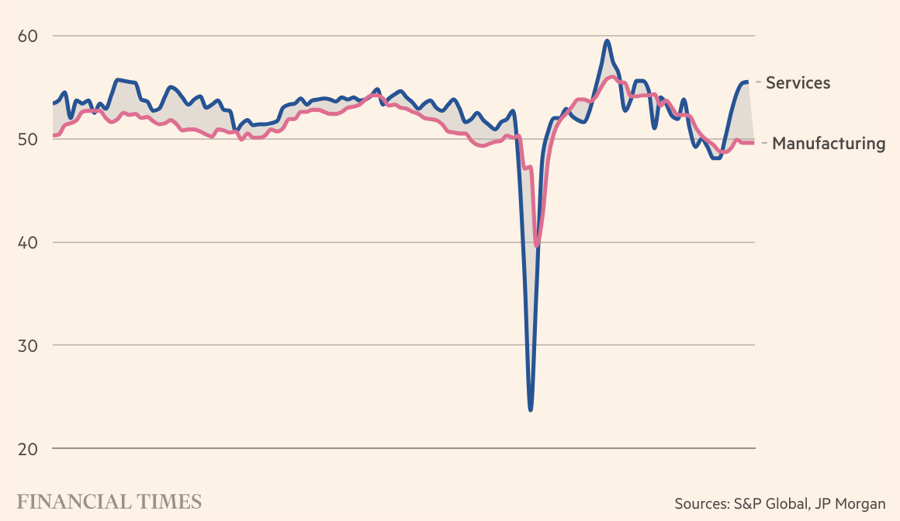

Các chuyên gia của Citi lập luận rằng bất chấp chi phí vay vốn gia tăng, tăng trưởng kinh tế đã chứng tỏ được sự vững vàng đáng ngạc nhiên, đặc biệt là mảng dịch vụ - lĩnh vực chiếm tỷ trọng lớn trong sản lượng của hầu hết các nền kinh tế phát triển. “Các nền kinh tế lớn và nền kinh tế toàn cầu nói chung đã hấp thụ các đợt tăng lãi suất một cách tốt bất thường và bất ngờ”, ông Sheets nói.

Một cuộc dịch chuyển dài hạn từ sản xuất sang dịch vụ - lĩnh vực đòi hỏi ít vốn hơn - có thể đồng nghĩa rằng sự truyền dẫn của chính sách tiền tệ thắt chặt diễn ra chậm chạp hơn.

Ngoài ra, những thay đổi về cấu trúc trong các bộ phận quan trọng của nền kinh tế, bao gồm thị trường bất động sản và thị trường lao động, trong khoảng thời gian từ thập niên 1990 đến nay có thể lý giải vì sao việc tăng lãi suất khi đó có ảnh hưởng nhanh hơn và mạnh hơn so với hiện nay.

VAI TRÒ CỦA CÁC XU HƯỚNG TRÊN THỊ TRƯỜNG NHÀ ĐẤT

Các dịch chuyển trên thị trường bất động sản có thể giữ vai trò then chốt trong việc giải thích vì sao lãi suất tăng mất nhiều thời gian hơn để tác động đến nền kinh tế.

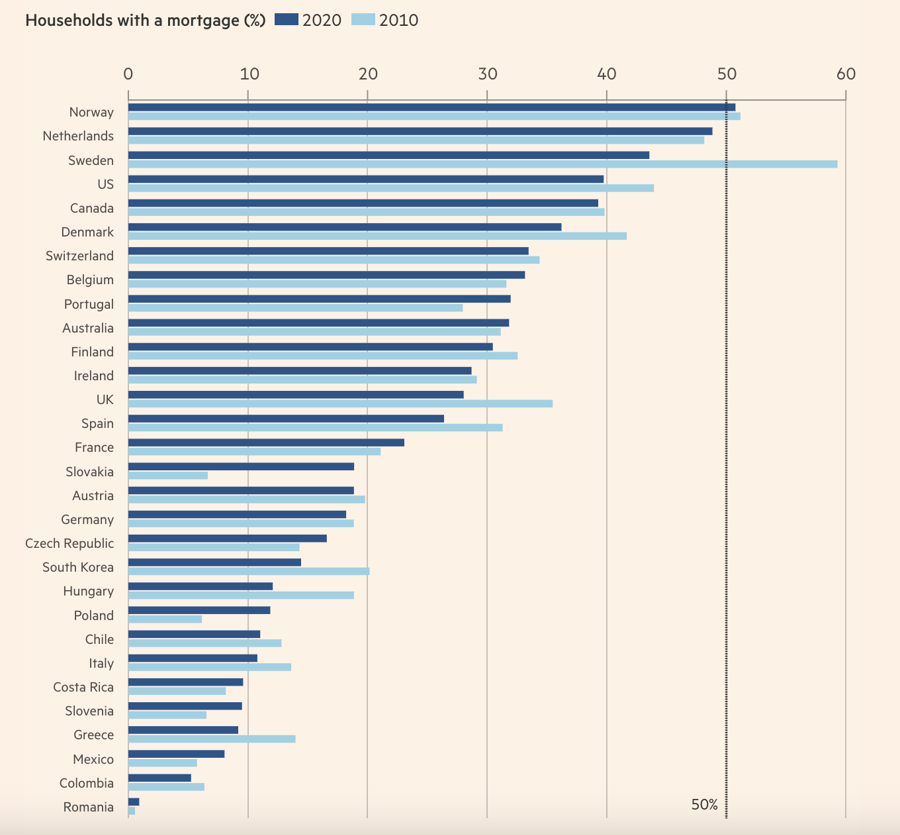

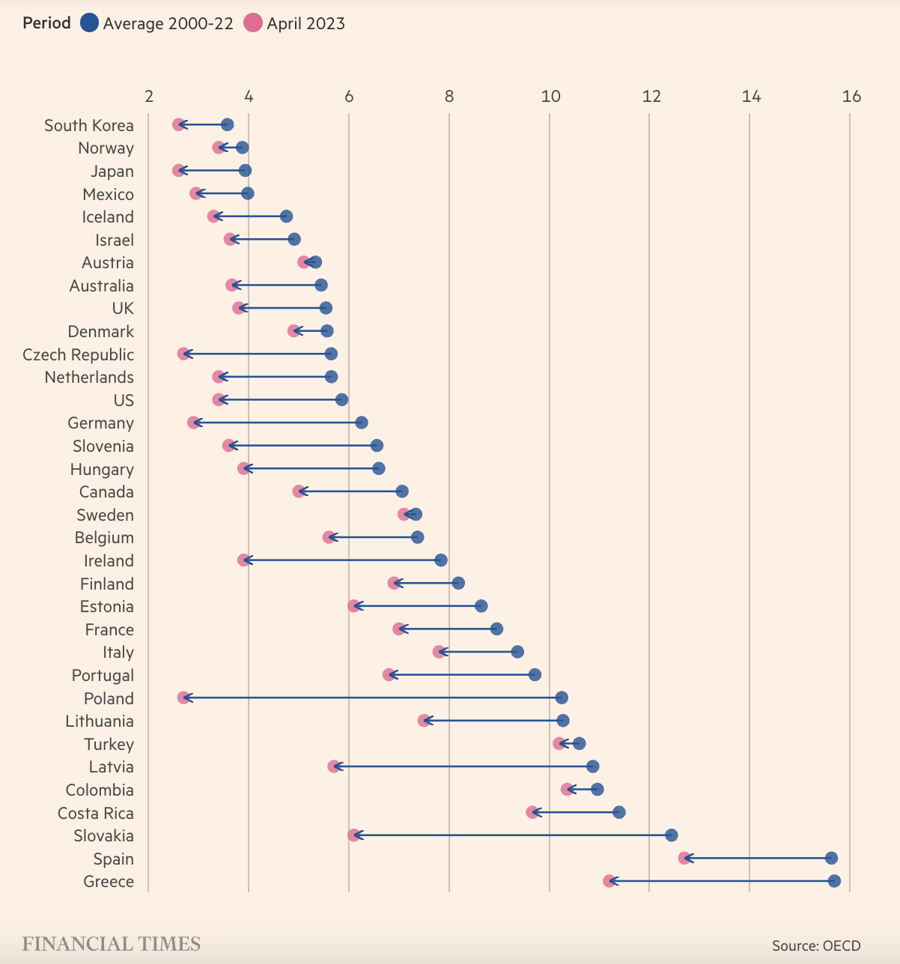

Tại một số quốc gia, tỷ trọng hộ gia đình sở hữu nhà riêng mà không vay thế chấp nhà, hoặc không có nhà riêng nhưng chọn cách đi thuê nhà thay vì vay mua nhà, đã cao hơn so với trước kia. Lãi suất vay thế chấp nhà cố định hiện nay cũng phổ biến hơn so với lãi suất thả nổi - hình thức lãi suất có thể dẫn tới việc lãi suất cao hơn của các ngân hàng trung ương gây ảnh hưởng gần như ngay lập tức đến sức chi tiêu của các hộ gia đình.

Như ở Anh, tỷ lệ hộ gia đình sở hữu nhà riêng có vay thế chấp nhà đã giảm từ 40% vào thập niên 1990 xuống còn chưa đầy 30% hiện nay. Trong đó, tỷ lệ những hộ có khoản vay thế chấp nhà lãi suất thả nổi đã giảm từ mức 70% vào năm 2011 xuống còn dưới 10% trong năm nay.

Thống đốc Ngân hàng Trung ương Anh (BOE) tuần trước nói rằng những xu hướng này dẫn tới việc “sự truyền dẫn chính sách tiền tệ vào nền kinh tế sẽ chậm hơn nhiều”.

THỊ TRƯỜNG LAO ĐỘNG CÒN THẮT CHẶT

Hệ quả của đại dịch Covid-19 vẫn đang có ảnh hưởng rõ rệt đến các xu hướng tuyển dụng.

Tình trạng thiếu lao động trên diện rộng vẫn còn tồn tại, nhất là trong lĩnh vực dịch vụ, đẩy tiền lương tăng, kéo theo lạm phát tăng.

Tuần trước, bà Lagarde nói rằng các doanh nghiệp dịch vụ có thể đang có hành vi “găm giữ lao động” vì lo ngại không tuyển thêm được nhân công nếu tốc độ tăng trưởng gia tăng. Lĩnh vực dịch vụ có thể “miễn nhiễm khỏi các ảnh hưởng của chính sách tiền tệ thắt chặt trong thời gian lâu hơn so với trước kia”, bà Chủ tịch ECB nói.

THẾ KHÓ CỦA CÁC NGÂN HÀNG TRUNG ƯƠNG

Năm ngoái, việc các quan chức ngân hàng trung ương ban đầu khẳng định rằng lạm phát sẽ chỉ tồn tại trong thời gian ngắn đã dẫn tới việc họ trì hoãn đảo ngược chính sách tiền tệ siêu nới lỏng đã kéo dài hàng thập kỷ. Sự trì hoãn này đã khiến cho lạm phát trở nên “cứng đầu” hơn khi lãi suất tăng, vì áp lực giá cả đã lan rộng từ một số lượng nhỏ sản phẩm bị ảnh hưởng bởi các nút thắt chuỗi cung ứng, thành một hiện tượng rộng hơn nhiều - tác động tới gần như tất cả hàng hoá và dịch vụ.

Ngân hàng Thanh toán Quốc tế (BIS), định chế dược coi là ngân hàng của các quan chức ngân hàng trung ương, hồi năm ngoái cảnh báo nếu lãi suất được nâng quá ít hoặc hiệu ứng của chính sách tiền tệ thắt chặt bị trì hoãn nhiều, các quốc gia có thể rơi vào một tình thế mà lạm phát cao hơn sẽ trở thành một điều bình thường mới.

Rủi ro ở đây là việc đưa lạm phát về 2% có thể đòi hỏi các ngân hàng trung ương tăng lãi suất tới mức đe doạ sức khoẻ của hệ thống tài chính. Sự sụp đổ của một loạt ngân hàng khu vực Mỹ và cuộc khủng hoảng nhà băng Thuỵ Sỹ cách đây chưa lâu được cho có một phần nguyên nhân là lãi suất tăng.

Giới chuyên gia kinh tế cho rằng nếu nền kinh tế tê liệt, các ngân hàng trung ương sẽ đương đầu với nhiều áp lực hơn nữa trong cuộc chiến chống lạm phát. Chuyên gia kinh tế trưởng toàn cầu của Capital Economics, bà Jennifer McKeown, dự báo lãi suất tăng “sẽ đẩy hầu hết các nền kinh tế phát triển vào suy thoái trong mấy tháng tới”.

Google translate

Google translate