Như VnEconomy đưa tin, vừa qua Ngân hàng Nhà nước đã ban hành Thông tư 16/2021/TT- NHNN thay thế Thông tư số 22/2016/TT-NHNN và Thông tư số 15/2018/TT-NHNN quy định việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài mua trái phiếu doanh nghiệp. Điểm nhấn của Thông tư này tập trung vào việc đưa ra quy định chi tiết về trường hợp tổ chức tín dụng không được phép mua trái phiếu doanh nghiệp với mục đích: để tái cơ cấu nợ; góp vốn/mua cổ phần tại các doanh nghiệp khác; tăng vốn chủ sở hữu của các doanh nghiệp phát hành.

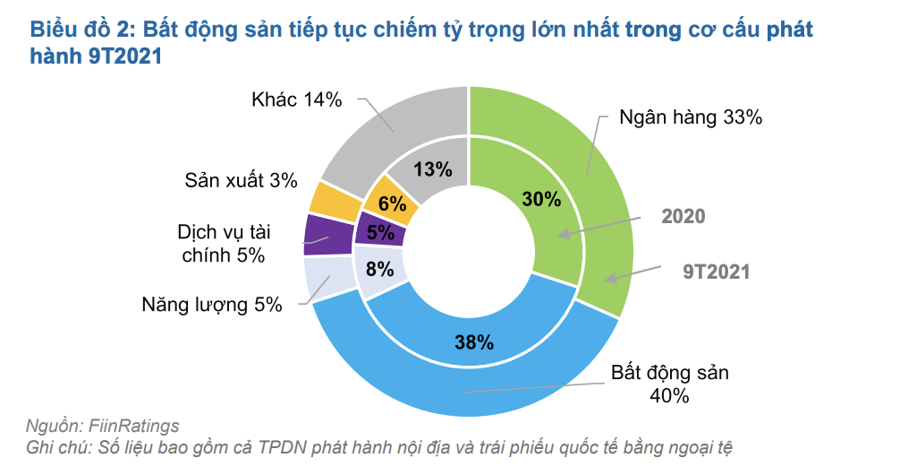

Quy mô giá trị phát hành trái phiếu sơ cấp trong 9 tháng năm 2021 đạt 430.000 tỷ đồng, tăng 27% so với cùng kỳ năm trước, trong đó, riêng nhóm bất động sản phá hành 172.000 tỷ đồng, chiếm 40% tổng giá trị phát hành toàn thị trường. Do đó, nhóm bất động sản được đánh giá là chiụ ảnh hưởng nhiều nhất bởi Thông tư 16 khi chính thức có hiệu lực vào ngày 15/1/2022.

VÌ SAO NGÂN HÀNG NHÀ NƯỚC RA NHIỀU QUY ĐỊNH MỚI TRONG THÔNG TƯ 16?

Từ góc nhìn của đơn vị xếp hạng tín nhiệm độc lập FiinGroup, ông Nguyễn Quang Thuân, Chủ tịch FiinGroup cho rằng, thứ nhất, với quy định chỉ các bank có nợ xấu (NPL) dưới 3% mới được mua trái phiếu doanh nghiệp là do sợ các ngân hàng yếu, nhỏ rủi ro hơn khi ôm trái phiếu vốn có rủi ro hơn tín dụng thông thường vì kỳ hạn dài và điều kiện phát hành không chặt chẽ như điều kiện cho vay.

Quy định này cũng là để giám sát tín dụng của Ngân hàng Nhà nước trong việc cấp vốn qua kênh trái phiếu cho các công ty dự án có liên quan của ngân hàng. Lưu ý là NPL theo phân loại của Ngân hàng Nhà nước chứ không phải số báo cáo của các ngân hàng thương mại hoặc được tính toán từ báo cáo tài chính của các ngân hàng vì hầu hết các ngân hàng đều có NPL báo cáo < 3%.

Thứ hai, vì sao không cho mua trái phiếu của nhà phát hành với mục đích góp vốn/ mua cổ phần? Theo quan điểm của ông Thuân, vì dù là cổ phiếu trên sàn hay dưới sàn hay leveraged buyout (vay để thâu tóm) thì lúc đó Ngân hàng Thương mại ôm cả rủi ro đầu tư vốn, vốn cao hơn nhiều so với rủi ro tín dụng cho vay thông thường. Hơn nữa, vì đầu tư vốn cổ phần thì lợi nhuận là thu cổ tức và dòng tiền này thường thấp hơn và lâu thu hồi hơn là kỳ vọng từ dòng tiền hoạt động sản xuất kinh doanh bình thường với nguồn tín dụng được cấp.

Về nghiệp vụ, đó là hoạt động chính của mô hình ngân hàng đầu tư (investment banking) - hiện ở Việt Nam chưa có khung pháp lý phân tách mô hình này riêng mà được trộn lẫn với các hoạt động ngân hàng thương mại bán buôn, bán lẻ... Hơn nữa, không phải Ngân hàng nào cũng có nghiệp vụ và năng lực để làm tốt nghiệp vụ kiểu này. Nếu không rủi ro lại có thể như ngân hàng đầu tư kiểu Lehman Brothers đã phá sản hồi xưa hoặc chỉ làm động cơ cho việc ngân hàng bơm vốn để thực hiện cho các tập đoàn liên quan nhằm thâu tóm công ty dự án bất động sản.

Thứ ba, vì sao không cho mua trái phiếu để cơ cấu lại nợ của doanh nghiệp? Vì tránh đảo nợ giữa tín dụng ngân hàng và tín dụng qua kênh trái phiếu, bao gồm việc Ngân hàng Thương mại bơm tiền ra để giúp doanh nghiệp trả nợ cho trái chủ của họ thì cũng rủi ro hơn cho hệ thống ngân hàng vì chưa có đánh giá tín nhiệm hoặc không rõ doanh nghiệp dùng tiền làm gì một cách cụ thể như yêu cầu của hoạt động tín dụng cho vay thông thường. Chính vì vậy Thông tư 16 cũng yêu cầu các NHTM tham gia đầu tư trái phiếu doanh nghiệp phải xây dựng hệ thống xếp hạng tín nhiệm trái phiếu riêng.

Thứ tư, vì sao không cho Ngân hàng mua lại trái phiếu trong vòng 12 tháng sau khi đã bán lô/ đợt trái phiếu đó mà ngân hàng đó đã bán trước đó? Theo ông Thuân, để tránh các ngân hàng dùng nghiệp vụ mua lại (repo) để bán đi (và cam kết mua lại) chỉ để có được room tín dụng mới lớn hơn về quy mô được giải ngân trong kỳ tới. Hạn mức tăng trưởng tín dụng, bao gồm cả trái phiếu, là chỉ tiêu tăng trưởng rất quan trọng với từng ngân hàng cụ thể và được Ngân hàng Nhà nước xác định và phân bổ cho từng ngân hàng dựa trên việc xếp hạng và đánh giá riêng của Ngân hàng Nhà nước. Và cũng vì thực tế nhiều đợt trái phiếu nhưng mang bản chất là hoạt động cấp tín dụng đơn thuần.

Cuối cùng, vì sao không cho ngân hàng mua trái phiếu của các doanh nghiệp đã nằm trong nhóm nợ xấu theo phân loại của CIC? Vì tránh chiều ngược lại là ngân hàng bơm tiền ra mua trái phiếu để doanh nghiệp trả nợ ngân hàng khác, tức là hạn chế đảo nợ và tiền cứ lòng vòng trong hệ thống thay vì đi vào sản xuất kinh doanh.

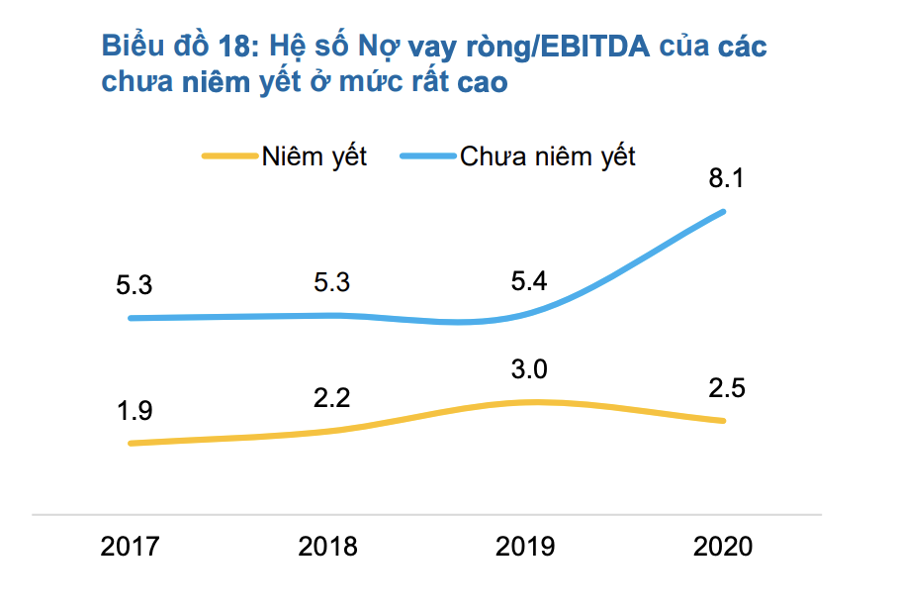

Đây là điểm hay nhất của Chính sách này vì góp phần điều tiết được chất lượng tín dụng nợ vay nói chung bao gồm cả tín dụng trái phiếu ra công chúng một cách trực tiếp và gián tiếp chứ không chỉ tín dụng của ngành ngân hàng. Vì thực tế 46% trong cơ cấu Tổng Nợ vay tại 30/9/2021 của tất cả các công ty bất động sản nhà ở đang niêm yết là trái phiếu doanh nghiệp - vốn chưa được theo dõi đầy đủ trong cơ sở dữ liệu thông tin tín dụng CIC của Ngân hàng Nhà nước.

CỔ PHIẾU BẤT ĐỘNG SẢN VẪN DẬY SÓNG VÌ TẦM NHÌN NHÀ ĐẦU TƯ RẤT NGẮN

"Chính sách này là rất cần thiết mặc dù có ảnh hưởng đến cầu về trái phiếu doanh nghiệp vì Ngân hàng vẫn là người mua chính và chiếm khá lớn trái phiếu bất động sản với 28,5% tổng giá trị phát hành 6 tháng năm 2021 của riêng trái phiếu bất động sản. Do Thông tư có hiệu lực từ 15/1/2022 nên tác động sẽ là từ năm sau và do đó quý 4/2021 này hoạt động phát hành trái phiếu vẫn sẽ rất sôi động", ông Thuân nhấn mạnh.

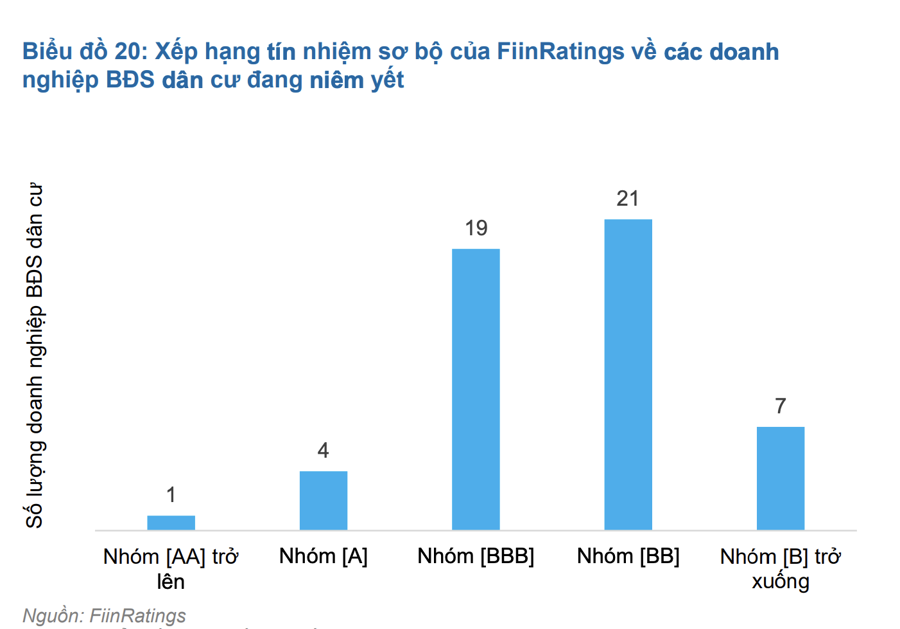

Tuy vậy, chính sách này cũng làm khó nhiều doanh nghiệp vì hoạt động tái cơ cấu nợ là hoạt động cơ bản và thông lệ của hoạt động tài chính doanh nghiệp (corporate finance). Vấn đề là chưa có hệ thống xếp hạng tín nhiệm trái phiếu nội bộ của ngân hàng hoặc xếp hạng tín nhiệm độc lập như FiinRatings được ngân hàng tin tưởng sử dụng và có độ phủ lớn để tránh khoản vay nào cũng phải kiểm soát được mục đích sử dụng vốn cụ thể.

"Có câu hỏi vì sao cổ phiếu bất động sản vẫn dậy sóng? Thực ra vì dòng tiền chứng khoán hiện nay là của nhà đầu tư cá nhân và có vẻ góc nhìn của họ hiện rất ngắn! Trong khi chính sách này giải quyết vấn đề căn cơ và dài hạn hơn là điều quan tâm của nhà đầu tư hiện nay", ông Thuân nói.

Tóm lại, theo ông Nguyễn Quang Thuân, Thông tư 16 là động thái chính sách mang tính điều tiết dòng vốn tín dụng ngân hàng và nhằm hạn chế rủi ro đến với hệ thống ngân hàng. Cơ bản là không muốn ngân hàng ôm tín dụng qua trái phiếu có kỳ hạn dài và rủi ro cao hơn tín dụng ngân hàng thông thường vốn được thẩm định và giám sát chặt chẽ hơn trong lúc các ngân hàng nhỏ chưa hoàn thiện hệ thống quản trị rủi ro và xếp hạng tín nhiệm trái phiếu.

Về ngắn hạn, Thông tư này cũng góp phần tránh việc "đảo" giữa tín dụng ngân hàng và tín dụng trái phiếu trong bối cảnh quy mô giá trị lưu hành gần 60 tỷ USD, chiếm khoảng 13% tổng dư nợ tín dụng của hệ thống ngân hàng. trái phiếu doanh nghiệp đang vào "mùa" kỳ đáo hạn sau khi đã tăng trưởng mạnh từ 3-4 năm trước.

Google translate

Google translate