VN-Index bốc hơi 8% tuần qua và là tuần giảm kỷ lục kể từ đầu tháng 10/2022. Tốc độ rơi quá nhanh khiến mức thua lỗ của danh mục gia tăng chóng mặt. Điều này tạo sức ép cực lớn lên các vị thế cổ phiếu sử dụng đòn bẩy.

Các chuyên gia đều thống nhất cho rằng sức ép tiềm tàng của khối lượng margin trên thị trường là rất cao. Biên độ giảm giá 15% ở cổ phiếu đang diễn ra phổ biến – thường là ngưỡng giải chấp – nên nếu tuần tới thị trường vẫn tiếp tục giảm, sẽ có khối lượng cổ phiếu lớn bị bán cưỡng bức.

Theo thống kê từ các báo cáo tài chính quý 1/2024 của khối công ty chứng khoán, dù dư địa cho vay margin vẫn còn rất nhiều – do các công ty tăng vốn – nhưng quy mô margin cũng cao kỷ lục. Các chuyên gia chỉ “hi vọng” đã có một đợt giảm margin chủ động trong tuần lình xình đầu tháng 4.

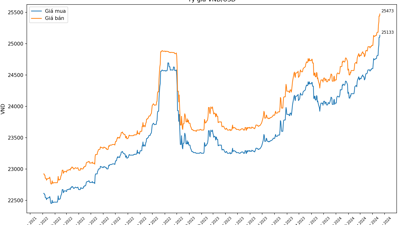

Mặc dù không lạc quan về diễn biến trong ngắn hạn nhưng các chuyên gia cũng cho rằng việc thị trường điều chỉnh nhanh và mạnh cũng sẽ nhanh giải phóng lượng hàng mắc kẹt. Việc Ngân hàng nhà nước bán ngoại tệ can thiệp tỷ giá đã được dự báo từ trước và nhà đầu tư nên quan sát hiệu quả của biện pháp này. Một số chuyên gia vẫn đang giải ngân từng phần theo các mức giá hỗ trợ cụ thể, tuy nhiên tổng thể vẫn duy trì tỷ trọng cổ phiếu thấp.

Nguyễn Hoàng – VnEconomy

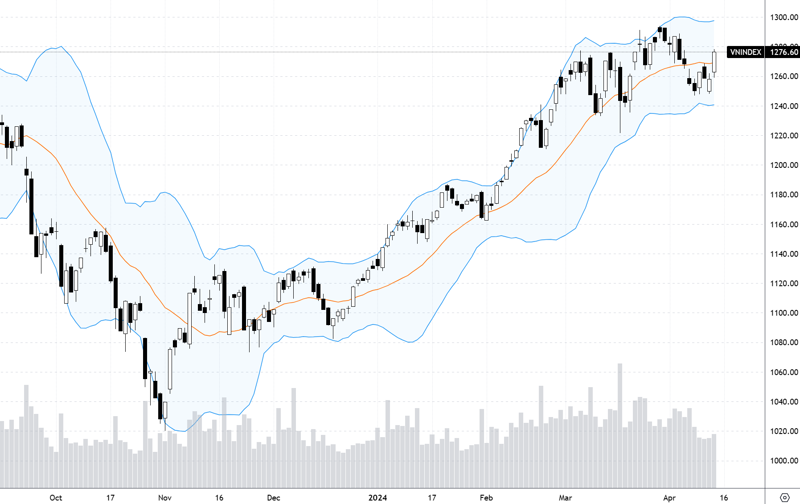

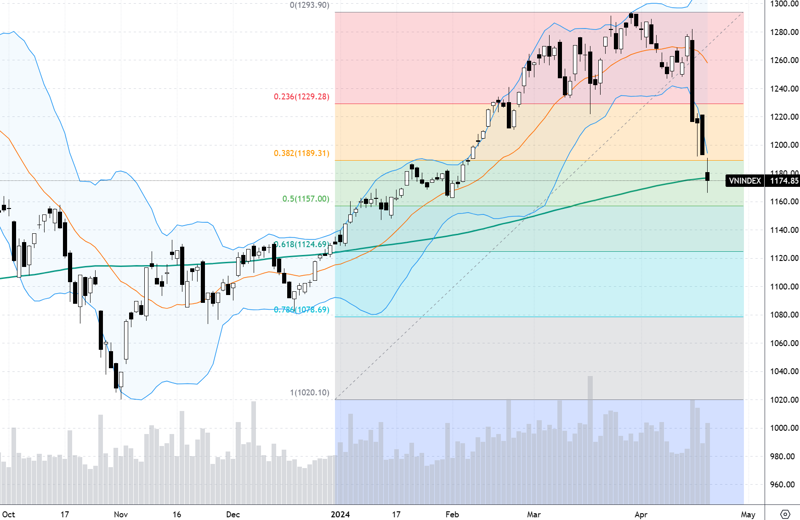

Thị trường đột ngột chuyển sang kịch bản xấu mà anh chị dự báo cách đây 2 tuần, VN-Index thấp nhất trong phiên cuối tuần cũng tới 1.165 điểm, gần ngưỡng mà anh chị dự kiến trước khi hồi nhẹ lên. Quán tính giảm giá đang rất mạnh, anh chị có thay đổi kịch bản hay không, hay lần này sẽ là đáy thật sự?

Theo tôi thị trường đã có thể xác nhận đáy hỗ trợ quanh khu vực 1.160 – 1.165 cho dù không loại trừ quán tính giao động quanh khu vực 1.150 – 1.160 điểm ở các phiên đầu tuần. Khả năng hồi phục ngay ở tuần giao dịch trước kỳ nghỉ lễ kéo dài là rất cao.

Ông Lê Đức Khánh

Ông Nghiêm Sỹ Tiến – Chuyên viên chiến lược đầu tư, Chứng khoán KBSV

Tôi vẫn giữ nguyên quan điểm thị trường vẫn đang giao động trong vùng bất lợi và còn tương đối sớm để mở mua mạnh trở lại, trong khi căng thẳng về tỷ giá vẫn chưa có dấu hiệu hạ nhiệt và rủi ro địa – chính trị vẫn đang còn đó. Như tôi đã đề cập trong những số lần trước, một nhịp điều chỉnh lành mạnh thường diễn ra từ 1-3 tuần trên một xu hướng uptrend ngắn và trung hạn. Tuy nhiên, quan sát những diễn biến của VN-Index gần đây, những động lực giữ cho xu hướng uptrend ngắn hạn đang dần đánh mất, tâm lý của nhà đầu tư hầu hết đều đang nghiêng về chiều hướng tiêu cực khi những phiên bắt đáy sớm đều thua lỗ khi chứng khoán về tài khoản, hay là việc bên cầm hàng không còn đủ kiên nhẫn để tiếp tục nắm giữ mà bán cắt lỗ ngay khi cổ phiếu có nhịp hồi phục.

Vì vậy, tôi cho rằng còn sớm để khẳng định thị trường đã tạo đáy, và nhiều khả năng chỉ số sẽ bước vào đợt “sideway-down” khi những yếu tố rủi ro vẫn còn đó, cũng như để kiểm định tương quan cung cầu một cách rõ ràng hơn.

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Hiện tại VN-Index chưa có dấu hiệu gì xác nhận tạo đáy và quán tính đà giảm đang rất mạnh và lực bán còn mạnh. Hiện chỉ số đã phá vỡ mốc hỗ trợ đầu tiên tôi dự báo là quanh 1.187 điểm hiện các vùng hỗ trợ tiếp theo sẽ là quanh 1.150 điểm và quanh 1.100 điểm. Chúng ta sẽ theo dõi sát 2 mốc hỗ trợ này và xem phản ứng giá của thị trường tại các mốc đó cũng như các dấu hiệu tạo đáy để cân nhắc tham gia lại vào thị trường.

Bà Nguyễn Thị Mỹ Liên - Trưởng phòng Phân tích, Công ty CP Chứng khoán Phú Hưng

Thị trường đã giảm một mạch về vùng 1.160-1.190 điểm mà chưa có nhịp hồi phục nào rõ ràng. Trong phiên cuối tuần, mặc dù mức giảm vẫn còn khá mạnh, nhưng tôi thấy có tín hiệu cần chú ý, đó là biên độ nến đã thu hẹp lại so với các nến giảm trước đó và có dạng giằng co Spinning, trong khi khối lượng tăng vượt trung bình trở lại. Lực bán tăng nhưng nến lại có dạng giằng co, tôi cho rằng có dấu hiệu dòng tiền bắt đầu vào bắt đáy. Do đó, có lẽ tôi vẫn giữ kịch bản có thể sẽ sớm có nhịp hồi ngắn hạn trong tuần này. Tuy nhiên, để kỳ vọng tạo đáy thật sự cho cả nhịp giảm thì còn hơi sớm, sẽ cần phải thấy những tín hiệu về đà giảm và lực bán suy yếu đi thì mới nên nghĩ tới khả năng này.

Ông Trần Hà Xuân Vũ - Trưởng phòng Tư vấn đầu tư Khách hàng cá nhân, Chứng khoán Rồng Việt

Hiện tại thị trường đang có tranh chấp quanh đường MA200, quanh 1.176 điểm. Có thể trạng thái tranh chấp còn tiếp diễn vào đầu tuần sau. Tuy nhiên còn quá sớm để nhận định đáy của thị trường do nhìn chung áp lực cung vẫn nhỉnh hơn dòng tiền hỗ trợ. Nếu trạng thái cầu yếu xuất hiện trong đợt giằng co hiện tại thì tôi cho rằng rủi ro giảm tiếp diễn vẫn còn.

Dư nợ margin/vốn chủ sở hữu thấp kỷ lục, room cho vay thừa "khổng lồ" gần 300.000 tỷ

Xu thế dòng tiền: Điều chỉnh đã xong?

Ông Lê Đức Khánh - Giám đốc phân tích, Chứng khoán VPS

Theo tôi thị trường đã có thể xác nhận đáy hỗ trợ quanh khu vực 1.160 – 1.165 cho dù không loại trừ quán tính giao động quanh khu vực 1.150 – 1.160 điểm ở các phiên đầu tuần. Khả năng hồi phục ngay ở tuần giao dịch trước kỳ nghỉ lễ kéo dài là rất cao.

Nguyễn Hoàng – VnEconomy

Cuối tuần qua thị trường cũng liên tiếp đón nhận các thông tin bất lợi như căng thẳng Trung Đông tăng nhiệt, Ngân hàng nhà nước buộc phải sử dụng biện pháp mạnh can thiệp tỷ giá. Tuy nhiên thị trường chứng khoán lại có nhịp phục hồi dần khá tốt nhưng về cuối phiên vẫn bị xả mạnh tiếp. Có vẻ như phản ứng của thị trường lạc quan thái quá?

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

VN-Index trong phiên thứ 6 có nhịp hồi phục về gần tham chiếu và nhịp hồi phục này diễn ra sau khi có thông tin “Iran bác tin bị tấn công tên lửa” khi đó nhiều thị trường trên thế giới hồi phục mạnh. Chính vì nhịp hồi bởi thông tin nên nó diễn ra khá nhanh và một số nhà đầu tư đã tham gia bắt đáy sớm. Nhưng những yếu tố: tỷ giá, căng thẳng địa chính trị vẫn đang diễn ra và chưa được giải quyết cũng như chỉ số chưa phát ra tín hiệu tạo đáy nào nên việc xả mạnh về cuối phiên thứ 6 là khá bình thường.

Ông Lê Đức Khánh - Giám đốc phân tích, Chứng khoán VPS

Tâm lý nhà đầu tư đôi khi sẽ phản ứng mạnh cả về 2 xu hướng trước những thông tin vĩ mô cho dù đó là tích cực hay tiêu cực. Thị trường đã vào giai đoạn quá bán và các phiên phục hồi rõ nét hơn sẽ xuất hiện trong tuần tới. VN-Index cũng đã chạm mốc MA200 ngày nên việc bật hồi sẽ không phải là quá ngạc nhiên.

Bà Nguyễn Thị Mỹ Liên - Trưởng phòng Phân tích, Công ty CP Chứng khoán Phú Hưng

Tôi cho rằng nhịp hồi phục trong phiên cuối tuần xuất phát từ tâm lý hi vọng nhiều hơn. Nhà đầu tư hi vọng với việc SBV bán ngoại tệ có thể giúp hạ nhiệt tỷ giá, qua đó giúp bức tranh vĩ mô có thể bớt rủi ro hơn. Nhịp hồi phục trong phiên này tuy chưa được thành công, nhưng như nhận định ở trên, nó cũng để lại dấu hiệu cần chú ý về khả năng có dòng tiền vào tham gia.

Lực bán tăng nhưng nến lại có dạng giằng co, tôi cho rằng có dấu hiệu dòng tiền bắt đầu vào bắt đáy. Do đó, có lẽ tôi vẫn giữ kịch bản có thể sẽ sớm có nhịp hồi ngắn hạn trong tuần tới. Tuy nhiên, để kỳ vọng tạo đáy thật sự cho cả nhịp giảm thì còn hơi sớm, sẽ cần phải thấy những tín hiệu về đà giảm và lực bán suy yếu đi thì mới nên nghĩ tới khả năng này.

Bà Nguyễn Thị Mỹ Liên

Ông Nghiêm Sỹ Tiến – Chuyên viên chiến lược đầu tư, Chứng khoán KBSV

Trong một nhịp điều chỉnh sâu thì nhà đầu tư thì luôn luôn nóng lòng muốn bắt được đáy vì hầu hết các cổ phiếu đều đã điều chỉnh đâu đó khoảng 20%. Xu hướng FOMO sẽ gia tăng khi các cổ phiếu trụ cũng tham gia vào việc kéo tăng điểm mạnh trở lại cho chỉ số, trong khi lực cầu thực tế có vẻ không quá tích cực như vậy.

Việc bắt đáy quá sớm và mua FOMO sẽ một lần nữa đẩy nhà đầu tư vào thế bị động, và khi hàng về T+ dễ dàng vị thua lỗ vị thế, lúc đó vòng xoay mua quá sớm và lại cắt lỗ khi hàng về dễ bị lặp lại khi quán tính giảm điểm vẫn còn đang áp đảo. Vì vậy, nhà đầu tư cần lên một chiến lược mua một cách rõ ràng đối với từng vùng hỗ trợ riêng rẽ, đi cùng với kế hoạch giải ngân theo tỷ trọng tăng dần khi cổ phiếu/chỉ số càng xuống các ngưỡng hỗ trợ xa.

Xác định chính xác được vùng đáy sẽ tương đối khó, tuy nhiên trải lệnh mua dần với các ngưỡng hỗ trợ tiềm năng sẽ cân đối được tương đối rủi ro/lợi nhuận.

Nguyễn Hoàng – VnEconomy

Biên độ giảm rất nhanh mấy phiên gần đây khiến nhà đầu tư thua lỗ nghiêm trọng. Anh chị đánh giá về sức ép margin như thế nào, khi số liệu ước tính quý 1/2024 của một số công ty chứng khoán cho thấy số dư khá lớn?

Ông Trần Hà Xuân Vũ - Trưởng phòng Tư vấn đầu tư Khách hàng cá nhân, Chứng khoán Rồng Việt

Với tình hình hiện tại, số lượng cổ phiếu giảm trên 15% - ngưỡng bị call margin - đã bắt đầu chiếm đa số trên thị trường. Do đó, tôi cho rằng thị trường có thể sẽ bị sức ép margin trong các phiên tới nếu VN-Index tiếp tục đà giảm.

Bà Nguyễn Thị Mỹ Liên - Trưởng phòng Phân tích, Công ty CP Chứng khoán Phú Hưng

Thị trường đã có nhịp đi lên khá ấn tượng trong 3 tháng đầu năm, cùng với thanh khoản cải thiện đáng kể so với mức bình quân của năm ngoái. Thêm vào đó, giai đoạn vừa qua chứng kiến sự tham gia mạnh từ nhóm nhà đầu tư cá nhân. Vì vậy, số liệu dư nợ margin tăng cao vào cuối quý 1/2024 là điều có thể được dự báo từ trước.

Thực tế cho thấy, margin được xem là một con dao hai lưỡi trong đầu tư. Trong giai đoạn thị trường bất ngờ xuất hiện những tin tức xấu, tỷ lệ margin cao có thể khiến thị trường giảm nhanh và mạnh hơn. Điển hình phải kể đến giai đoạn quý 1/2022 khi dư nợ margin đạt mức cao kỷ lục, VN-Index đã có nhịp chỉnh sâu từ vùng đỉnh lịch sử. Tuy nhiên, theo quan điểm của tôi, bối cảnh hiện tại của thị trường chứng khoán có nhiều khác biệt so với giai đoạn trước đó. Sức ép margin có thể khiến thị trường điều chỉnh trong ngắn hạn. Nhưng xét về dài hạn, thị trường vẫn có nhiều yếu tố hỗ trợ như nền kinh tế phục hồi, định giá trở nên hấp dẫn, câu chuyện nâng hạng thị trường,...

Ngoài ra, cũng cần lưu ý rằng, mặc dù dư nợ margin tăng cao, các công ty chứng khoán cũng đã chủ động có kế hoạch tăng vốn trong thời gian gần đây. Điều này góp phần giảm thiểu rủi ro đối với việc hoạt động cho vay của các công ty chứng khoán.

Với tình hình hiện tại, số lượng cổ phiếu giảm trên 15% - ngưỡng bị call margin - đã bắt đầu chiếm đa số trên thị trường. Do đó, tôi cho rằng thị trường có thể sẽ bị sức ép margin trong các phiên tới nếu VN-Index tiếp tục đà giảm.

Ông Trần Hà Xuân Vũ

Ông Nghiêm Sỹ Tiến – Chuyên viên chiến lược đầu tư, Chứng khoán KBSV

Theo thống kê dư nợ margin quý 1/2024 của 48 công ty chứng khoán thì số liệu đang ở mức cao lịch sử, cao hơn thời điểm quý 1/2022, do đó nếu nhìn qua có thể nói áp lực call margin đang tiềm tàng rất lớn.

Tuy nhiên, theo đánh giá của tôi, sức ép margin thực sự sẽ không quá tiêu cực như dữ liệu dư nợ thể hiện, mà hầu hết nhà đầu tư đã giảm vị thế margin trong đợt điều chỉnh nhẹ cuối tháng 3 – đầu tháng 4 trước đó. Mặc dù vậy, đây cũng chỉ là phỏng đoán của riêng cá nhân. Quán tính giảm điểm vẫn còn đang rất lớn và rủi ro kích hoạt “call margin” vẫn còn, khi đó áp lực điều chỉnh hoàn toàn của chỉ số có thể lên tới 15% hoặc hơn.

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Theo tôi hiện sức ép margin là khá lớn nhưng hiện tượng “call margin” hiện chưa xuất hiện nhiều và chỉ là cá biệt số ít tài khoản khi sử dụng margin quá đà ở vùng đỉnh. Tuy nhiên sang tuần nếu thị trường vẫn diễn biến xấu và giảm mạnh tiếp sẽ diễn ra “call margin” khá nhiều cũng như hiện tượng “force sell” sẽ xuất hiện.

Ông Lê Đức Khánh - Giám đốc phân tích, Chứng khoán VPS

Tâm lý nhà đầu tư thường giao động mạnh nhất là khi đang cầm nhiều cổ phiếu. Nhìn chung qua trao đổi với các nhà đầu tư, việc sử dụng đòn bẩy cũng không phải quá nhiều – có những người sử dụng nhiều hơn so với những người khác cho dù thị trường có biến động hớn hay không. Tâm lý vẫn là nguyên nhân quan trọng ảnh hưởng lớn đến các quyết định đầu tư, giao dịch cổ phiếu…

Sang tuần nếu thị trường vẫn diễn biến xấu và giảm mạnh tiếp sẽ diễn ra “call margin” khá nhiều cũng như hiện tượng “force sell” sẽ xuất hiện.

Ông Nguyễn Việt Quang

Nguyễn Hoàng – VnEconomy

Mức giảm giá ở nhiều cổ phiếu mạnh hơn hẳn so với VN-Index trong khi kết quả kinh doanh quý 1/2024 đang xuất hiện. Anh chị đã giải ngân trở lại hay chưa, tỷ trọng cổ phiếu là bao nhiêu? Anh chị ưu tiên những cổ phiếu nào?

Ông Nghiêm Sỹ Tiến – Chuyên viên chiến lược đầu tư, Chứng khoán KBSV

Tôi đã giải ngân mới khoảng 20% cho một vài cổ phiếu khi chỉ số lui về quanh 1.180-1.190 điểm. Tiêu chí tôi chọn những cổ phiếu cơ bản, nhóm vốn hóa lớn, và những cổ phiếu hiện tại đang có sự giằng co trong cung-cầu, thay vì bị phe bán áp đảo hoàn toàn.

Bà Nguyễn Thị Mỹ Liên - Trưởng phòng Phân tích, Công ty CP Chứng khoán Phú Hưng

Mặc dù Kết quả kinh doanh quý 1/2024 của một số doanh nghiệp công bố khá khả quan tuy nhiên vẫn chịu sức ép chung khi lực bán chiếm ưu thế. Tôi không thiên về phong cách bắt đáy và quan tâm nhiều hơn về định giá cổ phiếu hơn là điểm số thị trường. Tôi vẫn duy trì quan điểm thận trọng trước các bối cảnh rủi ro gia tăng và giữ tỷ trọng tiền mặt cao trên 80%.

Tuy nhiên như tôi đã đề cập, một số cổ phiếu hiện đã điều chỉnh về vùng giá khá hấp dẫn. Và vì nhận định kinh tế còn yếu và rủi ro còn cao nên tôi ưu tiên lựa chọn các nhóm ngành có nền tảng cơ bản tốt và có triển vọng tăng trưởng như ngân hàng, cao su, dệt may, công nghệ & vận tải. Một số mã tôi ưa thích bao gồm MBB, FPT, DPR & PVT.

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Hiện tôi vẫn chưa giải ngân trở lại, cả giai đoạn sideway vừa rồi tôi đã cảnh báo rủi ro và không dùng margin chủ yếu là lướt sóng giảm giá vốn. Giai đoạn tới khi thị trường xuất hiện tín hiệu tạo đáy tôi sẽ đặc biệt chú ý các mã chứng khoán có kết quả kinh doanh quý 1/2024 tăng trưởng tốt và đã chiết khấu về vùng giá hỗ trợ mạnh hoặc sideway biên chặt chẽ không bị ảnh hưởng bởi thị trường.

Ngoài ra dòng cổ phiếu sẽ không thể thiếu trong danh mục của tôi là dòng chứng khoán: đây là dòng khi thị trường tạo đáy bật lại cổ phiếu sẽ tăng theo, cũng như quý 1 thanh khoản cao và cơ hội đầu tư trên thị trường đem lại lợi nhuận tốt rất nhiều sẽ giúp kết quả kinh doanh quý 1 của ngành này tăng trưởng tốt.

Việc bắt đáy quá sớm và mua FOMO sẽ một lần nữa đẩy nhà đầu tư vào thế bị động, và khi hàng về T+ dễ dàng vị thua lỗ vị thế, lúc đó vòng xoay mua quá sớm và lại cắt lỗ khi hàng về dễ bị lặp lại khi quán tính giảm điểm vẫn còn đang áp đảo. Vì vậy, nhà đầu tư cần lên một chiến lược mua một cách rõ ràng đối với từng vùng hỗ trợ riêng rẽ, đi cùng với kế hoạch giải ngân theo tỷ trọng tăng dần.

Ông Nghiêm Sỹ Tiến

Ông Lê Đức Khánh - Giám đốc phân tích, Chứng khoán VPS

Tỷ lệ nắm giữ cổ phiếu/tiền mặt nên là hợp lý an toàn giai đoạn hiện nay cho dù thị trường biến động mạnh. Theo tôi nhà đầu tư hoàn toàn có cơ hội mua gia tăng hoặc trung bình giá trong giai đoạn hồi phục sắp tới.

Ông Trần Hà Xuân Vũ - Trưởng phòng Tư vấn đầu tư Khách hàng cá nhân, Chứng khoán Rồng Việt

Tôi cho rằng vẫn chưa nên hành động và tiếp tục quan sát chờ đợi thị trường. Nhà đầu tư nên ưu tiên các cổ phiếu có kế hoạch kinh doanh tăng trưởng tốt và có câu chuyện hỗ trợ.

Google translate

Google translate